A la hora de optar por una u otra alternativa de inversión, no solo influyen los análisis y las proyecciones que resulten de los modelos de cálculo de potenciales pérdidas o ganancias que puedan generarse.

También intervienen las percepciones personales ante cada situación, que se engloban dentro de lo que se conoce como comportamiento irracional y cuyas formas de presentación desarrollaremos a continuación.

Teoría del arrepentimiento

La teoría del arrepentimiento establece que las personas anticipan el arrepentimiento si toman la decisión incorrecta y consideran esta anticipación al tomar decisiones.

El miedo al arrepentimiento puede desempeñar un papel importante para disuadir a alguien de tomar medidas o motivar a una persona a actuar.

La teoría del arrepentimiento puede afectar el comportamiento racional de un inversor, afectando su capacidad para tomar decisiones de inversión que los beneficiarían en lugar de perjudicarlos.

Sesgo de omisión

Omitir es dejar de decir o hacer algo de manera voluntaria o involuntaria.

El sesgo de omisión es la inclinación de favorecer a la inacción por sobre la acción, debido a la percepción de costos de transacción, o a la tendencia de juzgar los resultados de acciones con consecuencias negativas como peores que las consecuencias negativas ocasionadas por la inacción.

Ejemplos:

¿Cuál es el término técnico para el beneficio proporcionado involuntariamente por generaciones anteriores de niños en la generación actual, porque se les dio la vacuna Sabin en lugar de la vacuna Salk?

PRIMERA LEY DE LA ROBÓTICA

«Un robot no puede dañar a un ser humano o, a través de la inacción, permitir que un ser humano sea herido «.

Los robots de Isaac Asimov están programados para creer que la acción (dañar a un humano) y la inacción (permitir que uno sufra daño) son males equivalentes. Nosotros los humanos, sin embargo, vemos una acción con consecuencias negativas como mucho peor.

Ejemplo 1:

Si fuera padre en la década de 1950, ¿qué versión de la vacuna preferiría que reciba su hijo?

(a) La vacuna Salk que, ocasionalmente, no evita que su hijo contraiga la poliomielitis.

(b) O la vacuna Sabin que, incluso en circunstancias más ocasionales, le da a su hijo poliomielitis.

El sesgo de omisión sugiere que los padres podrían haber preferido la versión inactiva de Salk que ocasionalmente no protege, en lugar del Sabin activo que causa la enfermedad en incluso casos más raros.

¿Cómo podría cambiar su respuesta dependiendo de cuántas otras familias en su comunidad están dando a sus hijos una u otra vacuna?

Cuantos más niños reciban la vacuna activa, menor será la probabilidad de que su hijo contraiga poliomielitis en la comunidad y, por lo tanto, más seguro se sentirá con la versión inactiva

El término técnico para describir el beneficio proporcionado involuntariamente por generaciones anteriores de niños en la generación actual se denomina inmunidad de rebaño.

En la actualidad los gobiernos se aseguran de que esta inmunidad de rebaño se mantenga, requiriendo que los niños se coloquen las vacunas. La vacunación propone un nivel de riesgo muy bajo, más bajo que el nivel de riesgo que presenta dicha enfermedad. Esto ocasiona que los padres tengan el incentivo de no inmunizar a sus hijos ya que están seguros de que los hijos de los demás se encuentran inmunizados.

Este incentivo para los padres se denomina Free-Riding

Free-Riding

El problema del Free-Riding es la carga sobre un recurso compartido que se crea por su uso o uso excesivo por parte de personas que no están pagando su parte justa por él o no están pagando nada en absoluto.

El Free-Riding impide la producción y el consumo de bienes y servicios a través de métodos convencionales de libre mercado. Para el oportunista, hay pocos incentivos para contribuir a un recurso colectivo, ya que puede disfrutar de sus beneficios incluso si no lo hace. Como consecuencia, el productor del recurso no puede ser compensado suficientemente. El recurso compartido debe ser subsidiado de alguna otra manera, o no se creará.

Comportamiento de búsqueda de riesgo

La búsqueda de riesgo es la aceptación de un mayor riesgo en las finanzas, a menudo relacionado con la volatilidad de los precios y la incertidumbre en las inversiones o el comercio, a cambio del potencial de mayores rendimientos.

Los buscadores de riesgos están más interesados en las ganancias de capital de los activos especulativos que en la preservación del capital de los activos de menor riesgo.

Ejemplo 2:

Suponga que ha sido secuestrado y su secuestrador le dice que puede elegir

entre las siguientes dos opciones para obtener su libertad:

A) Paga al secuestrador $500

B) Lanza una moneda justa donde: paga $0 si sale cara; paga $1.000 si sale cruz

¿Escogió A o B? Si seleccionó B, su elección es consistente con la gran mayoría de

encuestados a esta y otras apuestas similares en lo que respecta a pérdidas.

El simple hecho es que, cuando miramos una decisión en un marco de pérdidas, casi siempre nos convertimos en buscadores de riesgos, en lugar de seleccionar opciones compatibles con la aversión al riesgo.

Esta búsqueda de riesgos sobre pérdidas es un patrón de comportamiento humano tan fuerte y consistente que es extraordinario que los modelos económicos clásicos simplemente lo ignoren y asuman que la aversión al riesgo siempre aguanta.

Aversión a la pérdida

“Las pérdidas pesan más que las ganancias” (Kahneman y Tversky, 1979).

Se cree que el dolor de perder es psicológicamente dos veces más poderoso que el placer de ganar. Las personas están más dispuestas a correr riesgos para evitar una pérdida que para obtener una ganancia.

Ejemplo 3

En esta situación, no está eligiendo entre apuestas con diferentes niveles de riesgo: usted elige si desea jugar.

En este juego, lanza una moneda justa: si cae cara, gana $2.000; pero si aterriza

colas, pierde $1.000

¿Le gustaría jugar a este juego? Si elige jugar, puede jugarlo solo una vez.

El valor esperado de este juego es claramente positivo:

½ * $ 2,000 – ½ * $ 1,000 = $ 500

No obstante, muchas personas dicen que preferirían no jugar a este juego en absoluto. Esto refleja la aversión a las pérdidas: nuestra respuesta negativa a las pérdidas es mayor que nuestros sentimientos sobre las ganancias; incluso si el tamaño de la ganancia es mayor que el tamaño de la pérdida.

Teoría de prospectos:

Averso al riesgo sobre las ganancias

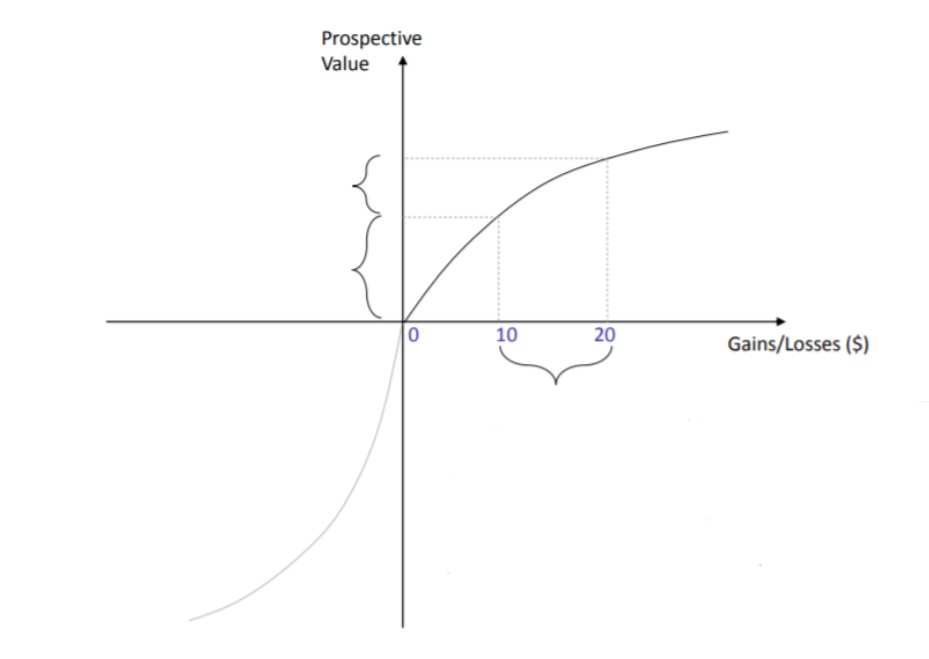

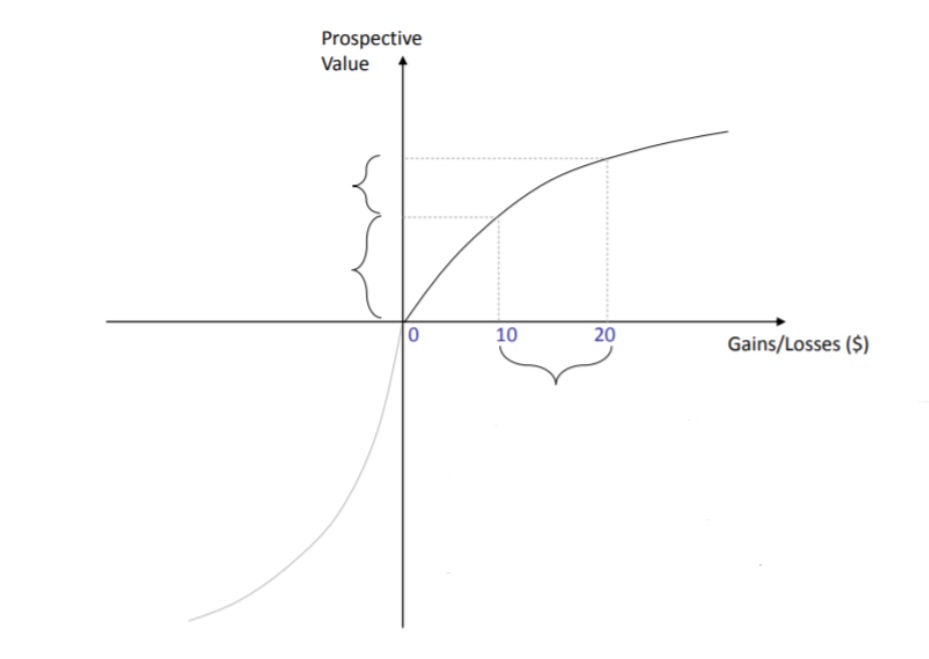

Cóncavo (aversión al riesgo) sobre ganancias:

• Una segunda ganancia de $10 (en el eje horizontal) proporciona menos valor adicional (como se ve en la eje vertical) que los primeros $10 de ganancia

• Más ganancias incrementales agregan menores cantidades de «valor» extra

Buscador de riesgo sobre pérdidas

Convexo (búsqueda de riesgo) sobre pérdidas:

El dolor adicional de un incremento en las pérdidas se vuelve menor a medida que más perdemos.

Una segunda pérdida de $10 (en el eje horizontal) se traduce en menos dolor que la primera pérdida de 10%.

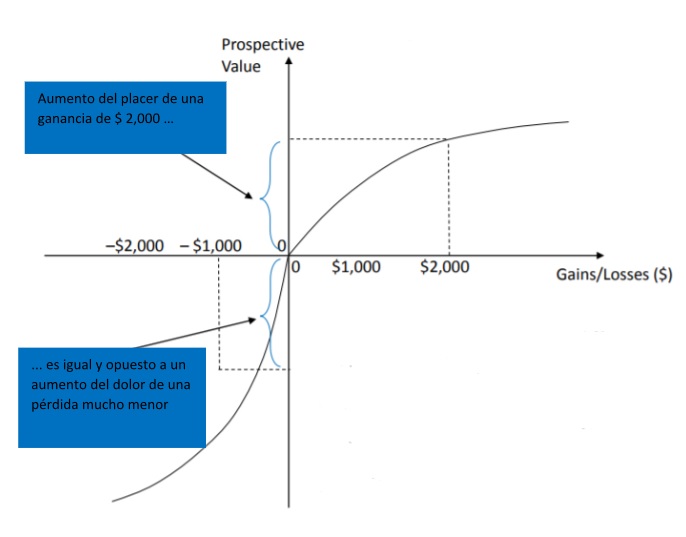

La aversión a las pérdidas se refleja en la diferencia en las pendientes de

las curvas positivas y negativas:

El sentimiento positivo, o el aumento del «valor prospectivo», experimentado por una ganancia de $2.000 y el sentimiento negativo de una pérdida de solo la mitad de esa cantidad ($1000) son equivalentes en tamaño.

De manera equivalente, podemos decir que sentimos mayor dolor por una pérdida

de lo que sentimos placer por una ganancia de igual tamaño

Efecto disposición

Es un término que describe el comportamiento de los inversores en el que tienden a vender las inversiones ganadoras demasiado pronto, mientras mantienen las inversiones perdedoras durante más tiempo del que deberían, con la esperanza de que las inversiones se recuperen y generen ganancias.

Juego 1:

Le dan $30.000. Es suyo para quedártelo. Luego se le pedirá que elija entre las siguientes dos posibilidades:

(A) Recibe $10.000 adicionales con seguridad.

(B) Lanza una moneda: si sale cara, obtiene $20.000 adicionales; si sale cruz, no obtiene nada.

Juego 2:

Le dan $50.000. Luego se le pedirá que elija entre las siguientes dos posibilidades:

(C) Una pérdida garantizada de $10.000

(D) Lance una moneda: si sale cara, pierde $20.000; si sale cruz, no se pierde nada.