ANÁLISIS

Recientemente, los SPACS o “compañías para propósito especial de compra” han cobrado mucha fama en el mercado de acciones americano como mecanismo para llevar a las empresas a emitir acciones en bolsa con el propósito de financiar la compra de otra empresa.

En los últimos cinco años, tres mecanismos de salida al mercado de acciones americano han sido los principales: IPOs (OPA en español, u oferta pública de acciones), Direct listing (u oferta de acciones directa, sin procesos de corretaje o intermediación), y SPACS. Adicional a estas opciones, las empresas que ya listan en mercados internacionales pueden listar en la NYSE mediante la emisión de ADRs, a un múltiplo de las acciones extranjeras.

SPACS: Special Purpose Acquisition Company

Solo durante el 2020, se registraron 250 colocaciones de acciones mediante SPACS en los Estados Unidos, totalizando más de USD 75.000 millones.

En enero de este año, los SPACS han vendido más de USD 25.000 millones y adicionaron más de 200 nuevas empresas al mecanismo. Actualmente, mercados como China y el Reino Unido ya preparan sus propias versiones de este mecanismo.

¿Qué son los SPACS?

Los SPACS son compañías que levantan dinero vendiendo acciones con el único propósito de comprar otra empresa. Se conocen típicamente como compañías de cheque en blanco porque los inversionistas no necesitan tener definida una compañía específica a comprar, ya que pueden recaudar capital solo con la intención de compra.

¿Cómo funcionan?

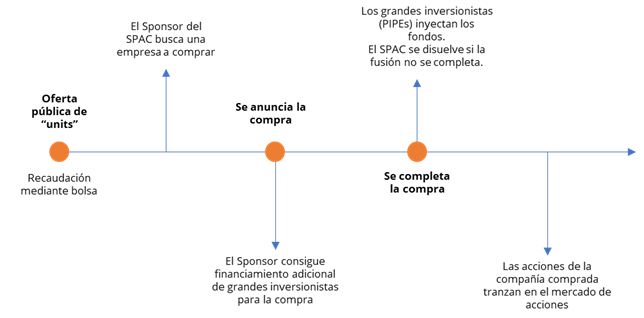

Los SPACS son empresas vacías que levantan capital mediante una oferta pública donde venden paquetes de acciones y opciones (units) por 10$.

Usualmente estas empresas tienen hasta 24 meses para identificar y completar una compra. Una vez identificada la empresa a comprar, si los inversionistas en el SPAC no están de acuerdo o no les gusta la empresa que están comprando, pueden vender las acciones recuperando los 10$ por acción, mientas se quedan con las opciones que les permiten comprar más acciones a determinado precio.

Esto les da a los inversionistas la posibilidad de generar un retorno incluso si se salieron de la transacción y el proceso de fusión le va mejor que lo esperado. Por esto, los SPACS son vistos como una apuesta segura en un contexto mundial particularmente turbulento.

Al terminar la transacción de compra, la compañía comprada se convierte en una sociedad pública.

¿Los SPACS son un mecanismo nuevo?

Los SPACS están presentes como una opción a bolsa desde 1993. No obstante, este mecanismo solía ser considerado como un último recurso si es que una empresa no conseguía suficiente interés en un IPO.

¿Qué tipos de SPACS existen?

Existen dos tipos de compañías que son adquiridas mediante un SPAC.

El primer tipo de compañías tiene buena reputación y quiere evitarse costos y procesos complicados para salir a bolsa mediante un IPO, como por ejemplo el no difundir proyecciones o tener que hacer rondas y procesos largos de promoción.

El segundo tipo son compañías especulativas, usualmente startups que aún no tienen ingresos, usualmente en la industria de vehículos eléctricos y biotecnología. Este mecanismo permite a empresas pre-revenue levantar capital solo con proyecciones.

¿Por qué son tan populares?

Ante los altos costos y largos tiempos de espera en un IPO, un SPAC es una manera más rápida y barata de entrar a bolsa. Adicionalmente, se vuelve un mecanismo importante en procesos de fusiones y adquisiciones para que compañías puedan invertir en otras sin altos requerimientos de capital (la compañía que compra o sponsor obtiene el 20% de las acciones recaudadas mediante SPAC).

Nuevas intervenciones del Regulador

A vistas de la SEC, este mecanismo no representa un riesgo fundamental para los inversionistas. No obstante, debido al crecimiento exponencial en el número de transacciones SPAC en los últimos meses, el regulador implementó nuevos lineamientos.

En específico, las opciones de compra (warrants) incluidas en los paquetes (units) en un SPAC eran consideradas dentro del balance de la empresa como patrimonio, y ahora deberán ser consideradas como pasivo, lo que limita potencialmente la posibilidad de adquirir deuda luego de que se cierre la transacción.

IPOs: Initial Public Offering

Un IPO es, en cierta medida, el camino estándar para salir al mercado público de acciones norteamericano.

Involucra contratar a bancos como underwriters (o garante de compra: compradores del valor que aseguran que se complete la transacción), ir a un ciclo de rondas para promocionar la acción, y vender una parte de las acciones a un precio determinado a un grupo de inversionistas con el objetivo de levantar capital antes de que la negociación en la bolsa se dé lugar.

Esta ruta suele ser particularmente costosa, con los honorarios de los bancos alrededor de 7% para colocaciones de USDM100, sin incluir fees legales, costos de banqueros de inversión, soportes de sistema, nuevos equipos de relaciones con inversionistas y gestión de información pública, entre otros.

Direct Listing

Tal como suena, un listado directo salta mucho de la parte inicial de un proceso de IPO. No se setea un rango de precios para la colocación, o se va en rondas con inversionistas para sorprenderlos con los números, tampoco se vende un bloque importante de acciones a inversionistas ancla a un precio fijo antes de la oferta pública.

Típicamente estos procesos tienen mayor éxito para empresas que tienen marcas muy reconocidas: si todo el mundo conoce tu marca, menos esfuerzos tendrás que hacer para venderla. Por lo contrario, si se trata de una empresa poco conocida, un proceso de IPO tendrá mejores resultados.

Un candidato ideal para este tipo de procesos sería una empresa que no necesita capital inmediato, tiene un equipo gerencial de alto nivel y buena reputación, y tiene disposición de hacer su información pública antes de tiempo.

Adicionalmente, los listados directos no tienen un lockup period (tiempo de restricción de venta de acciones para los primeros inversionistas).

Ejemplos conocidos de empresas que se hicieron públicas por este mecanismo son Spotify y Slack.

ADRs: American Depositary Receipts

Los ADR son valores creados específicamente para que inversionistas americanos puedan invertir en acciones extranjeras.

Un ADR es emitido por un banco o bróker. Este representa una o más acciones de una compañía extranjera que el banco tiene en el mercado local de la compañía extranjera. El ratio de valor entre un ADR y una acción internacional varían de empresa en empresa, pero cada ADR para una misma compañía representa el mismo número de acciones.

Los inversionistas americanos en ADR no están sujetos a la regulación impositiva local del país de origen del valor extranjero; y para aquellos países con tratados fiscales con EEUU, los dividendos se pagan sin retención.

Las compañías que emiten mediante ADR están sujetas a la regulación americana y a los requerimientos de reporte de la SEC, mediante principalmente el formulario 20F, el equivalente extranjero al 10k, o declaración anual.

Existen 3 niveles de ADR, cada una con mayores requerimientos de reporte que permiten mayor flexibilidad en el trading, siendo el nivel 3 el que permite levantar capital adicional en Estados Unidos y no solo listar una proporción de las acciones extranjeras ya existentes.