ANÁLISIS

La economía paraguaya continúa en su camino hacia la recuperación, tras los estragos que generó la pandemia del COVID-19 en el 2020.

Con la mayor robustez que están exhibiendo los diversos sectores, el dinamismo de los precios de productos y servicios también va adquiriendo mayor fuerza, con una inflación que en julio superó por segunda vez consecutiva a la meta de 4% del Banco Central del Paraguay (BCP).

Este mayor encarecimiento de la canasta básica familiar está siendo impulsado por choques de oferta, como la suba de los combustibles y de los alimentos a consecuencia del aumento de precios del petróleo y los commodities agrícolas, respectivamente.

Sin embargo, se maneja la posibilidad de que pueda darse una inflación más pronunciada en áreas cuyos precios se ven influenciados en mayor medida por la demanda del público, como los servicios; este es un comportamiento esperado en una economía cuya población va recomponiendo sus ingresos y empieza a consumir más.

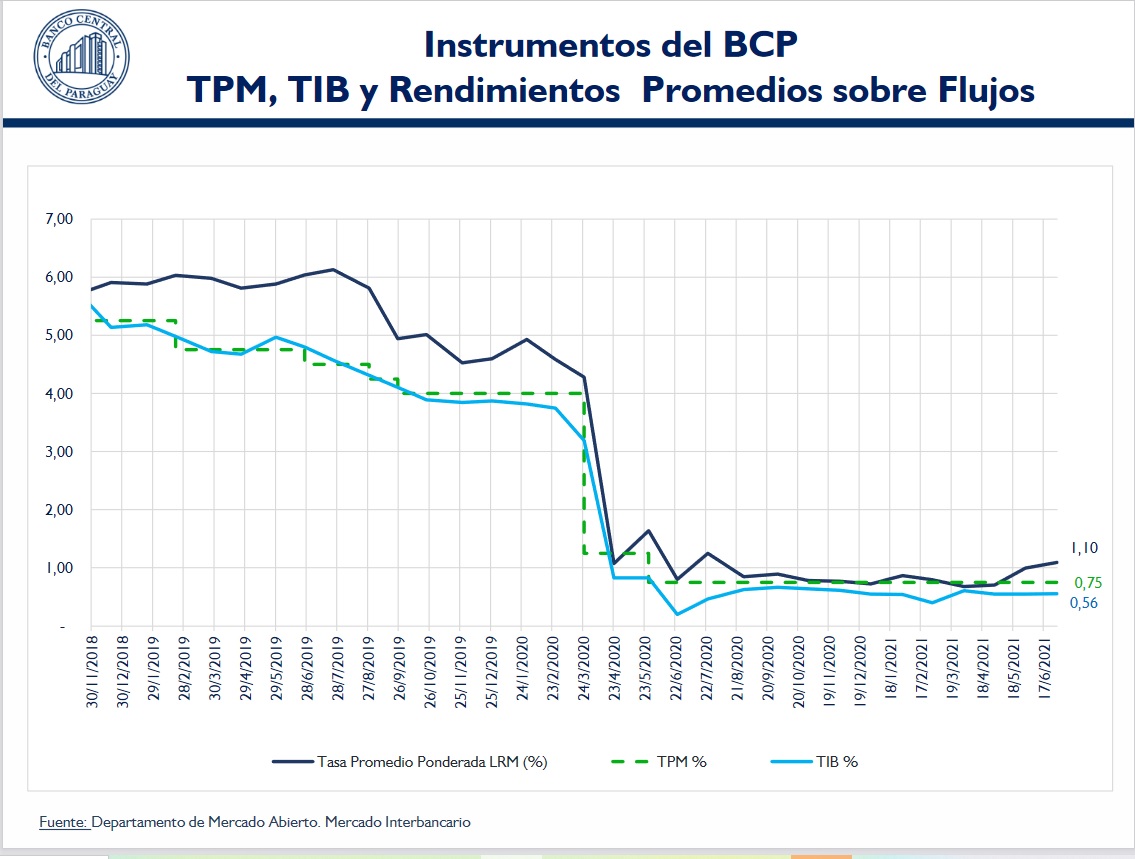

Atendiendo a que este es el frente que puede ser controlado desde la política monetaria, al propiciar una mayor o menor circulación de dinero en la economía, desde el BCP se anuncia que el inicio de la suba de tasas de interés está “muy cercano” y en el mercado se espera que el proceso arranque inclusive a fines de este mes, con la reunión del Comité de Política Monetaria (CPM) de agosto.

De esta manera, es inminente el cambio de rumbo que adquirirá el accionar de la banca matriz, ya que con el estallido de la pandemia había reducido su tasa de interés de referencia a un mínimo histórico de 0,75%.

Para la normalización de la política monetaria, no obstante, se prevé que esta tasa vaya subiendo de manera gradual, debido a que todavía persiste la incertidumbre alrededor del coronavirus y la variante Delta representa incluso un nuevo riesgo.

Se considera que la corrección de la tasa de política monetaria (TPM) puede ir hasta el nivel de 4% en que se encontraba antes de la pandemia, pero según la evolución de la inflación y el dinamismo económico que vaya observando el BCP.

¿Qué está pasando con los precios?

Julio del 2021 tuvo una inflación interanual (comparada con julio del 2020) de 5,2%, el nivel más elevado de los últimos cinco años y que se acerca al tope del rango de 2% a 6% en que el BCP permite fluctuar a este indicador.

Con estos números, es natural que la banca matriz vuelva a fijar la mirada hacia el Índice de Precios al Consumidor (IPC) como el objetivo principal de sus decisiones, pues hasta hace unos meses la inflación no era una preocupación -el 2020 cerró con una variación de apenas 2,2%- y daba espacio para prestar mayor atención al impulso de la actividad económica a través de la reducción de tasas de interés.

El economista jefe del BCP, Miguel Mora, explicó que están viendo a la inflación concentrada principalmente en dos segmentos: el combustible y los alimentos, productos que están bastante relacionados con lo que está ocurriendo con los precios de commodities.

“Estos precios han aumentado, tanto los agrícolas como los no agrícolas, y esto ha impactado en los segmentos anteriormente mencionados, de combustibles y alimentos. Hay un choque externo y eso es lo que está afectando a la inflación. En este contexto, lo que nos hemos preocupado es en ver cuáles son los efectos, principalmente de segunda vuelta. Recordemos que la tasa de política monetaria es un instrumento que nosotros utilizamos principalmente para la demanda agregada y acá estamos hablando de choques de oferta”, expresó el profesional.

Al referirse a estos “efectos de segunda vuelta”, recordó que los precios de los servicios tienen una evolución mucho menor a los combustibles y los alimentos, ya que la tasa interanual de la inflación de servicios se encuentra en 1% y son estos los que tienen más relación con la oferta y la demanda doméstica.

“Incluso este resultado de 1%, si miramos la tendencia, es todavía levemente a la baja y muy por debajo del piso de nuestro rango meta. No hay un efecto aún de segunda vuelta importante; por lo tanto, en eso se han basado las decisiones de política monetaria en las reuniones anteriores”, recalcó Mora.

“Lo que sí podemos mencionar, haciendo también referencia a nuestro informe de política monetaria, es que probablemente hacia adelante se pueda dar algún tipo de efecto de segunda vuelta, cuando la economía esté mucho más fortalecida, principalmente la demanda, dado que la política monetaria opera con rezago, entonces en las siguientes reuniones estaríamos analizando este tema de ver cuándo es el momento más oportuno de empezar con el proceso de normalización de la política monetaria”, agregó.

El ajuste al alza que efectuó recientemente el BCP a la proyección de crecimiento económico para este año, de 3,5% a 4,5%, y que alcanzó a la mayor parte de las variables económicas, es otro elemento que lleva a que la suba de tasas de interés esté “muy cercana”, recalcó Mora. Reconoció, además, que se está cerrando así la brecha del producto, lo que significa que el dinamismo económico está volviendo a los niveles pre-pandemia.

“Reunión a reunión analizamos todos estos elementos, viendo las proyecciones que tengamos de la inflación hacia adelante. Ese proceso de normalización está mucho más cerca de lo que veíamos dos o tres reuniones atrás”.

Miguel Mora, economista jefe del BCP.

Necesaria normalización de la política monetaria

El también economista y ex miembro del Directorio del BCP, Carlos Carvallo Spalding, coincidió con Miguel Mora en que el mercado exhibe señales de que la política monetaria debe empezar a ser menos expansiva.

Para este análisis se basa en la evolución de la inflación núcleo, que excluye a rubros más volátiles de la canasta y es sobre la que influyen en mayor medida las decisiones del BCP. Este indicador se encuentra en 3,1% interanual, menor al 5,2% de variación del IPC general, pero también en tendencia ascendente, según apuntó.

“Este es el momento de ir ajustando la tasa de referencia de política monetaria. Pero no va a ser una sorpresa, el mercado probablemente ya ha internalizado esta decisión porque incluso en los comunicados de política monetaria el Banco Central ya de alguna forma viene deslizando eso, yo creo que a partir de la próxima reunión ya probablemente comiencen a normalizar la tasa de política monetaria”, manifestó.

Vaticinó que la corrección al alza de la tasa de interés del BCP no tendrá la misma intensidad que tuvo la baja de este mismo indicador -pasó de 4% en el arranque del 2020 a 0,75% en julio de ese año-, debido a que la incertidumbre generada por la pandemia persiste en nuestro mercado y el shock actual sobre los precios no tiene la misma fuerza que aquel que resultó de la llegada del COVID-19.

“El ritmo (de convergencia a la tasa de equilibrio de la política monetaria) será de acuerdo a las necesidades que el Banco Central vaya percibiendo en el mercado”, recalcó.

“El Banco Central ahora empezó a mirar de vuelta a la inflación como su variable más importante, porque hace poco no era un problema; ahora que la inflación se empieza a recuperar, el Banco Central también, por su ADN, tiene que centrar sus decisiones de política en esa variable. Todo va a depender de cómo se comporte la inflación en el horizonte de política monetaria (18 a 24 meses) para que se tomen las decisiones de ir más rápido o más lento (con la suba de tasas)”, agregó.

¿Qué pasa con los sectores que aún no se recuperan plenamente?

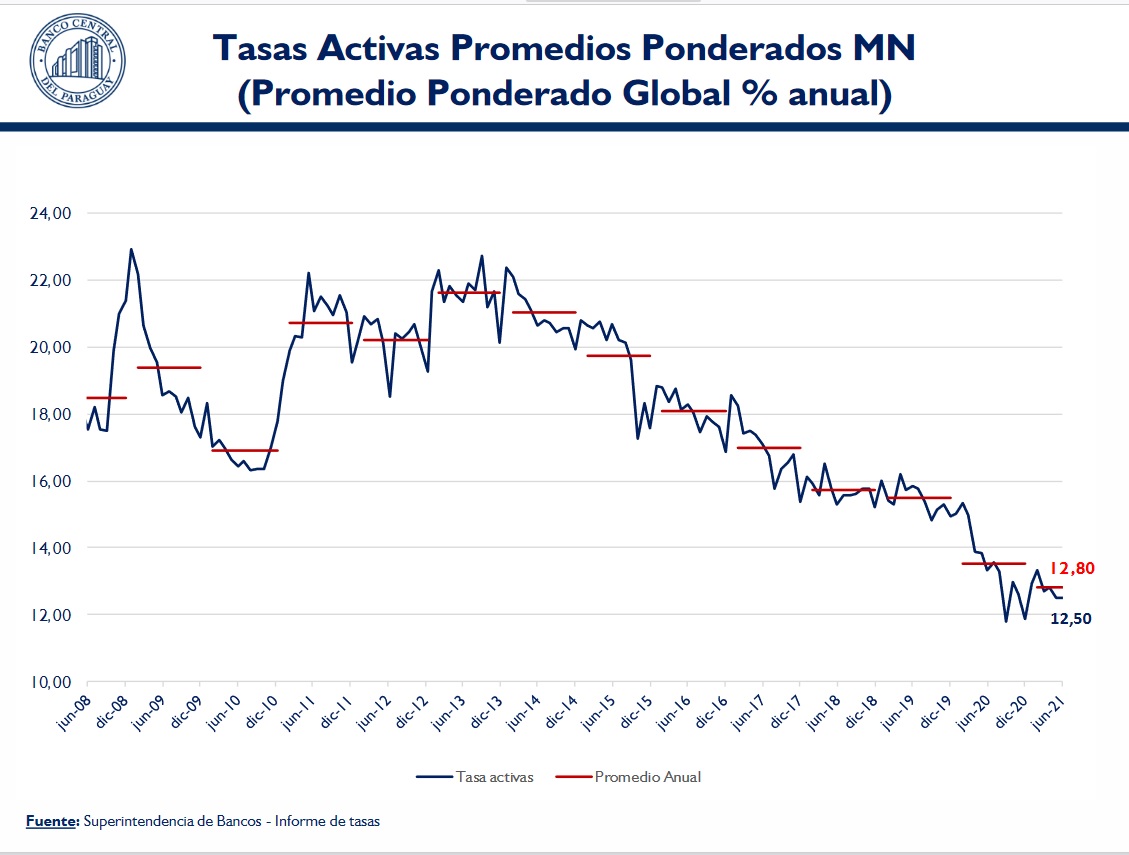

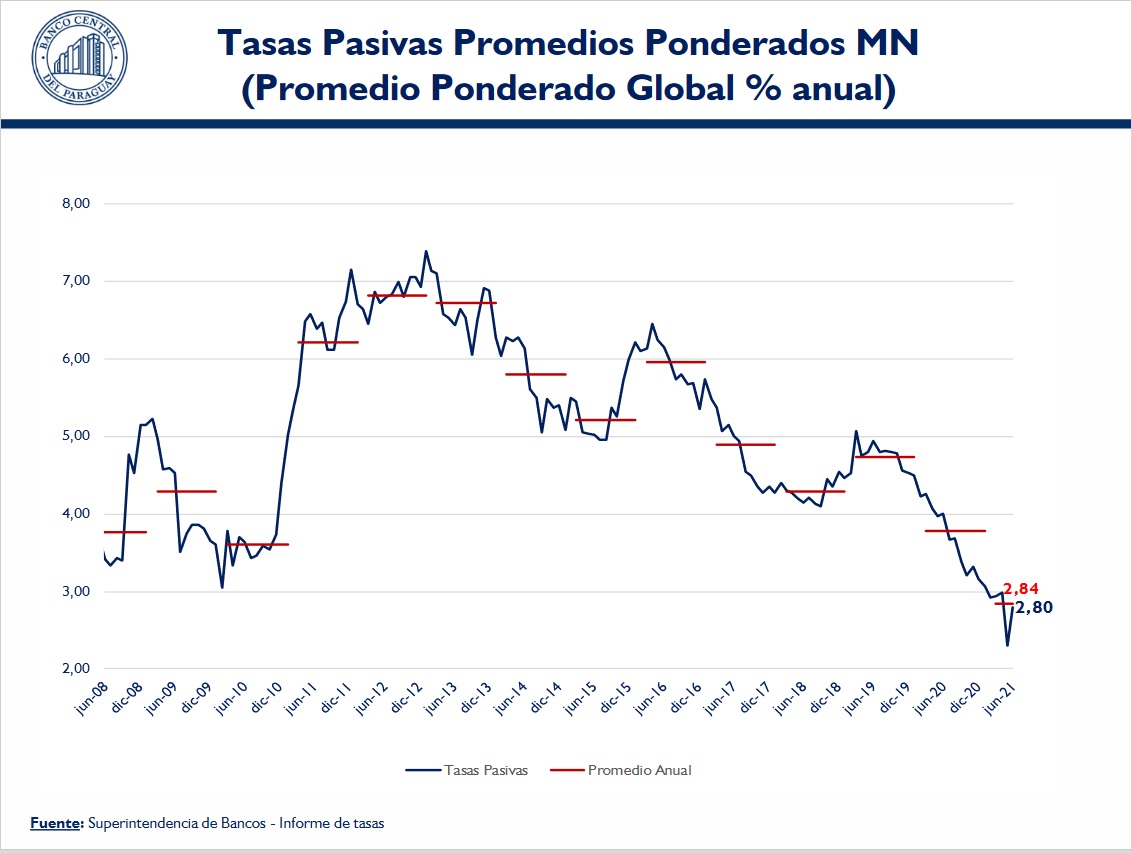

La suba de la tasa de referencia del BCP implica que los créditos en el mercado también se vayan encareciendo, por el traslado hacia el costo del dinero que normalmente se desprende desde las decisiones de política monetaria.

Esto ocurre porque al elevar sus tasas de interés, el BCP se torna más atractivo para que los bancos depositen allí sus recursos, por lo que la oferta de préstamos para el público se torna menos generosa en materia de condiciones de financiamiento.

Carvallo Spalding reconoce que, si bien el “rebote” económico está siendo más intenso de lo que se esperaba, hay sectores que todavía no han logrado una recuperación plena en su nivel de actividad. Advirtió que para ellos se deben desplegar medidas de incentivo económico y fiscal, ya que desde el accionar monetario ya no queda margen.

Entre los instrumentos que se pueden utilizar para seguir a los segmentos todavía golpeados, mencionó a auxilios financieros desde iniciativas como el Fondo de Garantías del Paraguay (Fogapy), que deben permanecer por más tiempo en la economía. También se refirió a estímulos desde las políticas sectoriales y la política fiscal, la reducción de costos que asumen las empresas y medidas que se destinen a la generación de empleo formal.

“El rol del Ministerio de Industria y Comercio, del Ministerio de Trabajo en términos de capacitación para la reconversión laboral, hay que enfocarse por ese lado”, sostuvo el economista.

Reconoció que el papel del sistema financiero también aquí es muy importante, ya que mantener el dinamismo del crédito es otro factor de apoyo a los sectores que necesitan transitar el shock temporal y después recuperarse en forma más permanente.

“El sistema financiero se ha comportado bien, dentro de los límites prudenciales, tampoco hay que lanzarse a aventuras que no estén sostenidas sobre decisiones racionales en términos de la sostenibilidad de determinados tipos de políticas. El sistema financiero apostó a mantener a sus clientes, a mantener el crédito dinámico y las decisiones del Banco Central han ayudado mucho”.

Carlos Carvallo Spalding, economista y ex miembro del Directorio del BCP.

Finalmente, el economista Carvallo Spalding aseguró que el cambio de la política monetaria no desalentará el crecimiento económico, ya que el dinamismo y las proyecciones de varios sectores están mostrando ser sólidos y vinculados más bien a la superación de los efectos de las restricciones pasadas. Añadió que los riesgos en la economía también serán menores, lo que mitigará el impacto de la suba de tasas del BCP en el costo del financiamiento a nivel local.