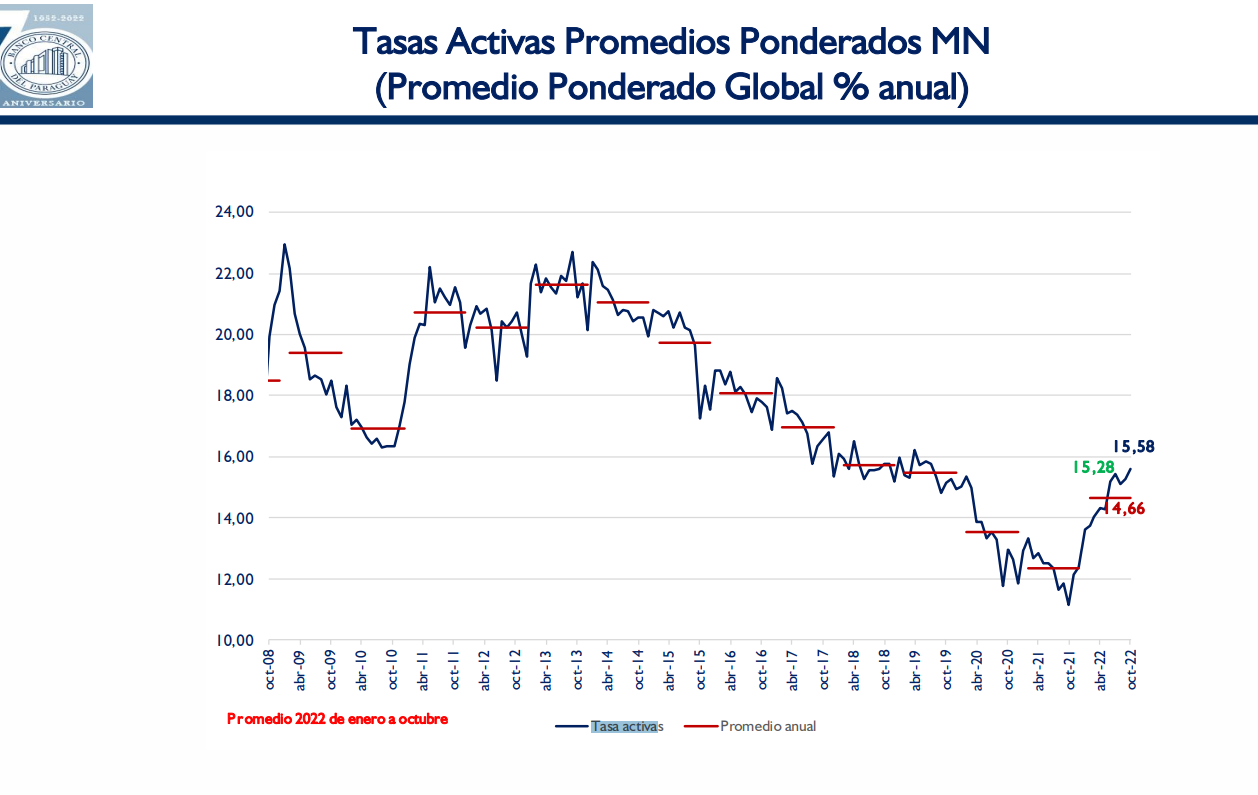

De acuerdo al comportamiento de las tasas, se observa que en el mes de julio de este año, el sistema bancario había alcanzado el umbral de 15,44% de interés para los créditos, rango más elevado hasta entonces, pero aún dentro de un contexto de normalización de la política monetaria. En junio, esta tasa había estado en 15,18%; retrocedió a 15,10% en agosto y volvió a incrementarse, pero solo hasta 15,28%, en septiembre.

El proceso de normalización de la política monetaria del Banco Central del Paraguay había culminado en septiembre, último mes en el que se había registrado un aumento en el instrumento de regulación como medida para combatir la escalada de la inflación. Hasta ese punto, la tasa de política monetaria (TPM) se ubicó en 8,5%, tras catorce meses ininterrumpidos de subas desde el nivel históricamente bajo de 0,75% al que llegó para contener los efectos de la pandemia.

En el décimo mes del año, el promedio ponderado de la tasa activa del sistema bancario logró aumentar de vuelta hasta 15,58%, a pesar de que el BCP haya decidido detener el aumento de la tasa de referencia. Un año atrás, el costo del crédito bancario exhibía un promedio de 11,84%.

La tasa de 15,58% observada en octubre es así la más elevada en lo que va del año y también es más alta en comparación con el periodo anterior a la pandemia. El informe de indicadores financieros correspondiente a diciembre del 2019 muestra que las tasas activas cerraron ese año en 15,48%, por lo que puede considerarse que el promedio ponderado actual es el más elevado por lo menos en los últimos tres años.

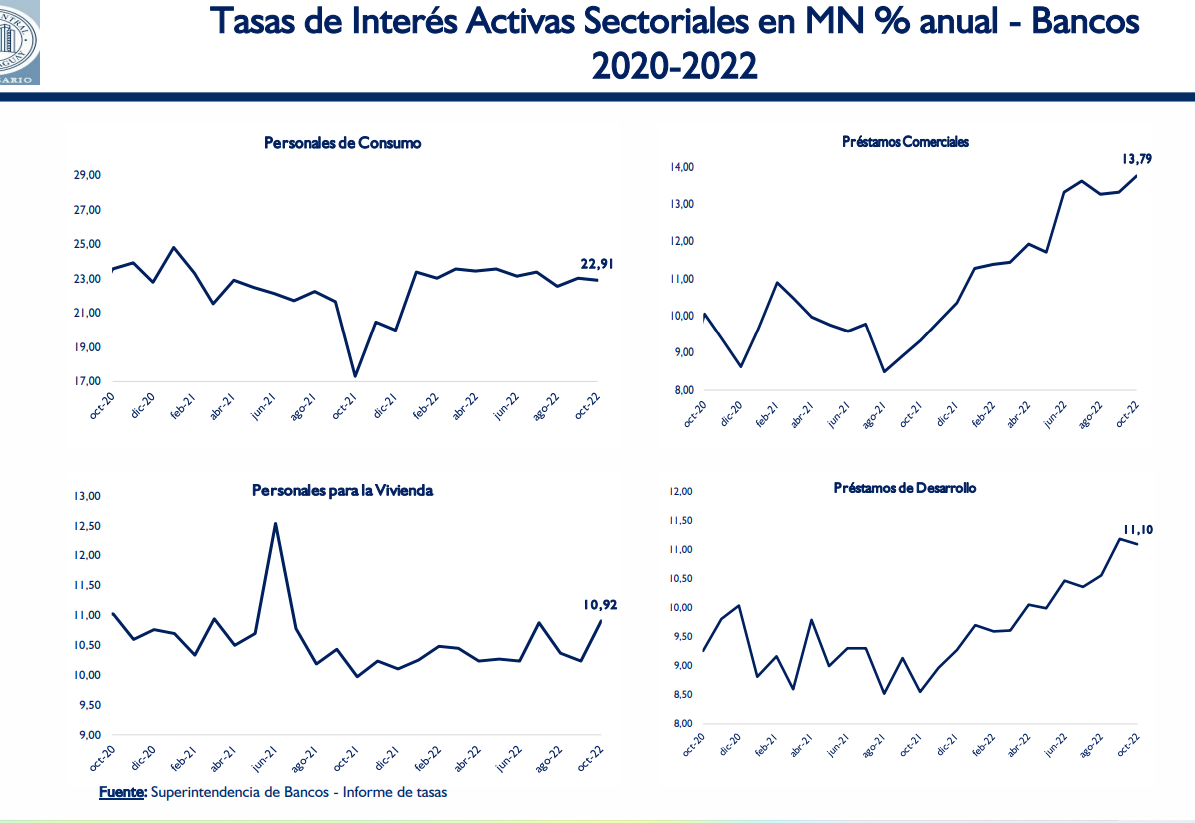

Con este resultado, los principales productos crediticios se ubican de la siguiente manera: los prestamos de consumo presentan una tasa de interés promedio de 22,91%; los créditos para la vivienda, de 10,92%; y de desarrollo, de 11,10%.

Miguel Mora, economista jefe de la banca matriz, explicó que la trayectoria de las tasas activas se encuentran alineadas con el objetivo de la banca matriz y su política monetaria; asimismo, respondió que existe un rezago en cuanto al efecto que tiene la TPM en el promedio de las tasas.

“Entendemos que dentro del proceso de ajuste dentro de la tasa de política monetaria, hay rezagos en los efectos a través de distintos canales y en diferentes variables; en el caso también de la tasa activa, evidentemente refleja cierto rezago que se está dando en este proceso de ajuste”, expresó Mora, en conferencia de prensa.

Es por ello que a pesar de que el BCP haya detenido el ciclo de subas de tasas, los intereses del sistema financiero continúan en ascenso.

En este escenario, los créditos desaceleraron su crecimiento hasta un nivel de 8,62% interanual en octubre del 2022 (12,76% con efecto cambiario), desde el máximo de 12,5% al que llegaron en junio pasado. Este resultado es propiciado principalmente por los préstamos en moneda nacional, ya que tuvieron un crecimiento de apenas 3,69%; mientras que en moneda extranjera aumentaron en 19,54%, también con un ritmo aminorado respecto al 24,7% en que se incrementaban en julio.

Tasas Pasivas

En cuanto a las tasas pasivas del sistema, se observa un nuevo aumento y logran ubicarse en 4,89%. En este sentido, Mora indicó que forma parte de los incentivos que tiene la banca matriz, para fomentar el ahorro en las entidades bancarias.

Asimismo, se observa que la cartera de depósitos logró mostrar un crecimiento de 0,57% interanual en octubre. Mario Coronel, analista de Cuentas Monetarias, Financieras y Fiscales del BCP, explicó que el crecimiento de la cartera de depósitos se debe fundamentalmente al aumento del tipo de cambio, es decir, que la cartera en moneda extranjera tuvo una fuerte incidencia en el último mes.

De hecho, la variación de los depósitos sin efecto cambiario es de -1,76% y el fondeo en dólares es el que presenta la mayor caída, de-3,50%; frente a la disminución de -0,55% que experimentaron las captaciones en guaraníes.

Aseguró que los depósitos siguen siendo la principal fuente de fondeo para las entidades bancarias, a pesar de que presenta una dinámica menos favorable durante este año.

Los principales productos para el ahorro con sus respectivas tasas son: CDA, con 8,90%; a plazo, con 6,46%; y a la vista 0,46%.