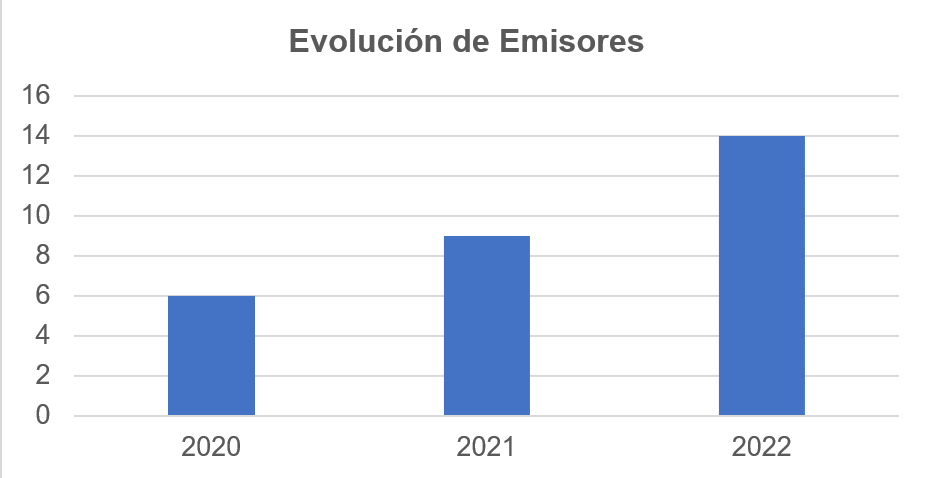

La Bolsa de Valores de Asunción (BVA) sumó este año catorce nuevas empresas emisoras que se preparan para incursionar en el mercado bursátil. De esta manera, suman 106 las firmas que participan de esta alternativa de obtención de recursos y de inversión, y representan hoy en día a una decena de diversos sectores económicos que innovan incesantemente en sus modelos de negocios.

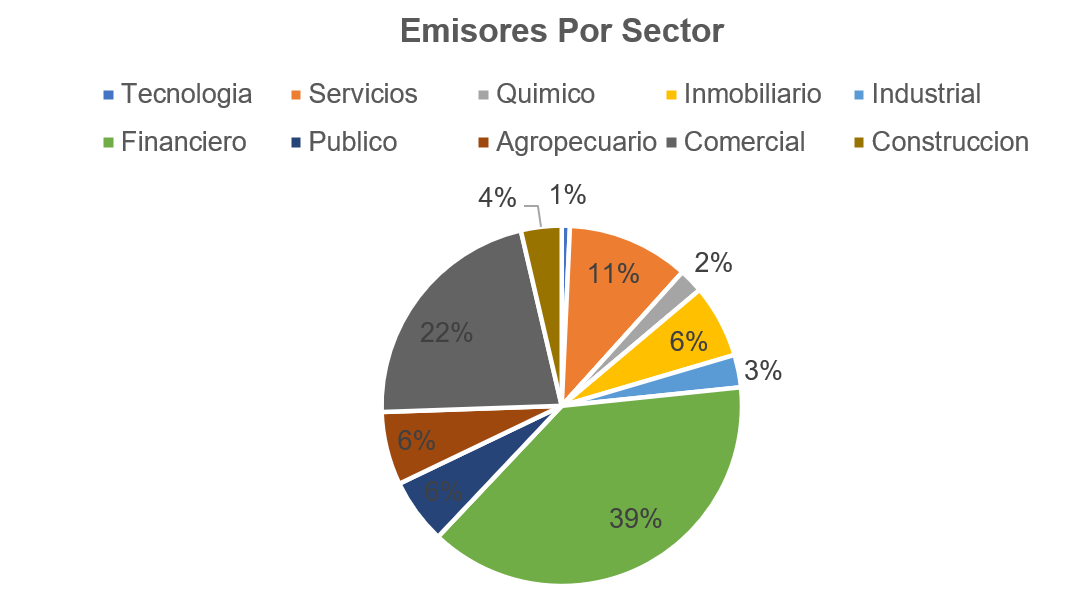

Sobre estos temas conversamos con Rodrigo Rojas, gerente general de la BVA, quien destacó que los sectores predominantes del 2022 son empresas comerciales, inmobiliarias, industriales y agropecuarias.

Respecto a las nuevas emisoras, explicó que son tanto S.A.E. como S.A.E.C.A, S.R.L. y entidades públicas. Específicamente, relató que un 34% corresponden a sociedades anónimas emisoras -pueden emitir solo bonos-, seguidas por un 31% de sociedades anónimas emisoras de capital abierto -pueden emitir bonos y acciones- y el 6% de cotizantes en bolsa son del sector público.

Por su parte, precisó que de las 41 SAECAS habilitadas actualmente, 12 de ellas tienen acciones desmaterializadas que se negocian directamente en el SEN (Sistema Electrónico de Negociación), todas en moneda local y representan el 13% de las emisiones totales.

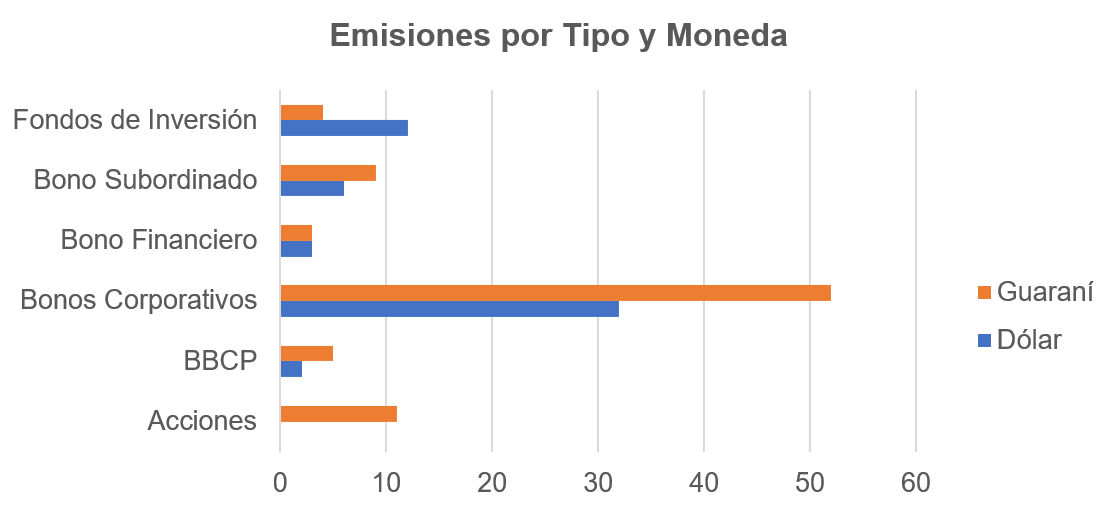

Recordó que los instrumentos que se negocian en el mercado de valores son casi en su totalidad bonos, acciones y cuotas-parte de fondos de inversión administradas por las denominadas AFPISAS (Administradora de Fondos Patrimoniales de Inversión).

Agregó que la mayor cantidad de emisiones realizadas en bolsa pertenece a los bonos corporativos, con un 58%. Estos son compromisos que contraen los emisores, en los cuales estructuran sus flujos tanto de pagos de intereses como de capital de acuerdo con el calendario estipulado según necesidades y posibilidades.

– Si bien este año se trata de una situación económica compleja para todos los sectores, la Bolsa de Valores está teniendo una buena cantidad de nuevos emisores ¿Cómo están sintiendo los ánimos para lo que será la incursión de estas empresas dentro del mercado?

La verdad que es un factor muy positivo para nosotros este año. En cuanto al porcentaje, si comparamos con el año anterior, estamos con un 60% de crecimiento en nuevos emisores y esto representa un dato muy interesante, porque de alguna manera indica el interés de nuevos emisores y nuevos participantes a poder generar nuevos instrumentos que puedan ser comercializados en el mercado de capitales.

Creemos que es un dato muy importante a destacar la incorporación de nuevos participantes, por sobre todo van a a ir generando en el mediano, corto y largo plazo emisiones de programas que puedan ir generando nuevas alternativas de instrumentos para el mercado y también para los inversionistas de todo lo que es movimiento del mercado de valores.

– Vemos que existe una variedad de sectores económicos que están siendo representados a través de estas empresas ¿Qué características van teniendo los sectores económicos a través de su incursión en la bolsa?

Creo que es un indicador relevante en términos de los participantes que están ingresando dentro del mercado. Si bien la mayor participación en cuanto a proporción la tienen los sectores vinculados al sector financiero, se debe destacar que en los últimos meses se han incorporado empresas de otros rubros, como el sector inmobiliario, comercial, industrial, y esto asociado a diferentes objetivos de obtención de financiamiento en el mercado de valores, tanto como representaría emisión de bonos como también emisiones de acciones.

Un punto importante también es que, cuando una empresa se registra para poder emitir en bolsa, tiene siempre las opciones de ir evaluando el mecanismo de obtener financiamientos, ya sea por la obtención de deudas con un mecanismo de obtención de bonos o también la apertura del capital de la sociedad en el caso de las empresas a través de un esquema de emisiones, que puede ser acciones preferidas o acciones ordinarias, que representa la opción de apertura del capital de las empresas.

Si bien este porcentaje es todavía menor en comparación con las emisiones de bonos, yo creo que el registro es el primer paso para que estas empresas comiencen a tener esas alternativas, que nosotros mencionamos siempre que es complementaria a lo que ya tienen operando con otros sectores, como el financiero.

Entonces se convierte en una opción muy válida para las empresas en poder evaluar el momento adecuado, qué tipo de financiamiento puede tener, como también los plazos, que es uno de los factores muy importantes para las empresas que emiten en las bolsas, pudiendo estas estructurar el mecanismo de amortizaciones de capital, de pagos de intereses acorde al flujo que puedan estar proyectando en el tiempo, como así también el destino de la obtención del financiamiento.

La verdad que es todo muy importante lo que obtiene el emisor al poder estructurar el mecanismo de financiamiento que puede presentar para los programas. Entonces, es positivo la incorporación de nuevos participantes, como así también la diversificación de participantes de diferentes rubros, no solo para el lado del emisor, sino también para el lado de los inversionistas, ya que estos pasan a tener más opciones de entidades.

– Con relación a los instrumentos con que cuenta la Bolsa de Valores, ¿qué se espera en cuanto a estas herramientas?

En cuanto a los fondos, este año fue también un récord en la inscripción de los fondos de inversión, hemos recibido solicitudes de más de 10 fondos en lo que va del año. En este punto es importante destacar que se han incorporado nuevos participantes en el caso de administradoras de fondos que van generando ahora un nuevo rol de lo que es el mercado de capitales. Cabe resaltar que estas administradoras son las encargadas de estructurar todo lo que implica la administración de los fondos y también generar los diferentes tipos de fondos, la creación de estos fondos también va a diversificando los objetivos de inversión.

En la actualidad, contamos con fondos relacionados a la ganadería, al sector forestal, como así también de bienes de consumo vinculados a carteras y fondos que tienen objetivos de desarrollo industrial, entre otros, lo cual permite poder presentar al mercado de capitales una opción muy variada también de inversiones para el fondo de inversiones propiamente. Al invertir en fondos de inversión, los plazos son más extensos e implica una rentabilidad que se va generando a medida que se van obteniendo los rendimientos vinculados a los objetivos del fondo y esto permite generar un mecanismo de rendimiento constante para el inversionista dependiendo un poco del periodo en el cual decida invertir la persona.

Entonces, creo que es muy variada la oferta de opciones en los fondos de inversión, que también pasó a representar un instrumento muy importante dentro del mercado de capitales. En cuanto a las opciones de las empresas, como mencioné, están los bonos y las acciones que también en muchos de estos casos forman parte de los instrumentos que son parte de la inversiones de los fondos.

– Esta diversificación en los instrumentos ¿podría generar alternativas de estructuración de programas de emisión a medida para las empresas que vayan necesitando captar recursos?

En el aprendizaje de lo que las empresas van adquiriendo en cuanto a cómo operar dentro del mercado de capitales, es muy importante el asesoramiento que puedan tener los emisores, que recurran siempre a una cosa de bolsa, tanto el emisor como el inversionista, porque es el que permite entender primero el objetivo del emisor, comprender cuáles son sus expectativas y permite generar estructuraciones que puedan tener diferentes características. Es decir, que estas estructuraciones pueden ser con objetivos diferentes, pueden tener condiciones de plazo diferentes y en base a esto se van construyendo los programas que hoy en día vemos.

Tal vez en la época de la pandemia hubo colocaciones de plazos más largos, lo cual fue muy beneficioso para el emisor, porque obtuvo financiamientos a plazos largos que era un condición muy relevante durante la pandemia y también con tasas que fueron muy beneficiosas, considerando que las tasas de referencia estaban muy bajas, lo cual permitía que el financiamiento que puedan tener los emisores puedan hacer una tasa muy competitiva. Esa coyuntura cambió este año, ya que en este 2022 vimos una condición un poco opuesta a la que vimos en los años anteriores, en donde las emisiones sí tuvieron que ajustarse a tasas más elevadas, que fue muy conveniente para los inversionistas, pero a lo mejor no tan conveniente para el emisor. Igualmente, también representó para el emisor una opción de financiamiento donde pudo generar de igual forma un mecanismo de obtención de recursos, pero en plazos más cortos.

Entonces, las emisiones que por lo general tienen un plazo entre seis y ocho años, en algunos casos diez años, en estos últimos meses se optó también por emisiones más cortas, en emisiones de dos, tres y cinco años. Hay que resaltar que acá depende mucho de la estructuración de cómo es planteada o cómo es analizada en acompañamiento de la casa de bolsas con el emisor en comprender el objetivo, la expectativa de tasas también que pueda tener el emisor, como también el plazo para generar esta ofertas. Hoy en día, es una opción para el emisor poder estructurar diferentes condiciones, dependiendo un poco del objetivo de financiamiento y por sobre todo también en cuál es el recurso que está necesitando la empresa en ese momento.

– Se estima que para el 2023 Paraguay va a volver a la senda del crecimiento económico, con un repunte del 4% ¿Cómo se encuentra la bolsa con las estimaciones? ¿Qué volúmen de negociaciones se podría alcanzar para el año que viene?

La verdad que el año pasado cerramos un período récord en la Bolsa de Valores, hecho que generó una expectativa de volumen y vara de negociación muy alta. Hubieron factores que cambiaron de alguna manera todas estas proyecciones que tienen que ver un poco con la coyuntura no solamente a nivel nacional, sino que también regional y mundial de todo el contexto inflacionario que tuvimos, como también la guerra, y a todo eso debemos sumar que este 2022 es un año político para el país, lo que también genera una condición de menor dinamismo en ciertas decisiones, que terminaron afectado a la bolsa, y finalmente entendimos que este año no vamos a estar llegando a los volúmenes que inicialmente habíamos proyectado.

De igual forma, el segundo semestre del año tiende a ser mucho más dinámico en volúmenes de emisiones, por lo cual estamos viendo que se está moviendo más en términos de emisiones. Creemos que para el año que viene, tomando un poco el análisis de registro de empresas que tuvimos este año, probablemente vamos a tener un año interesante en cuanto al dinamismo de emisiones, ya que estas empresas que se fueron registrando durante este año algunos van a presentar sus programas a la Comisión Nacional de valores (CNV), lo que hará que se pueda presentar al mercado nuevas opciones de emisiones tanto de bonos como de acciones, como opción para poder obtener financiamientos.

Entonces, las expectativas están en línea también con las condiciones macroeconómicas que puedan acompañar y la expectativa que se tiene de crecimiento para el año que viene es que el mercado de capitales también pueda tener un desempeño en línea con esos factores, tener de vuelta un año importante en volumen de negociaciones y ojalá cerramos un año récord nuevamente el 2023.

– ¿Cómo cerraron el volumen de las negociaciones el periodo pasado en la Bolsa de Valores?

El 2021 terminamos con un récord de negociaciones de USD 3.400 millones, que representa un volumen bastante desafiante. Inicialmente para este año habíamos establecido superar la barrera de los USD 4.000 millones, pero en revisiones con todos estos factores externos que terminaron afectando el ritmo de negociaciones, se estima que para este año podríamos llegara a cerrar próximos al monto del año pasado o por debajo, ya que esto va a depender un poco de las decisiones de los emisores en cuanto a las expectativas o las necesidades que puedan tener en cuanto a esta segunda etapa.

Creo que es importante que a medida que el volumen de negociación vaya subiendo, es un indicador del ritmo que va adquiriendo el mercado y por sobre todo también destacar que la participación hoy del mercado secundario es un indicador de la profundidad del mercado en cuanto a la generación de liquidez. Entonces, los tenedores de instrumentos tienen la opción de poder generar liquidez de los instrumentos que van teniendo de manera rápida a través del mercado secundario, lo cual genera que sea un mercado muy dinámico en cuanto a movimiento, esto va evolucionando y aporta también al desarrollo y desenvolvimiento del mercado en términos de mayor volumen.

– ¿Cuáles son algunos de los beneficios que obtienen las empresas cuando deciden incursionar en la Bolsa de Valores?

Es importante destacar que el mercado de capitales en Paraguay es un mercado que se encuentra en desarrollo, que va evolucionando y hoy en día es una opción muy interesante también para las empresas y los inversionistas, que nosotros destacamos siempre como una opción complementaria al sistema financiero tradicional. Dependiendo un poco de la situación en que la empresa está en ese momento, y la evaluación que pueda hacer internamente, puede ser una opción muy conveniente en términos de poder estructurar condiciones que puedan ser favorables al emisor y que también representan una opción muy interesante para el inversionista en términos de inversiones.

A mayor nivel o amplitud de instrumentos que uno pueda llegar a tener, ofreciendo en el mercado para el inversionista, este también tiene una gama importante a la hora de decidir el tipo de instrumento. Dentro del mercado de valores se segmentan tres niveles de inversionistas: está el agresivo, el moderado y el conservador, que al final está asociado a qué tipo de instrumentos quiere invertir, que por lo general depende mucho de las calificaciones, de las emisiones que están asociadas a un rating para cada uno de estos instrumentos.

Se debe destacar que hay beneficios importantes para el emisor y también creo que es una opción importante para los inversionistas, creo que en ese juego de oferta y demanda y un poco de opción complementaria al sistema tradicional, el mercado está creciendo y nosotros somos un participante que busca poder disponibilizar todas esas negociaciones. Entonces, nuestro rol como bolsa es ser una plataforma de negociación que permite de alguna manera juntar esas puntas, tanto la oferta como la demanda a través de los emisores e inversionistas.

Así también, creo que el mercado se va complejizando cada vez más en cuanto a la demanda por parte de las casas de bolsa, con nuevos productos que se puedan ir incorporando, y esto permitirá que se pueda ir generando muchas opciones para el mercado.