Las monedas digitales y criptomonedas han sido un tema de debate en los últimos años y la conversación toma una importancia cada vez mayor en la medida que avanzan los procesos. En este contexto, el análisis ya no está solamente en el campo de las empresas privadas, como las que hicieron una realidad algunos ejemplos descentralizados como Bitcoin y Ethereum.

Los bancos centrales del mundo van estudiando las posibilidades de abrirse campo en el mundo de las monedas digitales y en algunos casos, inclusive, ya se han iniciado pruebas piloto y diseños de planes por fases. Esto se da especialmente en aquellos países donde el uso de efectivo es minoritario y ya se encuentra camino a la obsolescencia.

No obstante, es importante entender que este concepto es todavía muy incipiente en todo el mundo y todavía está lejos de ser una realidad para el uso cotidiano. Incluso, todavía hay discusiones a nivel teórico sobre cuáles podrían ser las ventajas de la implementación y cuáles serán los principales desafíos en las etapas de elaboración y planificación.

De este modo, surge el concepto conocido como Moneda Digital del Banco Central (CBDC, por sus siglas en inglés: Central Bank Digital Currency). En el caso de la banca matriz en Paraguay, también ya se ha iniciado una etapa de investigación para apuntar a la posibilidad de lanzar un producto de este tipo hacia el futuro. Esto afirmó el miembro del Directorio, Fernando Filártiga, en la charla denominada “CBDC: La Moneda Digital del Banco Central” organizada por el Banco Central del Paraguay (BCP). De este encuentro participaron también expertos internacionales que brindaron su punto de vista sobre este tema.

«En las últimas décadas, el BCP modernizó y transformó el sistema de pagos, y fue un adelantado en regular los medios de pagos electrónicos en 2014».

Fernando Filártiga, miembro del Directorio del BCP

El diseño de las CBDC

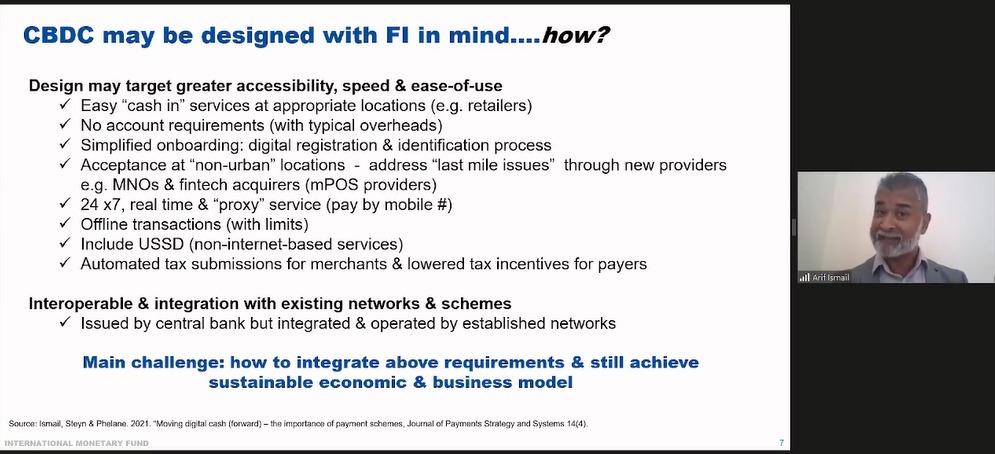

Arif Ismail, subjefe de la división de pagos e infraestructura del Fondo Monetario Internacional (FMI), hizo referencia a que uno de los desafíos más importantes de las CBDC para su uso práctico en el mundo se encuentra en el diseño. En la medida que la utilización de este sistema sea “engorrosa” y poco intuitiva, los usuarios optarán por migrar a otros medios de transacción, según afirmó el experto.

Agregó que, para poder desplazar a la utilización de dinero en efectivo, la moneda digital del banco central se debe poder utilizar las 24 horas del día y los 7 días de la semana sin ningún tipo de diferencia. Las transacciones offline con ciertos límites para poder pagar bienes y servicios serían un elemento importante para atraer a los usuarios.

Refirió que uno de los principales problemas de las tarjetas de crédito o débito, como se utilizan hoy, son los costos que siguen implicando para los comerciantes y, en consecuencia, para los usuarios. Esto deberá ser previsto por los bancos centrales en el análisis de las CBDC, alentando el uso de la operación con costos operativos bajos o incluso nulos.

“El diseño de la moneda debe ser de costo cero, maximizando el valor. Para lograr esto es importante reflexionar acerca del diseño desde la perspectiva del usuario y del comerciante. Hay que pensar en la facilidad de uso, de modo a que para el usuario sea tan fácil como usar efectivo y el proceso de registro digital debe ser simple, fácil e intuitivo, no debe ser engorroso”, expresó.

Consideró que lograr una moneda digital con uso masivo y sostenibilidad en su aplicación no será una tarea fácil para ningún banco central del mundo. Esto dependerá de cómo los actores implicados se puedan unir para abordar los puntos fundamentales y a portar la brecha digital, conectando esto incluso a la inclusión financiera de los países.

Privacidad e interés público

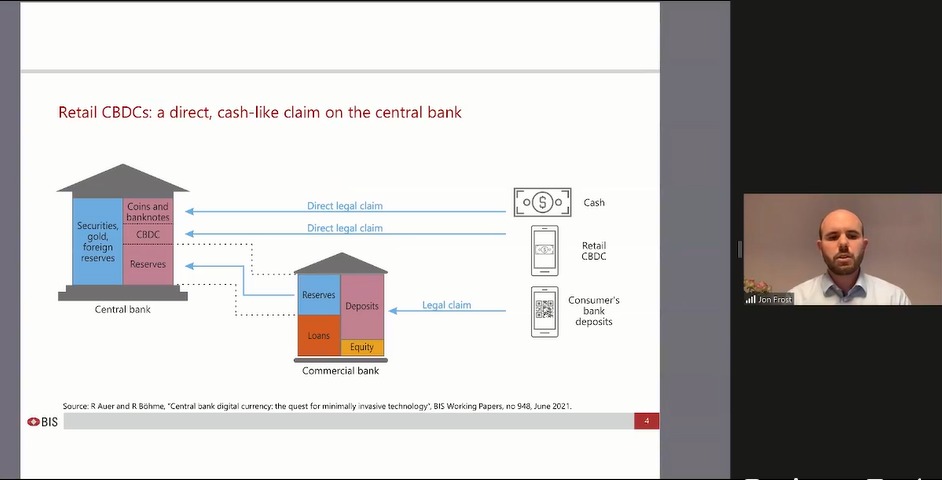

Durante la jornada de charlas organizada por el BCP, Jon Frost, economista senior de la Unidad de Innovación y Economía digital del Banco Internacional de Pagos (BIS), puntualizó que otro de los desafíos está en asegurar la privacidad de los usuarios. Esta es una de las principales ventajas del dinero en efectivo, que debe acompañar a la implementación de monedas digitales.

“Hay nuevos desafíos porque vienen por el lado de la privacidad. Con la aplicación digital del dinero se genera una gran cantidad de datos de los usuarios, esto podría amenazar la privacidad de los individuos que quieren que lo que hacen sea privado. Hay un desafío en cómo generar un equilibrio entre la privacidad y el interés público”, comentó.

En ocasiones, el resguardo de la seguridad del sistema choca con esta necesidad de privacidad por parte de los usuarios y, para Frost, este elemento deberá ser incluído en la planificación de diseños también.

Experiencia en Suecia: e-krona

Las CBDC no son sino una suerte de dinero tradicional pero en forma digital, emitidas y supervisadas por el banco central de un país. Suecia es uno de los primeros países que ha comenzado pruebas piloto para la implementación de su propia moneda digital de banco central, bajo la denominación de e-krona (corona electrónica).

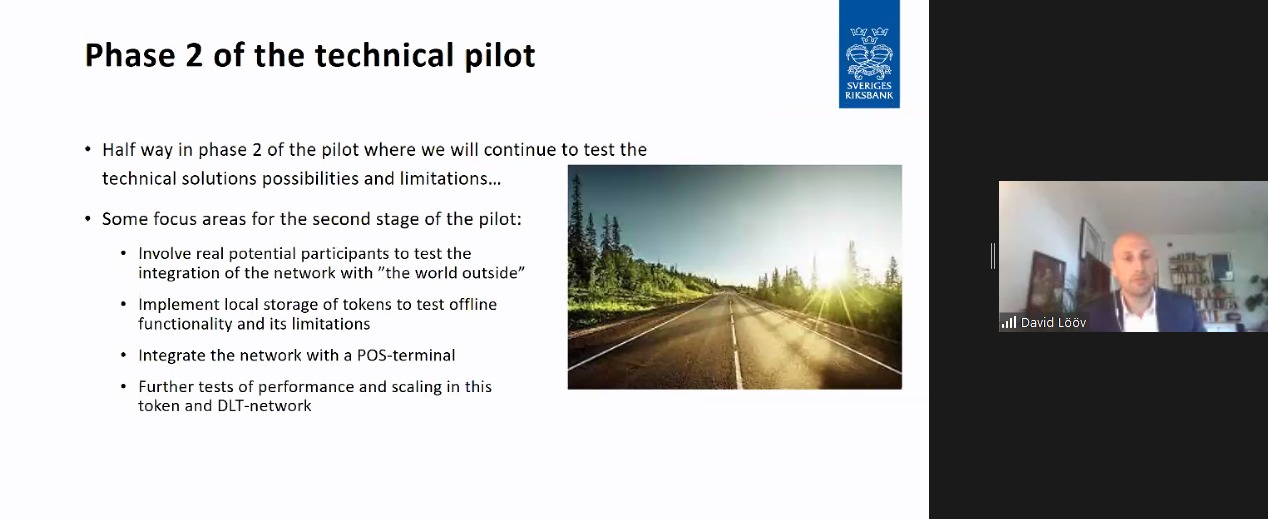

El economista David Lööf, de la División Piloto de E-krona del Banco Central de Suecia, comentó la experiencia del trabajo que se encuentran realizando desde su país para la implementación a futuro de la e-krona. Desde hace varios años, este país viene teniendo una tasa de utilización de dinero en efectivo cada vez menor, lo que los llevó a analizar la posibilidad de emitir una moneda digital propia.

“El efectivo ya no es tan utilizado en Suecia y, por definición, el rol del banco central de Suecia es menor y se le dificulta su tarea de promover un sistema de pagos eficiente y seguro. Esto es un rol del Estado, no podemos asegurarnos que el privado garantice a todo el mundo la posibilidad de pagar sin efectivo y si se usa poca cantidad de opciones digitales”, apuntó.

Con esto, refirió que la situación actual del país puede generar una concentración de poder de mercado. Si bien por el momento la e-krona no ha sido lanzada al mercado, desde el 2019 el Banco de Suecia se encuentra realizando sus investigaciones de viabilidad.

Lööf recordó que, al principio, los principales desafíos están en las cuestiones normativas y las aplicaciones tecnológicas que deben ser específicas y no generales, siendo probablemente la DLT (Tecnologías de Registro Distribuido) la plataforma más idónea.

“Estamos en la fase 2, pero todavía no hemos decidido si vamos a emitir una e-krona o cómo sería el diseño o qué tecnología se utilizará, si es que se decide hacerlo”, afirmó, haciendo referencia a la complejidad del asunto.

Agregó que hay varias opciones y caminos para avanzar en el proyecto, dado que es algo muy nuevo y se debe tener cuidado en el planeamiento.

Comparación con las criptomonedas

Al ser consultados sobre la comparación con la criptomonedas, descentralizadas y de iniciativa privada, los expositores coincidieron en apuntar que estas son de alto riesgo por su escaso o nulo nivel de trazabilidad y la falta de un ente regulador que se pueda hacer cargo de una eventual crisis generada a partir del uso del producto.

Por otra parte, apuntaron a la gran cantidad de energía eléctrica que es necesaria para la minería de estos criptoactivos, lo cual va en detrimento del costo operativo y el medio ambiente, además de ser activos de uso especulativo y no de intercambio de bienes y servicios, a su criterio.