Para entender bien la lógica contraintuitiva de los inversores, debemos primero apreciar el comportamiento de los bonos del Tesoro americano – uno de los mercados financieros más importantes y líquidos del planeta –.

Los precios de estos bonos están en caída, lo que a su vez implica que los compradores de estos instrumentos están pidiendo un mayor rendimiento – recordemos que el precio del bono se mueve en la dirección opuesta al rendimiento –.

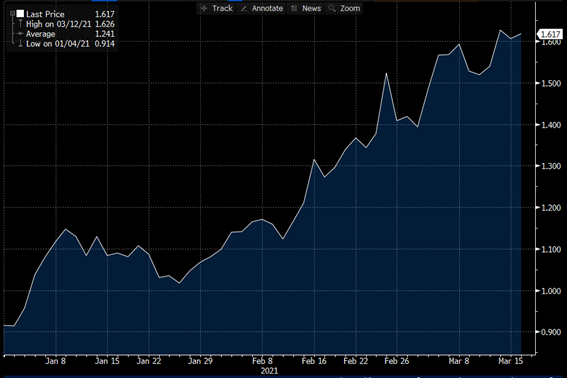

Para tener una idea, el rendimiento de los bonos del Tesoro a 10 años estaba en menos de 1% a comienzo del 2021, para sobrepasar 1,6% en marzo y generar con su paso el tropiezo de algunas acciones tecnológicas, que fueron las más favorecidas durante la pandemia.

El razonamiento es el siguiente: los bonos del Tesoro americano son considerados libres de riesgo. Por lo tanto, cuando tienen un rendimiento bajo, los inversores se sienten atraídos hacia activos más riesgosos – como las acciones – en busca de un mayor retorno para su dinero.

Sin embargo, cuando el rendimiento de los bonos del Tesoro empieza a subir – por ende, el precio cae o se hace más barato para el comprador –, simplemente se invierte la ecuación. Los activos más riesgosos – como por ejemplo las acciones – ya no parecen tan atractivos como antes porque son relativamente más caros.

¿Pero por qué está subiendo el rendimiento en los bonos del Tesoro?

Cuando los demócratas tomaron control del Congreso y de la Casa Blanca a comienzo de año, los inversores empezaron a asumir que los estímulos fiscales llegarían pronto y en gran cantidad.

Por otro lado, la campaña de vacunación al inicio del mandato de Biden se encontraba inoculando 1 millón de estadounidenses al día, pero ahora pasó a 2,2 millones diarios.

Esta confluencia de factores apunta a revivir la economía o inclusive a recalentarla, debido a que los consumidores americanos se preparan para gastar más. Una economía a todo vapor podría generar inflación y golpear a los bonistas.

Los inversores simplemente se están adelantando a la jugada y piden mayores rendimientos para darse a sí mismos un margen de seguridad ante eventuales subas de tasas para contener la hipotética inflación.

Simultáneamente, este comportamiento de los inversores refleja optimismo en las medidas sanitarias y económicas de EEUU. Pero si los rendimientos de los bonos siguen subiendo a este ritmo, podemos encontrarnos con el efecto secundario no deseado de una desordenada suba de tasas.

El desarrollo de esta situación va a depender del delicado equilibrio que mantienen la Reserva Federal y el mercado en general. Hasta ahora, el presidente de la Reserva Federal ha señalado que la política monetaria se mantendrá acomodativa por algunos años más. Esto sugiere que el Banco Central será más tolerante con la inflación de lo que normalmente sería en condiciones normales.

En síntesis…

Los principales actores del mercado están actuando con más reserva, tratando de prevenir una inflación que aún se encuentra bajo control – muchos economistas ni siquiera lo ven como una amenaza inminente –.

Hasta podría ser saludable la corrección en los precios debido a los excesos que se dieron en los últimos meses – en especial en las acciones memes como las de GameStop o las tecnológicas, en general que se encuentran en un territorio de burbujas –.

Como dije en un artículo anterior: “Los inversores están ya preocupados por saber cuándo comenzará el fin de la deuda barata y abundante…”