Por: Leticia Arévalos, Karen Bernal y Adriana Mongelos – Estudiantes de Economía

ANÁLISIS

Dos operadores de telefonía móvil, Tigo y Personal, lanzaron al mercado por primera vez la modalidad de pagos de servicios y transferencias no bancarias de tipo electrónicas en 2008

Aunque efectivamente en la última década ciertos bancos y financieras del sistema financiero habían dirigido su atención hacia zonas rurales y personas de menos ingresos, esta aproximación fue insuficiente para satisfacer esta demanda.

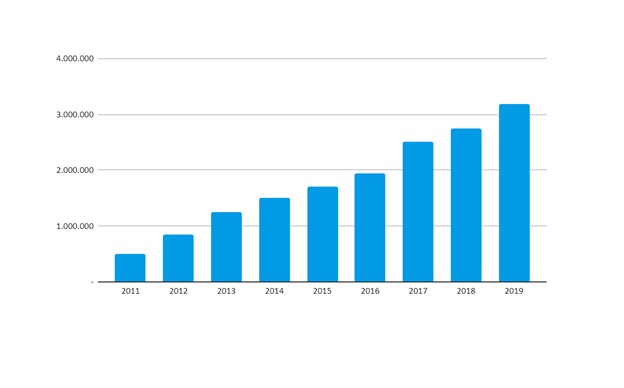

El panorama estaba dado por niveles reducidos de bancarización, con solo 22% de la población adulta con una cuenta en una institución financiera en 2011. Pese a que este porcentaje se elevó notoriamente a un 49% en 2017 (Banco Mundial, 2017), en el segmento de la población más pobre, esta penetración baja a 23%, reflejando aún la exclusión financiera de estas personas.

Disrupción por parte de las telefónicas

Los pagos y transferencias electrónicas eran actividades realizadas únicamente por bancos y financieras, ya sea a través de las tarjetas de débito, transferencias entre cuentas o derivados como las tarjetas de crédito. Este servicio no satisfacía plenamente las necesidades del mercado, principalmente si hablamos del segmento de la población de menores ingresos o zonas rurales.

Este mercado contaba con altas barreras de entrada, pues para poder realizar este tipo de transferencias o pagos, los jugadores deberían ser bancos o financieras – de las empresas más reguladas de la economía –, lo cual hubiera desviado notoriamente a las telefónicas (y a cualquier otra empresa interesada en este rubro) de su corebusiness.

Es así que las telefónicas, observando esta necesidad insatisfecha en dicho mercado, y considerando su infraestructura ya disponible dado su negocio de telecomunicaciones, su elevada penetración entre la población y el potencial de generar beneficio económico invirtiendo en una nueva unidad de negocios, ingresaron a proveer este servicio de envíos de dinero, a través de una importante diferenciación del producto, creando este nuevo “carril” al que posteriormente la regulación la denominó transferencias electrónicas no bancarias (Banco Central del Paraguay, 2011).

¿Por qué hablamos de diferenciación del producto? Porque estos nuevos jugadores – la telefónica Tigo fue la pionera, replicando su experiencia exitosa en África (GSMA, 2014) – lograron utilizar como ventaja la ubicación geográfica, las preferencias de los consumidores a menos trámites para envío y transferencia de dinero – y más adelante las compras en comercios –, y los menores costos para ampliar la base de este negocio, que en poco tiempo se ubicó en niveles cercanos a las cuentas bancarias.

Cuentas de dinero electrónico

Nueva regulación… ¿para un nuevo mercado?

En el año 2011, poco más de tres años de observar el negocio de las transferencias electrónicas no bancarias y monitorear su evolución, implementando la modalidad de regulación conocida como seguimiento y aprendizaje (test-and-learn) (Alliance for Financial Inclusion (AFI), 2017), el Banco Central del Paraguay estudió los modelos de negocios aplicados por estas nuevas unidades subsidiarias de las telefónicas más importantes del país.

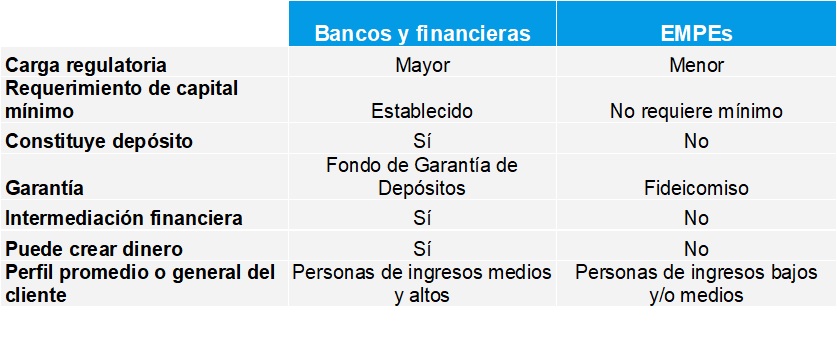

Algunas diferencias entre banca tradicional y EMPEs

Teniendo en cuenta las elementales diferencias entre ambos competidores, podríamos estar hablando de un nuevo mercado: uno escindido del de transferencias electrónicas bancarias o “tradicionales”.

Seguidamente, exploraremos en mayor medida estas diferencias:

- Carga regulatoria: las normas que rigen a las entidades bancarias están basadas en un marco legal establecido ya mediante la Ley de Bancos 861/96 y sus modificaciones, además de otras leyes y resoluciones del BCP. El sistema financiero en Paraguay, al igual que en el resto del mundo, es de los sectores económicos más regulados y con mayores niveles de divulgación de datos. Entre otras cosas, deben reportar diariamente información financiera y contable a la Central de Información, deben regirse por ciertos parámetros, niveles de riesgo y aplicación de fondos.

- Requerimiento de capital mínimo: las instituciones financieras están obligadas a iniciarse y mantenerse con un capital mínimo, pues por su importancia para la economía en el manejo del ahorro privado (y también público), deben tener suficientes niveles de solvencia para hacer frente a los requerimientos de los clientes según los plazos de captación y colocación. En contrapartida, las EMPEs no requieren un capital mínimo ya que los fondos registrados en las billeteras electrónicas no pueden ser invertidas en otras actividades, deben estar 100% a disposición del cliente, resguardados en el fideicomiso exigido por la regulación.

- Depósitos: esta es una de las diferencias fundamentales. El dinero de terceros atesorado por bancos constituye depósito y deben percibir interés. Sin embargo, el dinero registrado en billeteras electrónicas y en envíos de dinero no constituye depósito, sino que está resguardado con la figura del fideicomiso y los intereses que genere son destinados al mantenimiento del fideicomiso, no se redirecciona a los clientes.

- Garantía: siendo que los fondos registrados en las billeteras electrónicas no constituyen depósitos, no están resguardados por el Fondo de Garantía de Depósitos; no obstante, su liquidez está 100% garantizada gracias al resguardo de la fiducia, ya que este dinero está aislado de la actividad de la telefónica propietaria de la EMPE.

- Intermediación financiera: uno de los pilares fundamentales del sistema financiero tradicional es la intermediación financiera. La captación de depósitos y la colocación en créditos, y otras operaciones es el corebusiness de bancos y financieras, es su rol principal en la economía, una tarea asignada a estas entidades desde hace siglos. Las EMPEs no están autorizadas para realizar esta operación.

- Creación del dinero: este concepto está muy relacionado con el anterior. Los bancos tienen dicha capacidad al captar dinero del público y mantener solo un mínimo de este para prestar a terceros. Gracias a este circuito es que se crea dinero sin nuevas emisiones. Esta capacidad de prestar dinero de terceros y obtener rendimiento por ello es actividad limitada precisamente a la banca, no autorizada para EMPEs.

- Perfil de cliente: las cuentas móviles o billeteras electrónicas son consideradas la puerta de entrada a la inclusión financiera. Es así que su nacimiento se da entre los segmentos de menores ingresos, personas que no cuentan con una cuenta en una institución financiera formal y que no tienen acceso por diversos factores relacionados con la burocracia, los costos y hasta aspectos sociales. El proceso de “evolución” se da cuando una persona con una billetera electrónica logra convertirse en un cliente de una entidad bancaria, lo cual le abre la puerta a muchas más opciones para mejorar sus ingresos y su calidad de vida; mientras que es poco probable un camino a la inversa, es decir, que una persona bancarizada deje de usar su cuenta bancaria y se vuelque a la billetera electrónica.

En todo caso, lo que podría ocurrir al avanzar este proceso de consolidación del mercado de las transferencias electrónicas no bancarias es una combinación de cuentas bancarias con billeteras, lo cual, si bien existe reglamentariamente una vinculación con las cuentas que superen los límites establecidos, el nivel de interoperabilidad adecuado para el uso indistinto de ambos instrumentos aún no es el que permite que esto sea una realidad.

A todos estos argumentos se suma que una de las EMPEs habilitadas recientemente (ZIMPLE) es propiedad de la firma Bancard SA, que a su vez tiene como accionistas a los bancos de plaza. Lo cual refleja que los bancos han decidido “incluir” a este jugador en esta cancha, a la cual no pueden ingresar directamente, sino a través de alianzas comerciales entre EMPEs y telefónicas (a modo de ejemplo la alianza Tigo Money/Banco Familiar).

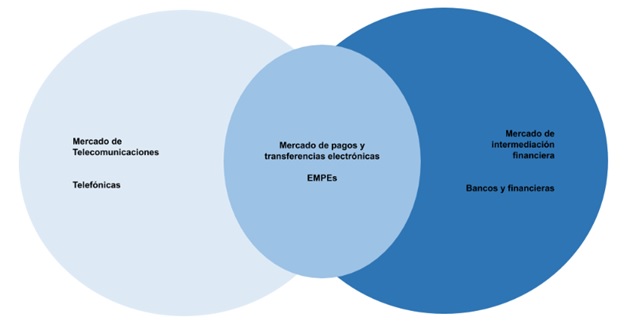

¿Por qué los bancos querrían crear una nueva entidad para entrar al mercado si fuera el mismo? Pues bien, esto nos termina de evidenciar la creación de un mercado nuevo, surgido de una cierta “convergencia” o cruce entre los mercados de telecomunicación y de intermediación financiera.

Interoperabilidad: ¿Competir o cooperar?

Si en algo coinciden las EMPEs y el sistema bancario tradicional es en la necesidad de interoperar, es decir, que clientes con billeteras electrónicas y cuentas bancarias puedan intercambiar entre sí y también con agentes del sector comercial y de servicios. Que los procesos sean en tiempo real y la plataforma conecte tanto el dinero electrónico como el dinero bancario como hoy por hoy están conectadas las entidades financieras.

Conclusiones

Si bien los medios de pagos electrónicos son aún un tema novel para el abordaje investigativo, existen importantes estudios y avances sobre el tema. Este trabajo pretendió sistematizar la información de destacados trabajos de instituciones locales e internacionales que han abordado previamente esta área, y responder a la pregunta planteada.

- Las telefónicas crearon un nuevo modelo de negocio, el de transferencias electrónicas “no bancarias”: Los pagos y transferencias electrónicas eran una actividad realizada únicamente por bancos y financieras. Este servicio no satisfacía plenamente las necesidades del mercado, principalmente de la población alejada de centros urbanos o de menores ingresos. Es así que las telefónicas, observando esta necesidad insatisfecha, y considerando su infraestructura ya disponible dado su negocio de telecomunicaciones, su elevada penetración entre la población y el potencial de generar beneficio económico invirtiendo en una nueva unidad de negocios, ingresaron a proveer este servicio de envíos de dinero, a través de una importante diferenciación del producto, creando este nuevo “carril”.

- Las diferencias entre los bancos y las EMPEs hacen que sea incompatible hablar de un mismo mercado, al menos en las condiciones en las que se encuentra actualmente: la carga regulatoria, el requerimiento de capital mínimo, constitución de depósito, garantía, intermediación financiera, creación de dinero, perfil del cliente son las principales diferenciaciones entre las entidades financieras y las EMPEs, las cuales tornan incompatible el ingreso de las telefónicas al negocio financiero propiamente y que los bancos per se operen con transferencias electrónicas no bancarias es un contrasentido y tampoco permitido por la regulación. Por ello, concluimos que se ha generado un nuevo mercado, donde los competidores son EMPEs, ya no más bancos y telefónicas (al menos directamente).

- La regulación emitida bajo el esquema seguimiento y aprendizaje por el regulador, en este caso, el Banco Central del Paraguay, dio legitimidad al denominado dinero electrónico y a las transferencias electrónicas no bancarias, creando así un nuevo mercado, el mercado de las transferencias (y pagos electrónicos) no bancarios: este marco legal, creador de la figura jurídica de entidad de medio de pago electrónico (EMPE) enmarcó este nuevo mercado sui generis que se había creado, un mercado en el cual ni las telefónicas ni los bancos pueden ingresar directamente, sino a través de las EMPEs, que son las autorizadas para operar en el rubro.

- La interoperabilidad jugará un rol fundamental para borrar las fronteras entre estos mercados hoy en día divididos: dependiendo de cuál sea el mecanismo de adopción de la interoperabilidad, ya sea por obligación de la regulación (lo cual no se da actualmente) o por las alianzas comerciales que puedan realizar las EMPEs con bancos, tendrá un papel protagónico en diluir las divisorias entre el mercado de transferencias electrónicas bancarias y no bancarias. Asimismo, permitirá una movilidad horizontal entre los clientes, ya luego del proceso de evolución con el ascenso vertical de un cliente de EMPE a un cliente del sistema financiero formal. La interoperabilidad podría generar que ambos servicios puedan ser combinados o indistintos para un cliente o un comercio. Estudios previos han enfatizado que a medida que se da una mayor inclusión financiera, una mayor información y sofisticación del usuario, este exigirá la interoperabilidad.

Bibliografía

- Alliance for Financial Inclusion (AFI). (2017). Interoperabilidad e Interconectividad de medios de pago electrónicos e inclusión financiera en Paraguay. Obtenido de https://www.afi-global.org/publications/2625/Interoperability-and-Interconnectivity-of-Electronic-Payment-Methods-and-Financial-Inclusion-in-Paraguay

- Banco Central del Paraguay. (2011). Resolución 1, Acta 70, 22.11.11, Reglamento para el uso de los corresponsales. Obtenido de https://www.bcp.gov.py/medios-de-pagos-electronicos-i888.

- Banco Mundial. (2017). The Global Findex Database. Obtenido de https://globalfindex.worldbank.org/

- Centro de Estudios Monetarios Latinoamericanos. (Junio de 2017). Panorama del dinero móvil en América Latina y el Caribe. Obtenido de https://www.cemla.org/PDF/otros/2017-06-panorama-del-dinero-movil.pdf

- GSMA. (Julio de 2014). Inclusión Financiera en Paraguay: Nueva regulación para el dinero móvil. Obtenido de https://www.gsma.com/mobilefordevelopment/wp-content/uploads/2015/11/2015_GSMA_Regulacion-y-Politicas-para-el-Dinero-Movil-en-Paraguay.pdf

- Tondo, C. (Junio de 2020). Regulación de las EMPEs. (K. Bernal, Entrevistador)