Anualmente, la Bolsa de Valores de Asunción informa los principales resultados correspondientes a cada período. Durante el transcurso del año 2021, se reflejaron las preferencias de los participantes del mercado por los instrumentos de renta fija ya que los mismos comprendieron casi el 50% del volumen negociado a través de Bolsa. La diferencia es notoria sobre todo si se compara la negociación de estos instrumentos con los instrumentos de renta variable que comprendieron un poco más del 2% del total negociado.

Los instrumentos de renta fija que son negociados a través de Bolsa son los Bonos. Su negociación puede ser realizada a través del mercado primario y del mercado secundario. En el mercado primario se produce la primera colocación (o venta) del instrumento, siendo vendido del Emisor al Inversor directamente.

El mercado primario de bonos resulta relevante porque permite identificar la necesidad de financiación requerida por las empresas emisoras para lograr un proyecto u objetivo específico que se ve reflejada en los montos totales registrados en la Bolsa. Lo anterior se explica considerando que los bonos son títulos representativos de deuda para las empresas emisoras que los emiten, por lo que adquieren obligaciones de devolución de capital y de intereses con los inversores que los adquieren.

Financiación adquirida a través de Bonos por las Empresas Emisoras del Sector Privado. Año 2021.

Los Bonos se emiten a través de Series dentro de un Programa de Emisión Global especifico y diferenciado por moneda (guaraníes o dólares americanos). Si consideramos, los montos totales en guaraníes registrados a través de Bolsa, se puede señalar que la necesidad de financiación a través de la emisión de títulos de deuda por empresas emisoras del sector privado para el año 2021 fue de Gs. 2.010.000.000.000.

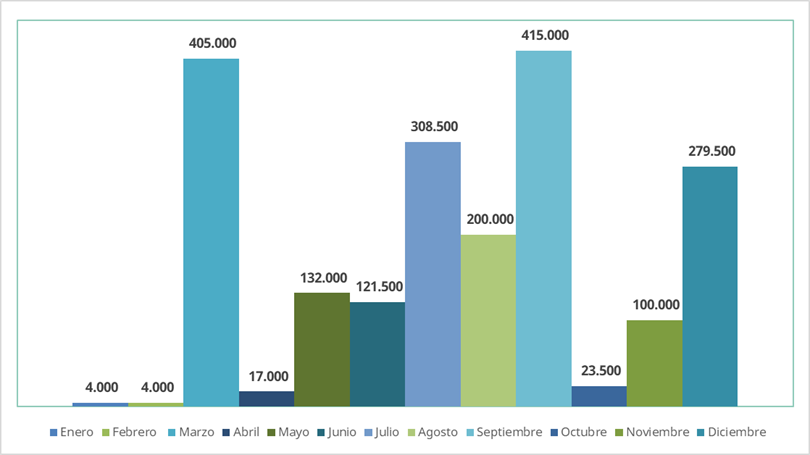

La necesidad de financiación de las empresas emisoras del sector privado a través de la emisión de deuda al inicio del año 2021 empezó con un monto de Gs. 4.000.000.000, siendo éste el menor monto solicitado durante todo el período. Para los meses de marzo y septiembre se observó la mayor oferta de deuda en montos iguales a Gs. 405.000.000.000 y Gs. 415.000.000.000 respectivamente.

Gráfico 1. Bonos Registrados por Empresas Emisoras del Sector Privado en Guaraníes. Período 2021.

En cuanto a la composición de los títulos de deuda emitidos en guaraníes durante este periodo: El 73% correspondieron a bonos corporativos, 26% a bonos financieros y 1% a bonos subordinados.

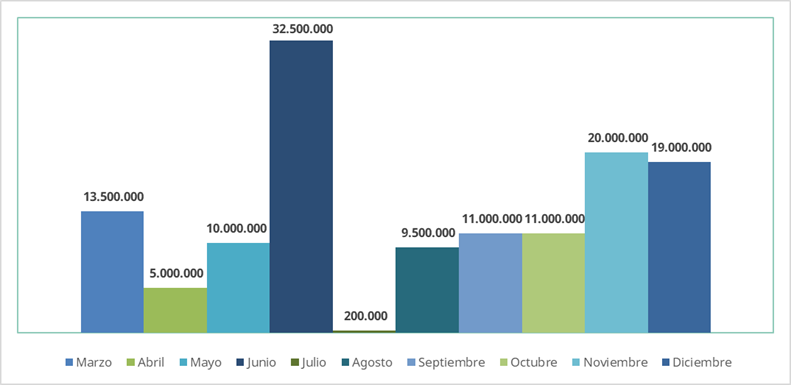

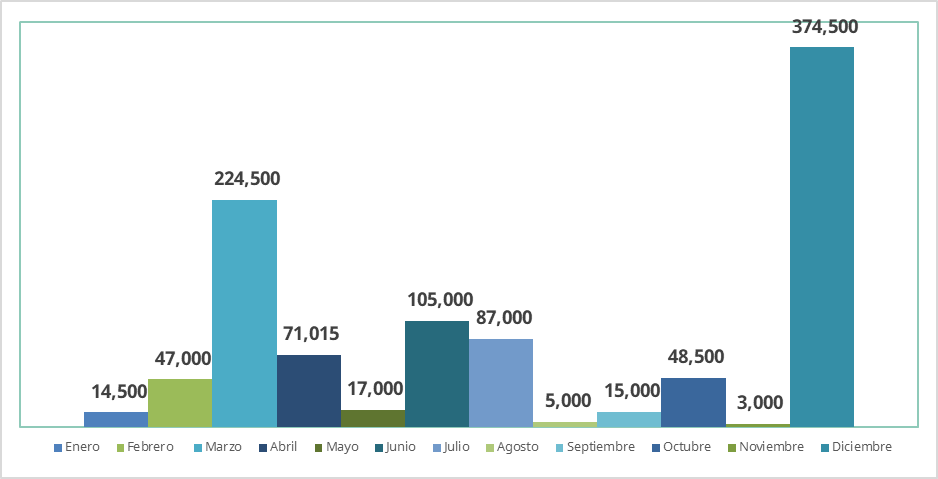

La financiación en dólares para el período 2021 fue requerida recién a partir del mes de marzo, siendo mayormente requerida por las empresas emisoras en el mes de junio con un registro por igual a USD. 32.500.000. La necesidad de financiación total requerida en dólares americanos por las empresas emisoras del sector privado al final del año alcanzó un total de USD. 131.700.000.

Gráfico 2. Bonos Registrados por Empresas Emisoras del Sector Privado en Dólares Americanos. Período 2021.

En cuanto a la composición de los títulos de deuda emitidos en guaraníes durante este periodo: El 73% correspondieron a bonos corporativos, 26% a bonos financieros y 1% a bonos subordinados. Por otra parte, la composición de estos instrumentos emitidos en dólares para el mismo período fue de: 58% correspondieron a bonos corporativos, 40% a bonos subordinados y 2% a bonos emitidos a través de un fideicomiso.

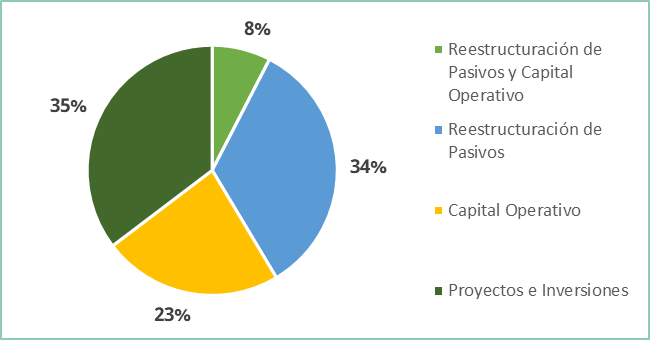

Las solicitudes de bonos por las emisoras del sector privado fueron realizadas para responder a distintos destinos, observándose que la mayor parte de la deuda emitida en guaraníes para el período fue para financiar proyectos comerciales, forestales y de construcción de infraestructura y planta en un 35%. La reestructuración de pasivos fue el segundo destino por el cual las emisoras emitieron deuda en el mercado local en un porcentaje igual a 34% y el tercer destino de fondos fue para capital operativo.

Gráfico 3. Destino de los Fondos Requeridos por Empresas Emisoras del Sector Privado en Guaraníes. Período 2021.

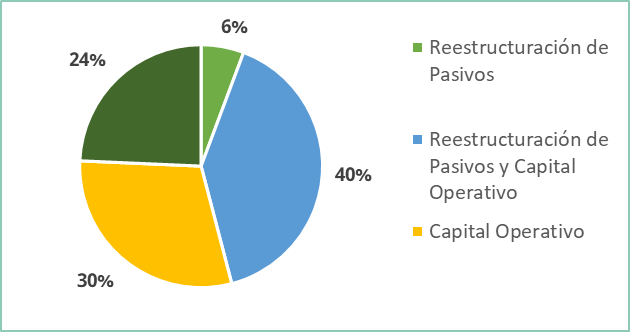

En cuanto a los destinos de los fondos captados a través de emisión de bonos en dólares, se observó que fueron mayormente destinados para la reestructuración de pasivos de corto plazo a largo plazo y capital operativo conjuntamente en un 40%. Como segundo destino se obtuvo la captación de fondos para capital operativo en un 30%. La financiación de proyectos a través de emisión de deuda en dólares americanos formo parte de la estructura en un 24%. En menor medida fueron captados fondos solo para reestructurar pasivos de corto plazo a largo plazo solamente.

Gráfico 4. Destino de los Fondos Requeridos por Empresas Emisoras del Sector Privado en Dólares Americanos. Período 2021.

En cuanto a las tasas de interés registradas durante el período 2021 para emisiones en guaraníes se obtuvo que: para aquellos títulos de deuda emitidos a mediano plazo (mayor a 1 año y hasta 3 años) promediaron tasas de interés alrededor del 10%. En cuanto los títulos de deuda emitidos a largo plazo (mayores a 4 años) se obtuvo una tasa promedio general de 9,83%; siendo menor el promedio para títulos de deuda con una mayor calificación de riesgo (calificación A o más) donde las empresas corporativas promediaron tasas alrededor del 9,2% y las entidades financieras un promedio de 6%. Lo contrario se observó en títulos de deuda a largo plazo con menores calificaciones de riesgo (Calificación B o más) donde el promedio general del 12%; donde las entidades financieras registraron tasas promedio alrededor del 8% y las empresas corporativas 11,5%

Para las emisiones registradas en dólares americanos, las tasas de interés en el corto plazo promediaron alrededor del 3,25% y para el largo plazo el promedio fue de 6,50% distinguiéndose de la siguiente manera: el promedio para títulos de deuda con una calificación mayor (A o más) fue de 5,28% en entidades financieras y empresas privadas fue de 6,54%. El comportamiento promedio de tasas en títulos de deuda con una menor calificación (B o más) fue de 7,22%.

Financiación adquirida a través de Bonos por las Empresas Emisoras del Sector Privado. Año 2020.

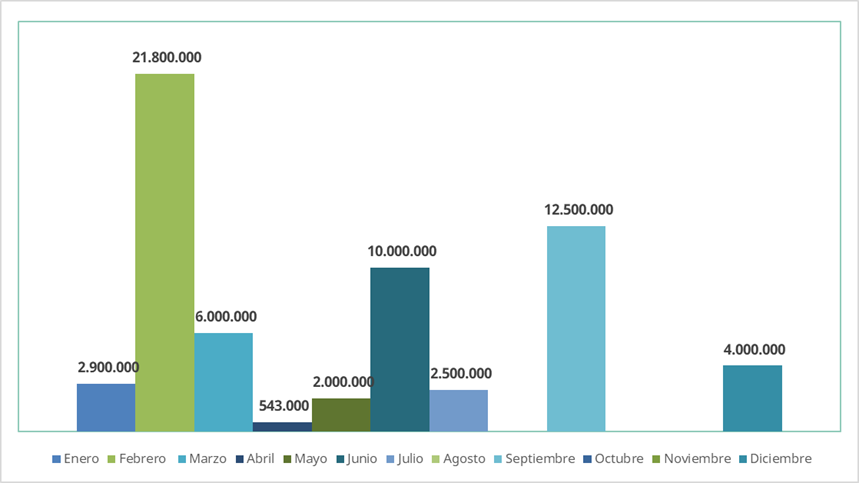

Durante el período 2020, las emisoras pertenecientes al sector privado requirieron un total de Gs. 1.012.015.000.000 donde la mayor actividad se observó durante los meses de marzo y diciembre.

Gráfico 5. Bonos Registrados por Empresas Emisoras del Sector Privado en Guaraníes. Período 2020.

Para este período se observa que la composición de títulos de deuda en guaraníes emitidos correspondió a un 71% a bonos corporativos, 25% a bonos financieros y 4% a bonos bursátiles de corto plazo.

En cuanto a la financiación solicitada en dólares americanos se observó que se requirió un total de USD. 62.243.000, mayormente en los meses de febrero y septiembre. Como también se observó que en cuanto a la clasificación de estos títulos: 76% fueron bonos subordinados, 15% fueron bonos corporativos y 9% bonos bursátiles de corto plazo.

Gráfico 6. Bonos Registrados por Empresas Emisoras del Sector Privado en Dólares Americanos. Período 2020.

Considerando ambos períodos es notable el incremento en la necesidad de financiación a través de la emisión de deuda tanto en guaraníes como en dólares americanos. Para las emisiones en moneda nacional se observó un aumento para finales del año 2021 en un 98% como en las emisiones en dólares americanos el incremento fue de 112%. Los bonos corporativos ocuparon la mayor oferta en el mercado de valores paraguayo para ambos períodos y monedas.

Las empresas emisoras privadas prefirieron la emisión de deuda en moneda local para la financiación de proyectos e inversiones principalmente; pero para la obtención de capital operativo se requirió dicha financiación en moneda extranjera.

Por lo que el movimiento de empresas emisoras del sector privado durante el período 2021 a través del mercado de valores paraguayo fue mayor y obtuvo características favorables a lo largo del año anterior.