El año pasado, específicamente desde el mes de agosto, el Banco Central del Paraguay (BCP) inició el proceso de reversión de la política monetaria, a fin de controlar una inflación que se mantiene lejos de los rangos meta desde hace varios meses.

La tasa de interés de referencia de nuestro mercado pasó de un nivel históricamente bajo de 0,75% al que llegó durante la pandemia, a un actual de 6,75%, es decir, se ha incrementado 600 puntos básicos en menos de un año.

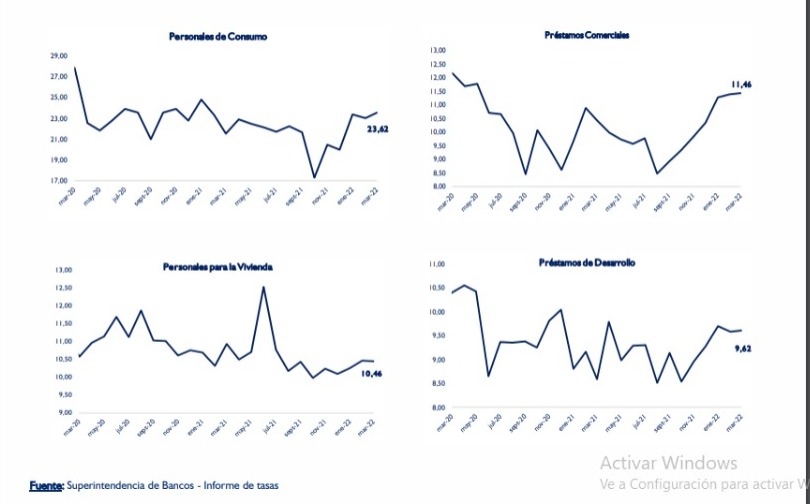

Estos reajustes empezaron a tener su efecto en el costo de los préstamos otorgados en el sistema bancario, tal es así que el promedio ponderado de las tasas de interés activas (costo de los préstamos otorgados), en moneda nacional se ha incrementado en términos mensuales e interanuales hasta alcanzar 14,04% en el mes de marzo.

Esta tasa se incrementó en 0,30 puntos porcentuales (p.p.) en comparación con la tasa del mes anterior, e igualmente aumentó en 1,36 p.p. con respecto al nivel de marzo del 2021.

Analizando individualmente los sectores, se puede observar que hubo aumentos mensuales en las tasas de los préstamos comerciales (0,04 p.p.), de desarrollo (0,02 p.p.), de consumo (0,58 p.p.) y de tarjetas de créditos (0,21 p.p.)

Como se puede observar, el préstamo de consumo es el que registró mayor aumento en términos mensuales y también en términos interanuales que alcanzó los 2,06 puntos porcentuales, en relación al mismo periodo del año anterior, de acuerdo al informe.

En este punto, el economista jefe del BCP, Miguel Mora enfatizó en que el impacto de los ajustes a la tasa de referencia se observa por sobre en en los créditos de consumo que son considerados más bien de corto plazo.

“Es la que ha presentado un mayor cambio, se ha incrementado sustancialmente, las demás tasas ya sea comerciales, la del desarrollo y viviendas siguen presentando niveles por debajo incluso de lo que se había observado con respecto al periodo pre crisis”, sostuvo Mora.

El alto funcionario de la banca matriz agregó que estos reajustes están teniendo su efecto como se espera y eventualmente, con el tiempo también podrían afectar a la demanda agregada, sobre todo a las decisiones de inversión y por ende también a la inflación que es el objetivo principal del BCP.

“Efectivamente estamos viendo eso y está funcionando como uno esperaría que ocurra, que primeramente afecte la tasa de corto plazo y que posteriormente también se traslade ese efecto a las tasas de más largo plazo”, explicó Mora.

Mora también habló respecto a lo que espera tanto para los créditos como para los ahorros en los próximos meses, e indicó que observaron que los préstamos vienen registrando desaceleración importante, sobre aquellos en moneda nacional.

“No obstante, creemos que la dinámica actual responde también al crecimiento esperado de la economía en término nominales, recordamos que la estimación la revisión del PIB para este año apunta a un crecimiento bastante bajo en relación a lo que habíamos anunciado en un principio. La evolución del crédito también responde a esta menor dinámica que se está observando con la actividad económica y que esperamos pueda revertirse en un futuro cercano”, detalló.

El economista en jefe del BCP fue consultado sobre hasta qué nivel aproximado se prevé un aumento de tasa activa y aseguró que dependerá de la coyuntura, de las presiones que puedan haber.

También comentó respecto a si podría registrarse nuevos aumentos en la tasa de política monetaria y señala que “las decisiones sobre la tpm va a responder a lo que nosotros podamos seguir viendo, qué es lo que está pasando con la coyuntura esperada y cómo eventualmente la inflación estaría comportándose en los próximos meses hasta llegar a nuestro objetivo o que converga a nuestra meta del 4%”, afirmó.

Tasas pasivas

El informe del BCP también detalla que, el promedio ponderado de las tasas pasivas (pago por los depósitos), en moneda nacional también ha mostrado un mayor nivel en términos mensuales e interanuales, alcanzando 3,96% en marzo de este año, lo cual representó un aumento de 0,28 p.p. con respecto al mes anterior y un incremento de 1,03 p.p. con relación a marzo del 2021, según el informe de Indicadores financieros publicado por la banca matriz.

El informe de la banca matriz menciona también que, en marzo de 2022, la tasa promedio de los CDA (Certificado de Depósito de Ahorro) en moneda nacional fue 7,56%. Este resultado representó un aumento con respecto a marzo del 2021 (1,65 p.p.) y a febrero del 2022 (0,55 p.p.).