ANÁLISIS

El Banco Central del Paraguay (BCP) publicó los resultados de su encuesta de Situación General del Crédito (SGC) correspondientes al último trimestre del 2021, y el documento da cuenta de una mejoría en la expectativa de los agentes para otorgar créditos. Vale recordar que esta consulta fue realizada a 28 instituciones financieras, entre ellas bancos, empresas financieras y otras entidades de crédito.

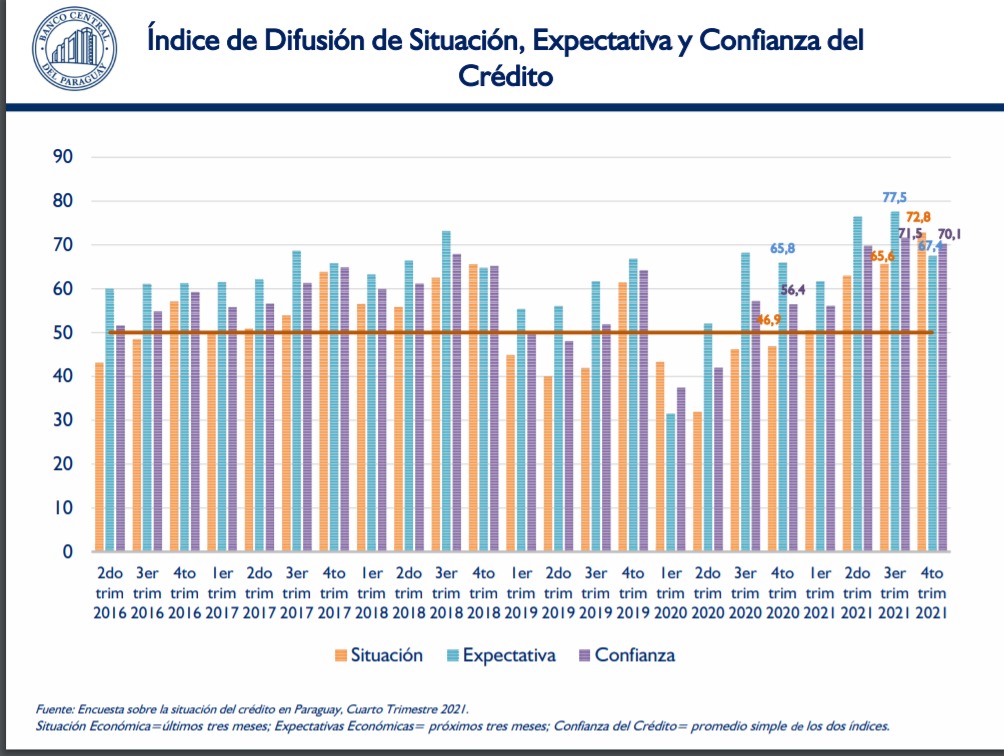

El principal resultado de esta encuesta es la construcción del denominado Índice de Confianza del Crédito, el cual es un promedio simple entre otros dos índices: el de situación (últimos tres meses) y el de expectativas (próximos tres meses). Dicho índice de confianza arrojó un resultado de 70,1 puntos, en plena zona de optimismo (por encima de 50), denotando una mejoría en el ánimo de los agentes.

Si bien el índice de confianza del crédito se ubicó levemente por debajo de los 71,5 puntos que había logrado en el tercer trimestre del año pasado, se ubicó claramente por encima de los 56,4 puntos del cuatro trimestre del año 2020. Esta mejoría en términos interanuales demuestra claramente que el ánimo de los agentes financieros ya logró recuperarse de los efectos negativos de los meses más duros de la pandemia.

Por su parte, el índice de situación -uno de los dos componentes del índice de confianza-, que mide la valoración de los agentes sobre los últimos tres meses, logró un puntaje de 72,8 puntos. De este modo, se ubicó tanto por encima del puntaje del trimestre anterior (65,6 puntos) como del mismo trimestre del año 2020, cuando el puntaje obtenido fue del 46,9 y había quedado en zona de contracción.

Esto significa que la percepción en el último trimestre fue positiva para la concesión de préstamos, lo que se vio reflejado en la respuesta de los agentes.

Sin embargo, el otro componente del índice de confianza, que mide la expectativa hacia tres meses adelante, bajó de 77,5 puntos en el tercer trimestre del 2021 a 67,4 en la última parte del año, ubicándose levemente por encima del 65,8 del mismo trimestre del 2020.

Al ser consultado sobre este asunto, el economista jefe del Banco Central, Miguel Mora, apuntó que efectivamente la confianza de los agentes financieros fue recuperada, pero la expectativa hacia adelante ya se vio condicionada por nuevas amenazas. Estas son principalmente la llegada de la variante Ómicron y, por otro lado, la sequía que afecta al campo y sectores productivos.

Sin embargo, Mora hizo la salvedad de que la banca matriz ya ha tomado las medidas necesarias como para mitigar el impacto de la sequía en el crédito, con la posibilidad de que los agentes negocien con sus clientes eventuales extensiones de plazos, entre otras cuestiones. Según refirió, estas medidas tendrán un impacto de mitigación en las expectativas de los agentes financieros, a pesar de la sequía.

En este mismo sentido, recordó la experiencia de las flexibilizaciones que se habían realizado el año pasado a nivel general, con la posibilidad de renegociar créditos sin perder la calificación en el sistema. Apuntó que el resultado fue positivo, ya que a pesar de la dura situación económica, los créditos continuaron en expansión, efecto que podría replicarse en la coyuntura actual.

“Los principales factores a tener en cuenta son dos. Primero, la aparición de la variante Ómicron, que implica algún tipo de efecto en el sistema sanitario y podría implicar algún efecto sobre el sector servicios, depende de las restricciones que se tomen. Por el otro lado está el tema de la sequía, pero hay que recordar que el BCP sacó algunas medidas que ayudarán a los sectores afectados en esto”, mencionó.

Añadió que en el contexto de la producción agrícola en particular, que es la más afectada por la ola de sequía, no solamente se debe tener en cuenta la campaña actual en lo que respecta a los créditos, sino también la próxima. Si bien la actual producción primaria del país será reducida con respecto a años anteriores, para la campaña 2022/2023 esto podría mejorar, con un impacto positivo en los créditos.

Sobre el tema de los contagios, afirmó que en la medida que las restricciones sobre el sector de servicios no tengan la misma severidad que las que se adoptaron entre el 2020 y el 2021, el impacto sobre el ánimo de concesión de préstamos también será menor. Apuntó que esto recoge que las expectativas son positivas cuando se tienen en cuenta los próximos doce meses.

“Uno tiende a creer que la sequía tendería a reducir la concesión de créditos, pero hay que tener en cuenta que esta campaña tuvo su principal fuente de financiamiento al inicio del periodo de siembra y probablemente hacia los meses de noviembre y diciembre suelen sembrarse las variedades tardías; probablemente hubo un impacto, pero el grueso se dio en la etapa anterior”, expresó Mora.

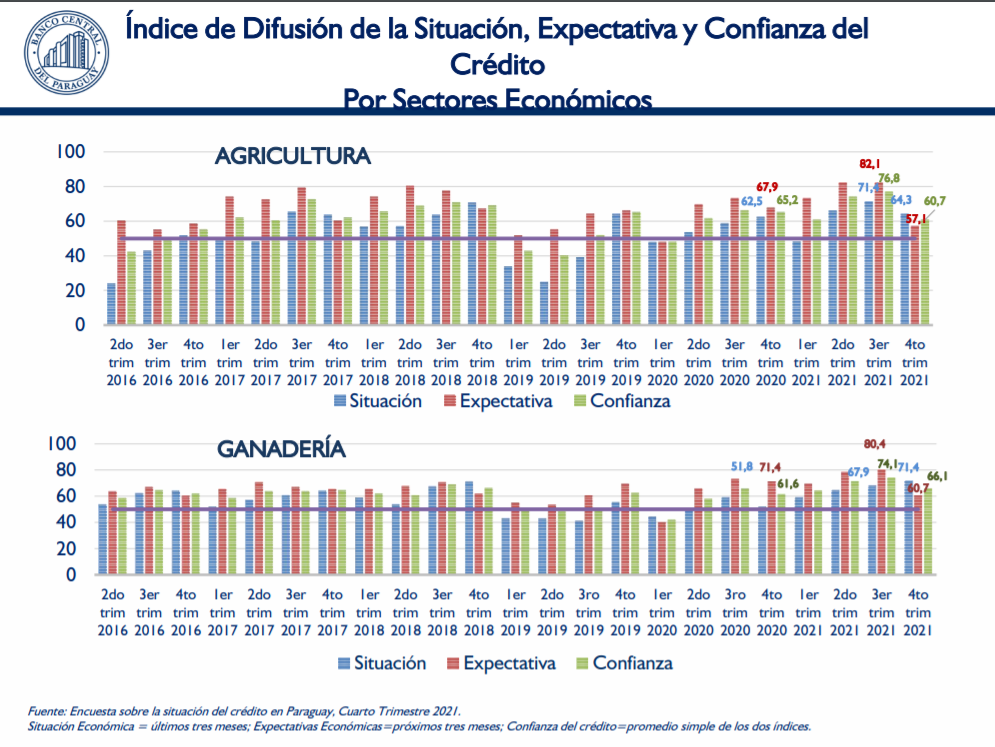

Cabe mencionar que, en términos sectoriales, el de agricultura -quizás el más afectado por la sequía- tuvo un resultado por debajo de la media general en el índice de confianza, con solo 60,7 puntos. Si bien se mantuvo por encima de la línea de neutralidad, quedó por debajo tanto del trimestre anterior (76 puntos) como del mismo trimestre del año anterior, cuando había logrado 65,2 puntos.

Por su parte, la ganadería -sector también afectado por el factor climático- registró un resultado de 66,1 puntos, también por debajo de la media y por debajo del trimestre anterior, aunque por encima del mismo trimestre del 2020, cuando registró un resultado de 61,6 puntos.

Vale mencionar que, en este contexto, los segmentos de construcción y consumo obtuvieron resultados por encima de la media en el índice de confianza, con 75 puntos en ambos casos. Con un puntaje de 71,4, el segmento de pequeñas empresas también se ubicó por encima del promedio, al igual que el sector del comercio, que obtuvo unos 76,8 puntos.

Ante la consulta a los agentes de si piensan que es un momento óptimo para otorgar créditos, un 53,6% dijo que sí, mientras que el 17,9% se mostró indiferente y el 28,6% dijo directamente que no. Así, los resultados fueron más optimistas que en el mismo trimestre del año anterior, cuando sólo el 28,6% había respondido que sí y el 50%, que no, mientras que el 21,4% se mostró indiferente.

La liquidez sigue sin ser un problema en el sistema financiero, ya que el 57% de los agentes dijo que ante una mejora en la economía y demanda de créditos, estos podrían ser atendidos sin mayores inconvenientes, mientras que el 35% respondió que se atendería esa demanda medianamente y otro 7,1% dijo que podría haber algún cuello de botella para empresas medianas y pequeñas.

Entre los mayores impedimentos para conceder créditos a largo plazo, siguen estando factores como la escasez de depósitos a largo plazo, la escasez de proyectos a largo plazo, la falta de garantías y la existencia de otros activos con mayor rentabilidad.

Por su parte, el 89% dijo que la principal condición para otorgar créditos en dólares es que el solicitante tenga ingresos en la misma moneda.