La Superintendencia de Bancos (SIB) confirma a las microempresas como el sector que más acudió a bancos y financieras en busca de auxilio para enfrentar los efectos económicos de la pandemia de COVID-19 en el país.

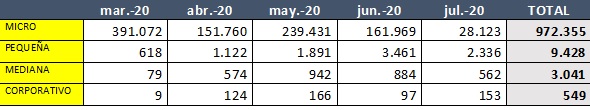

De las 985.373 operaciones crediticias con características excepcionales que se aprobaron de marzo a julio del 2020 en el sistema financiero local, el 98,6% corresponde a empresas de menor tamaño, según datos suministrados por la SIB a MarketData, sobre la actualización de los resultados de las medidas de apoyo financiero dictadas por el Banco Central del Paraguay (BCP).

El superintendente de Bancos, Hernán Colmán, explica así que los sectores más beneficiados, en términos de cantidad de operaciones, fueron las micro y pequeñas empresas. Este segundo grupo participó en el 0,9% de los créditos que se acogieron a las medidas excepcionales, mientras que las medianas lo hicieron en un 0,3% y las corporativas o de mayor tamaño, en 0,05%.

La intensidad con que se fueron aprobando los créditos en el transcurso de los últimos meses varía según el tamaño de las firmas, según se puede apreciar en la siguiente tabla.

Cantidad de Operaciones

En el caso de las microempresas, la mayor cantidad de operaciones se registró cuando se declaró la emergencia sanitaria – en marzo pasado –, oportunidad en que se concretó el 40% de los préstamos que se aprobaron hasta julio.

En el segmento de pequeñas empresas, la tendencia fue creciente de manera ininterrumpida hasta junio, para reducirse en julio; y las medianas empresas tuvieron su pico de operaciones crediticias en mayo, con el 30,9% del total. Por otro lado, las empresas corporativas fueron aumentando gradualmente la cantidad de operaciones, para llegar en julio al mayor número, de 153 (el 27,8% del total desde marzo).

De esta manera se puede observar la forma diferente en que la pandemia sorprendió a las microempresas y a las corporativas: las primeras reaccionaron con una mayor demanda de créditos al inicio de la emergencia – probablemente por la menor capacidad de resistencia que asumieron que tenían para enfrentar lo que se venía – y las segundas acudieron más al auxilio financiero a medida que los efectos de la crisis se profundizaban, al no retornar aún a la “normalidad.

Las microempresas también tuvieron una importante participación en los montos que se destinaron a los créditos acogidos a las medidas excepcionales. La SIB coloca a este sector como el segundo que más recursos recibió en concepto de apoyo financiero, con una incidencia de 29%. En primer lugar se encuentran las firmas corporativas, con 36%; luego están las medianas y pequeñas, con 24% y 11%, respectivamente.

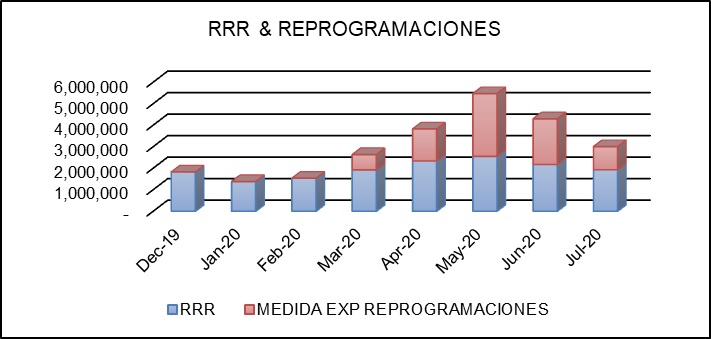

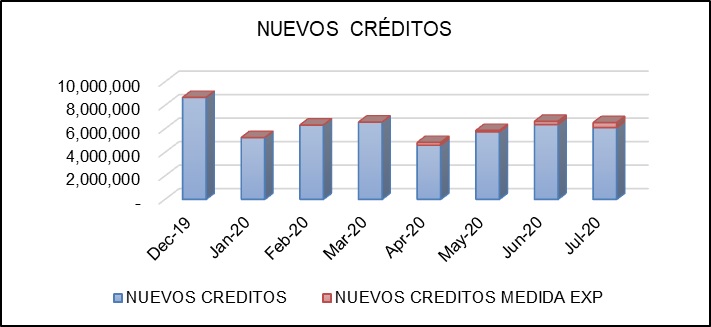

Hernán Colmán destaca que las intermediarias financieras desarrollaron productos ajustados a las medidas excepcionales comentadas, tanto para las nuevas solicitudes de préstamos como para la renovación, refinanciación y reestructuración (RRR) de aquellos clientes que fueran afectadas por las medidas sanitarias impuestas en el marco de la pandemia desatada por la Covid-19.

“Dado que algunas normas de flexibilización se emitieron a mitad del presente ejercicio, un porcentaje significativo de nuevos créditos ya registrados, corresponde a nuevos préstamos con medidas excepcionales”, detalla.

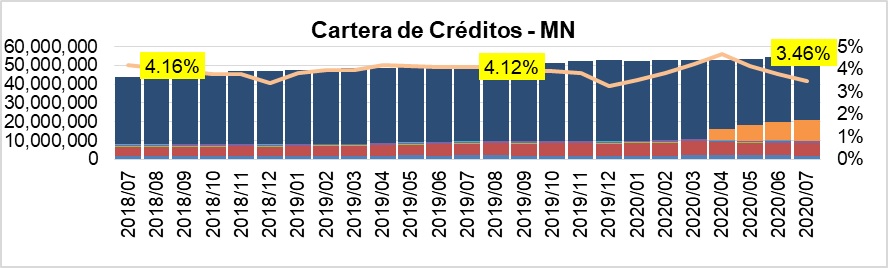

Informa, además, que la cartera de créditos en moneda nacional tuvo un crecimiento acumulado de 5% de enero a julio del 2020; “lo que nos deja con un 11% de mayor saldo al que mostraba en la misma época del año pasado”, especifica.

En cuanto a la morosidad, Colmán asegura que las estadísticas globales demuestran que el nivel de atrasos en el pago de créditos en el sistema financiero está retrayéndose.

Lea también: Créditos bancarios tuvieron en julio el mayor crecimiento en 10 meses

“A partir del mes de abril 2020 se inicia una tendencia a la baja, que nos sitúa en 3,46% de morosidad (en julio del 2020). No obstante, también cabe señalar el aumento en el saldo de operaciones crediticias acogidas a las medidas excepcionales”, asevera.

Tipos de créditos que impulsan la expansión

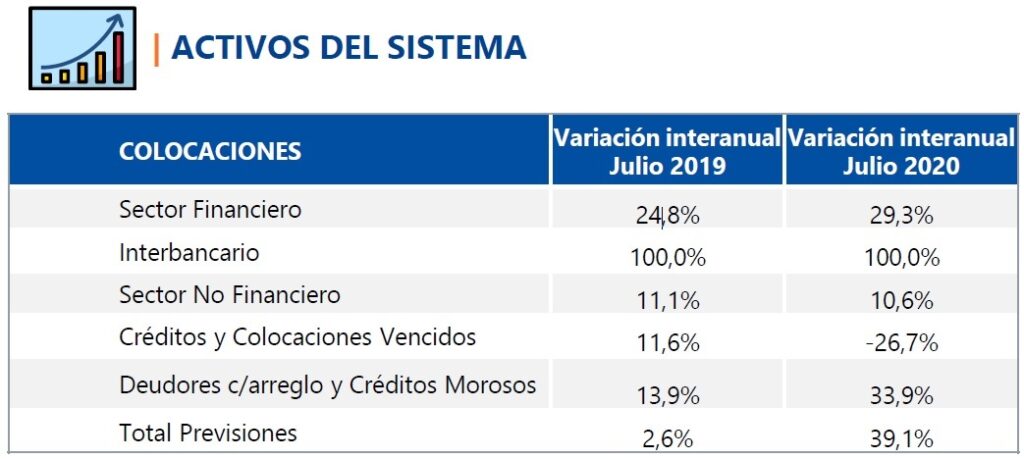

El departamento de Análisis Económico y Financiero de Investor casa de bolsa recogió las últimas estadísticas del sistema financiero local y detectó un aumento interanual (comparado con mismo mes del año anterior) de 10,9% de la cartera de créditos en julio del 2020, al sumar G. 100,6 billones.

“Este crecimiento es impulsado principalmente por los créditos interbancarios y los créditos morosos. Cabe destacar que estos presentan una pequeña aceleración en el crecimiento, luego de que en los últimos tres meses fueran otorgados en menor cantidad”, indica la firma, en su último informe de Liquidez del Sistema Financiero.

¿Cómo está la capacidad de pago?

La creciente utilización de las medidas de apoyo financiero – tanto las transitorias para el sector agropecuario como las emitidas para enfrentar los efectos económicos de la COVID-19 – y el aumento de los préstamos renovados y reestructurados revelan que la recuperación de los ingresos está siendo lenta en la economía paraguaya, según el análisis de la consultora Mentu.

La firma destaca que los créditos RRR ascendieron a G. 15,4 billones en julio del 2020, con un incremento de 9% respecto al mismo mes del 2019, y coincide con la SIB en recalcar que la cartera acogida a las medidas transitorias tuvo un significativo crecimiento.

En este sentido, explica que la cartera correspondiente al sector agrícola y ganadero es 3,5 veces superior a la de un año atrás – época en que la producción primaria sufría las consecuencias de condiciones climáticas adversas – y que la relacionada con las medidas excepcionales COVID-19 sumó G. 12,9 billones – el 13,5% de la cartera total –.

“Pese a la gradual reactivación de las actividades económicas, con lo que se esperaba un incremento en el nivel de ingresos de los agentes, los créditos renovados y reestructurados presentaron aumentos interanuales de 5,4% y 35,4%”, relata Mentu.

“Estos datos, así como el aumento de las operaciones con medidas transitorias al sector agropecuario y de las medidas excepcionales del COVID-19, muestran que la recuperación de los ingresos es lenta. Si bien este tipo de créditos ayuda a mitigar los efectos de la crisis, se necesita del otorgamiento de más garantías para incrementar el financiamiento a los sectores afectados”, concluye.