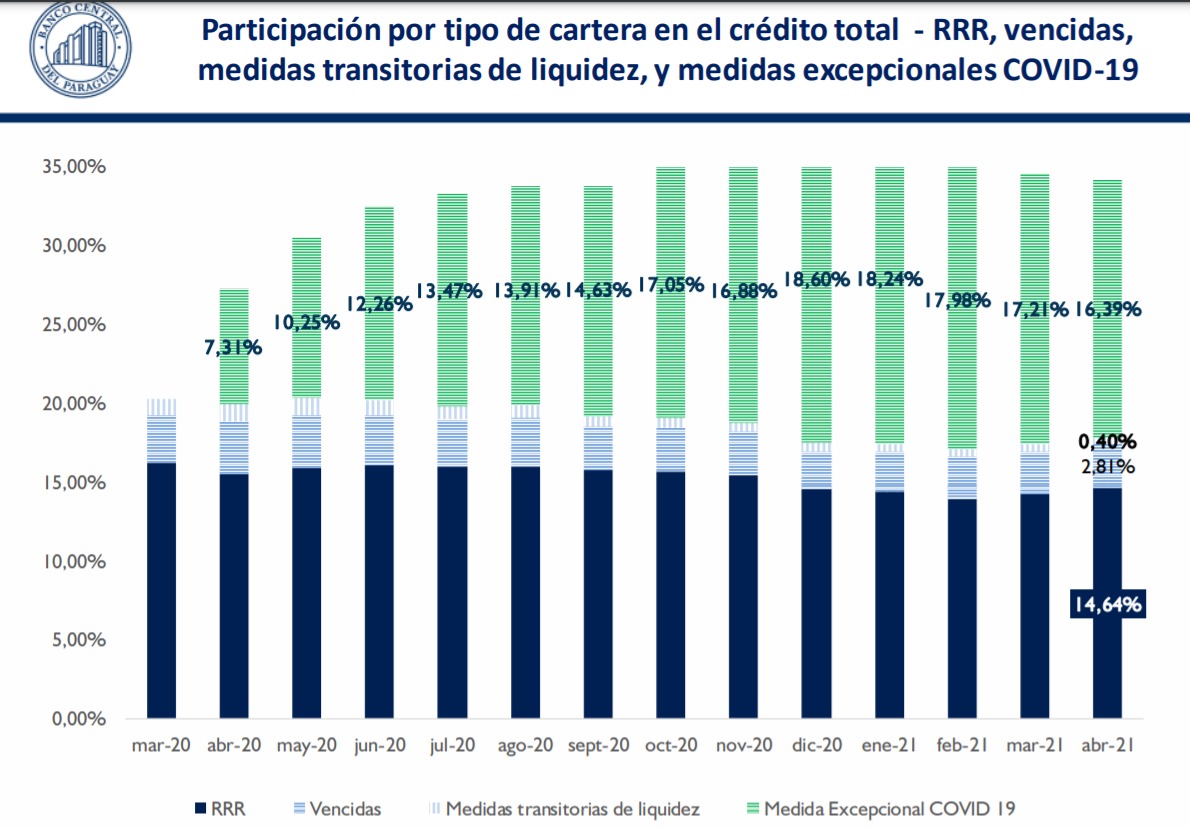

Según datos del informe de Indicadores Financieros del Banco Central del Paraguay (BCP), correspondiente a abril, la cartera de créditos acogida bajo las medidas excepcionales COVID-19, para evitar la caída en mora de los clientes durante la crisis económica, representa el 16,39% sobre los créditos totales del sistema bancario.

Sin embargo, en los últimos meses se ha registrado una tendencia a la baja en este indicador financiero monitoreando por la banca matriz. En diciembre del 2020 se registró la cifra más alta para esta proporción, que llegó a ser del 18,60%, y desde entonces se ha venido reduciendo hasta llegar al actual 16,39% -unos G. 16 billones en términos reales, según el boletín estadístico de la banca matriz-.

El economista jefe del BCP, Miguel Mora, consideró que esta tendencia a la baja continuará en el segundo semestre del año y que el auxilio financiero cada vez será menos necesario. Esto ocurrirá en la medida que la economía se vaya recuperando y sean más las personas y empresas que tengan la capacidad de pagar sus créditos en tiempo y forma.

“Hay una tendencia a la baja y lo que esperamos es que hacia adelante esto pueda continuar con esa tendencia, aquí es importante lo que pase en el escenario económico. En la medida que podamos ver recuperaciones en la mayor parte de los sectores, como nos están mostrando los últimos informes de actividad económica, evidentemente habrá mayor capacidad de pago”, dijo Mora.

Cabe recordar que esta medida de apoyo financiero fue establecida con la intención de brindar a los bancos las herramientas necesarias para flexibilizar las renovaciones, refinanciaciones y reestructuraciones a sus clientes que no pudieran hacer frente a sus obligaciones crediticias y, de esta manera, frenar la caída en mora e incluso las disminuciones de calificación crediticia.

En un principio, el plazo de esta política se estableció hasta junio del 2021. Sin embargo, ante la continuidad de los contagios masivos y la situación económica que todavía no es la ideal, se optó por la extensión hasta fin de año.

A pesar de esta tendencia, el BCP no descarta la posibilidad de una nueva extensión hacia el 2022, y el indicador seguirá siendo monitoreado por técnicos de la institución.