¿Qué es?

En esencia, un fondo patrimonial de inversión es un capital formado mediante aportes realizados por personas físicas y/o jurídicas, el cual es gestionado por una sociedad administradora, la cual invierte en valores mobiliarios o inmobiliarios, con objeto de obtener un beneficio a ser distribuido entre los aportantes.

El capital así constituido se encuentra dividido en partes iguales (cuotapartes) y el monto de cada una de las mismas depende del fondo en concreto del cual se trate.

Un ahorrista o inversionista (cuotapartista) puede adquirir tantas cuotapartes, de acuerdo con su disponibilidad y decisión de invertir.

¿Cómo funciona?

Antes que nada, es conveniente distinguir entre una sociedad administradora de fondos patrimoniales de inversión y un fondo propiamente dicho.

- Administradora de Fondos

La sociedad administradora de fondos (AFPISA) es una persona jurídica constituida como sociedad anónima, cuyo objeto es gestionar un fondo y debe registrarse ante la Comisión Nacional de Valores (CNV).

El trabajo principal de una AFPISA consiste en estructurar (diseñar) fondos, captar los fondos e invertirlos conforme al reglamento y prospecto del mismo. Podrá gestionar varios fondos a la vez y su capital es independiente del capital del fondo en concreto.

El fondo suele cobrar una comisión por gestión del fondo y esto varía entre AFPISAs y fondos, dependiendo de la complejidad y naturaleza.

- El Fondo propiamente dicho

Cada fondo creado por una AFPISA debería ser registrado ante la CNV, con la aprobación del reglamento del fondo.

Luego, la sociedad administradora del fondo realiza una oferta pública del mismo, poniendo a consideración de ahorristas e inversionistas el prospecto de la inversión y el reglamento del fondo. Mediante los mismos, los interesados podrán conocer los valores en los cuales invertirá el fondo y en qué proporción; así como también los derechos y obligaciones tanto de los cuotapartistas como de la sociedad administradora.

Con esta información, cuotapartistas potenciales tomarán la decisión de invertir.

La gestión del fondo es responsabilidad de la sociedad administradora, deberá ajustarse a lo establecido en el reglamento del fondo e informada al público en general a través del prospecto, el cual será elaborado para cada uno de los fondos que gestione.

La ganancia/pérdida obtenida será distribuida en forma igualitaria por cada una de las cuotapartes en las cuales se encuentra dividido el fondo.

Fondos Mutuos vs. Fondos de Inversión

Hay dos tipos de fondos patrimoniales de inversión: el Fondo Mutuo y el Fondo de Inversión.

A diferencia del Fondo Mutuo, el Fondo de Inversión es un fondo cerrado, esto significa que tiene plazo de funcionamiento y monto total del patrimonio preestablecido. El patrimonio del fondo debe estar constituido en su totalidad dentro de un periodo establecido.

En contrapartida, el Fondo Mutuo no tiene un monto total de patrimonio preestablecido, como tampoco tiene un plazo de duración.

En el caso del Fondo de Inversión, las cuotapartes cotizan en Bolsa. Si un cuotapartista necesita salir de su posición antes de la fecha de vencimiento del fondo, puede vender su cuotaparte en el mercado secundario en la Bolsa de Valores.

Por otro lado, los Fondos Mutuos no cotizan en Bolsa, pero el inversor puede liquidar su posición dentro del fondo con un “rescate”. Cada Fondo Mutuo tiene sus políticas de rescate establecidas en el reglamento del fondo. El rescate puede ser parcial o total de las cuotapartes que el inversor tiene dentro del Fondo Mutuo.

¿En qué pueden invertir?

En qué invierten los fondos es una cuestión relevante para cualquier ahorrista o inversor.

A diferencia de los CDA’s (Certificado de Depósito de Ahorro), es posible conocer de antemano los sectores económicos en los cuales invertirá el fondo y en qué porcentaje, puesto que así está establecido en el reglamento del fondo e informado al público en general a través del prospecto.

Un fondo podría invertir en bonos corporativos, bonos soberanos, acciones y otros instrumentos financieros, conforme al Título 19, Sección 1, Capítulo 6 del Reglamento del Mercado de Valores.

Inclusive, en el caso de los Fondos de Inversión, puede llevar adelante o participar en proyectos de inversión de carácter productivo y hasta financiar obras de infraestructura de carácter público, siempre que sea conforme al reglamento y el prospecto, previa autorización de la CNV.

Dado que la sociedad administradora del fondo reinvierte el capital captado conforme al reglamento del mismo, genera un flujo de capital a diversos sectores productivos, entidades financieras y públicas, lo cual ayuda a generar una mayor actividad económica y, con ello, un mayor crecimiento de la economía en general.

Lea también: Fondos Patrimoniales de Inversión: ¿Qué son y cómo clasificarlos?

¿Cuáles son los beneficios?

Además de la rentabilidad que puede generar la inversión, existen múltiples beneficios a los cuales pueden acceder los cuotapartistas, según sea el tipo de fondo en el cual invierta:

- Diversificación y Economía de escala: Un pequeño ahorrista no dispone del capital necesario para invertir en una amplia variedad de valores que le permite diversificar el riesgo. Sin embargo, un fondo permite agrupar pequeños capitales generando un patrimonio de grandes dimensiones, lo que permitiría invertir en una amplia variedad de activos y valores, generando una cartera de inversiones amplia y diversa (economía de escala), que posibilita mitigar riesgos.

- Transparencia: El valor Patrimonial de la cartera del Fondo Mutuo se actualiza diariamente, lo cual permite al cuotapartista tener una valoración de su inversión actualizada todos los días.

La fluctuación del valor del patrimonio del fondo depende de varios factores económicos como: tasas de interés, inflación, tipo de cambio y riesgo crediticio, entre otros. Estos factores afectan la oferta y demanda de los títulos subyacentes y, por ende, impactan en el valor.

En el caso de los Fondos de Inversión, la AFPISA entrega informes periódicos sobre las inversiones hechas y la valoración de las mismas de acuerdo a políticas aprobadas por la CNV, para brindar transparencia a los cuotapartistas.

- Liquidez: Muchas inversiones tradicionales toman tiempo para que el inversor pueda convertir su título valor en dinero efectivo. Al invertir en una cuotaparte de un Fondo Mutuo, las políticas de rescates son pre-establecidas, brindando tranquilidad al inversor si necesita efectivizar su inversión.

En el caso de un Fondo de Inversión, el cuotapartista puede acceder a liquidez en el mercado secundario de la Bolsa, sin necesidad de vender los activos subyacentes dentro del Fondo de Inversión. Esto no sería posible en una inversión tradicional (sector inmobiliario, ganadero etc.), ya que se tendría que vender el activo en su totalidad (no se puede vender la mitad de una casa) para acceder a liquidez, lo cual podría tomar semanas/meses/años.

- Disminuye barreras de entrada: determinadas inversiones pueden exigir una inversión mínima elevada, difícil de cubrir en el caso de pequeños ahorristas e inversionistas. Gracias a la acumulación de cuotapartes, es posible crear un patrimonio de gran envergadura (economía de escala) que permita el acceso a inversiones de elevados montos de inversión mínima (USD 100.000 para comprar un inmueble, por ejemplo).

¿Cómo se encuentra el mercado de fondos, en Paraguay?

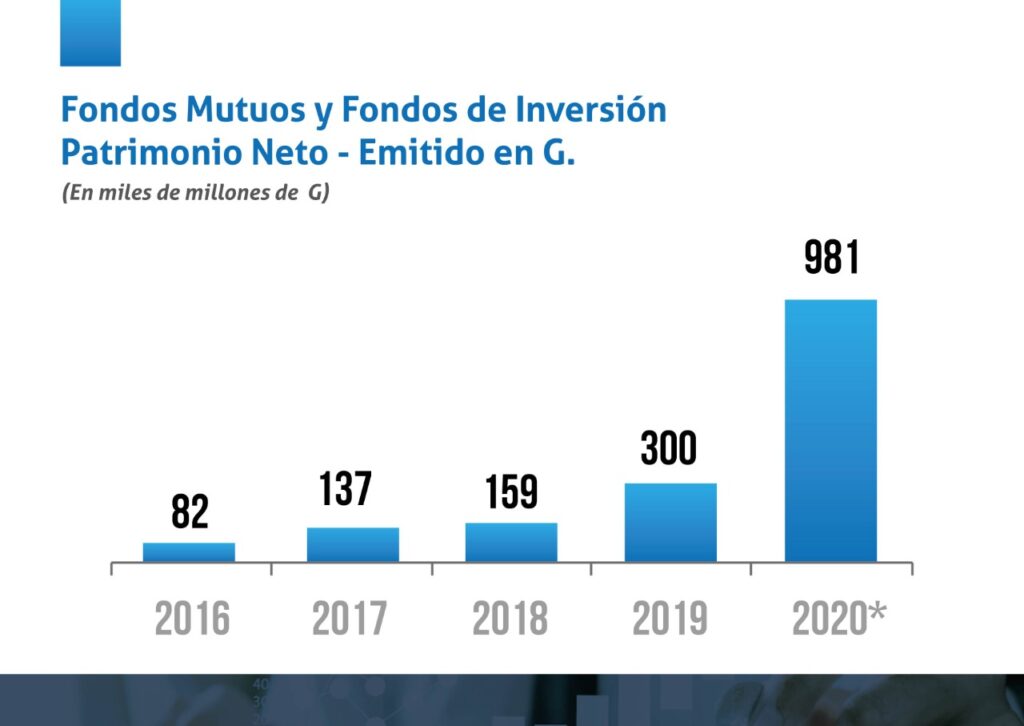

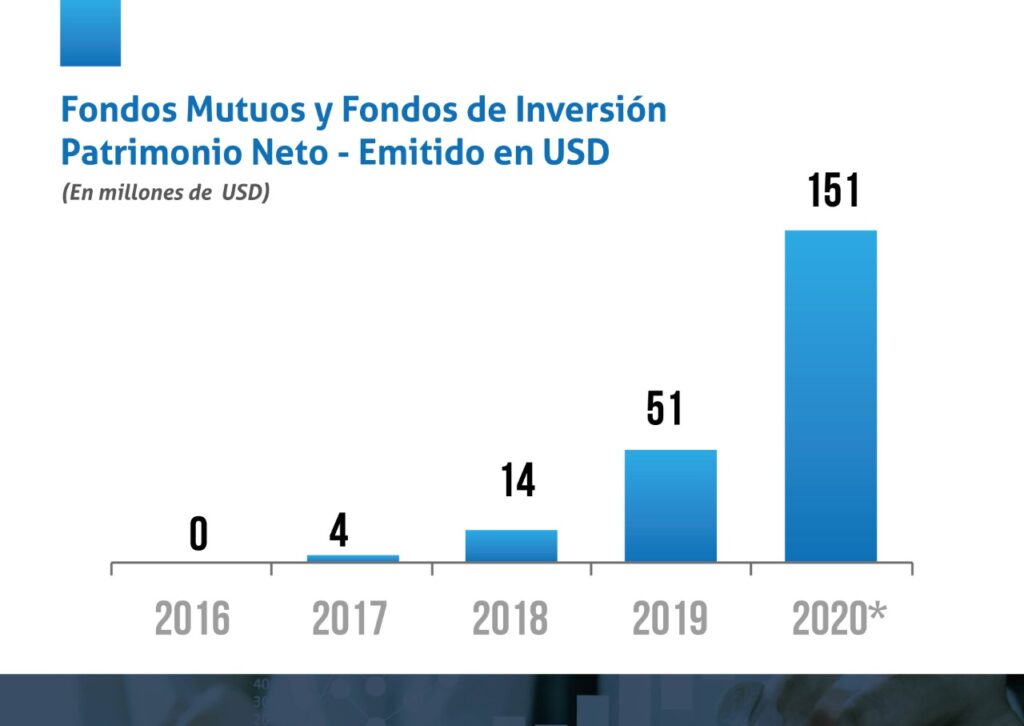

En el mercado nacional, los fondos han ido adquiriendo relevancia en la medida que avanza el tiempo, pero aún hay mucho lugar para crecer.

En el 2017, el Banco Mundial realizó un análisis de patrimonio de fondos mutuos versus el producto interno bruto (PIB) de 62 países. El promedio de los países tenían niveles patrimoniales de 193.47% del PIB en fondos mutuos, el más alto (Luxemburgo) tenía 8,204% y el más bajo (Paraguay) tenía 0.06%.

El patrimonio total de todos los fondos vigentes en el mercado representó en 2019 el 4,18% del total del subsector “Intermediación Financiera” del sector servicios y el 0,26% del PIB, conforme a datos proporcionados por el BCP. Aunque estuvimos mucho crecimiento en el 2020 (aproximadamente de 200%), aún queda camino por andar.

En la actualidad en el mercado paraguayo hay 10 fondos patrimoniales de inversión vigentes, cuando es de esperar un aumento del registro de los mismos, considerando los beneficios que ofrecen para ahorristas e inversionistas.