Muchas empresas y personas se financiaron mediante créditos durante la época más dura de la pandemia del Covid-19, créditos cuyos vencimientos se empezaron a dar en mayor medida el año pasado, cuando se experimentó una recuperación de la economía.

En este 2022, nuevamente se está transitando por un difícil año económico e incluso se espera cero crecimiento, debido a la sequía que afectó en gran medida la producción agrícola y también se sumó el conflicto entre Rusia y Ucrania, que disparó la inflación en nuestro país.

En este contexto, a las empresas y personas les está costando honrar sus compromisos y están optando por refinanciar sus deudas con las entidades del sistema financiero. Esto se puede observar en la suba de las operaciones renegociadas, de acuerdo a datos de la banca matriz.

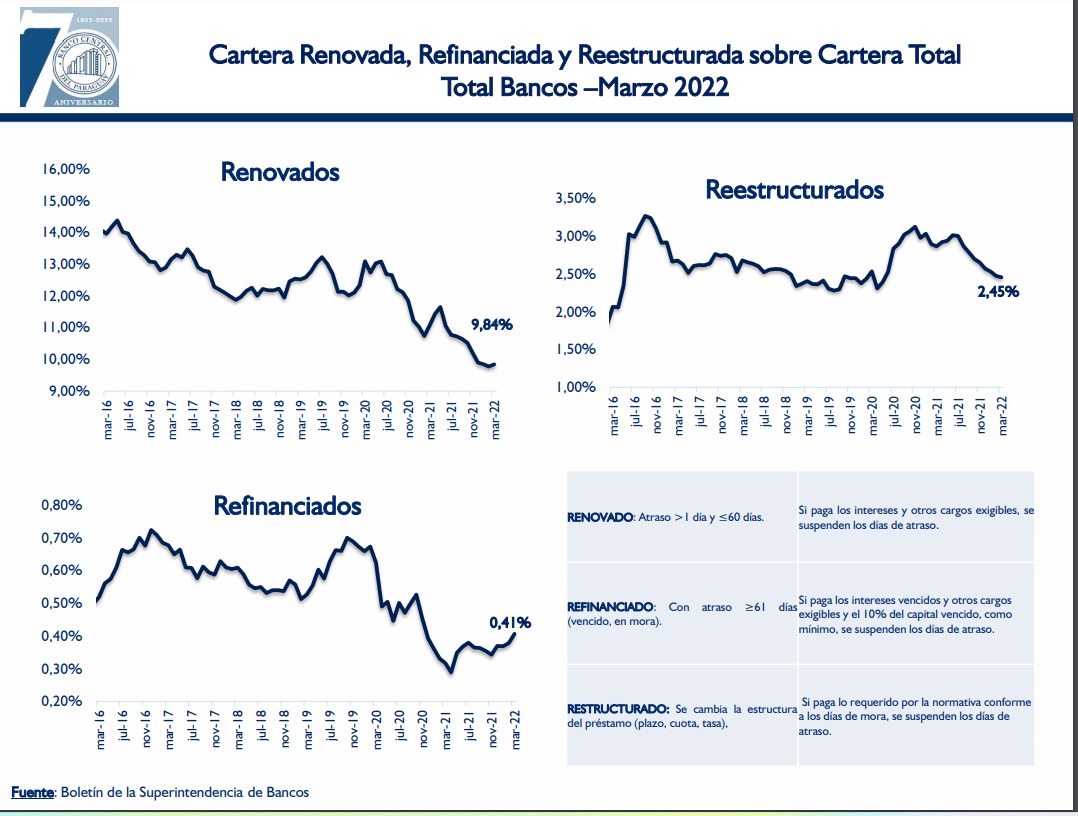

Según el Banco Central, la cartera de créditos Renovados, Refinanciados, y Reestructurados (RRR) creció aproximadamente 3%, alcanzando más de G. 15 billones y representando 13% de la cartera total de préstamos bancarios, al cuarto mes de este año.

La consultora Mentu, en su boletín diario “Pulso Financiero”, analizó los componentes de las RRR, y detalló que las carteras de créditos renovados y refinanciados crecieron en 3,5% y 61,3% hasta ubicarse en G. 12 billones y G. 497.000 millones, respectivamente; mientras que los créditos reestructurados se redujeron en 5,5% a 2,8 billones.

De acuerdo a los datos de la banca matriz, los préstamos considerados renovados alcanzan el 10,53% del total de los préstamos; los reestructurados, un 2,45%; y los refinanciados abarcan el 0,41% de los créditos totales del sistema bancario. (Ver gráfico)

Influencia de la sequía y el pago a proveedores del Estado

Hilton Giardina, gerente general del Banco Familiar, comentó que el comportamiento de los préstamos RRR se debe en parte aún al Covid-19 y otros elementos que se sumaron este año, como la sequía que afectó al sector productivo tanto en la soja como en la mayoría de los productos, y tienen su impacto en la economía en general y produce morosidad.

Giardina también dijo que otro factor es la demora en los pagos a los proveedores del Estado, “que, como sabemos, está con mayores dificultades financieras, luego de la pandemia”, manifestó.

Por su parte, el economista y presidente de Interfisa Banco, Rubén Ramírez Lezcano, coincidió en que el impacto de la sequía más el conflicto bélico que aceleró la inflación, sumados han hecho que muchas empresas y personas hayan reordenado su endeudamiento y “las tres RRR han sido un mecanismo de solución ya con las nuevas medidas del BCP de levantar las medidas de urgencia”, aseguró.