Si lograste vender tu vehículo este año, es importante que sepas cuánto deberás pagar por Impuesto a la Renta Personal (IRP), específicamente en concepto de Rentas por Ganancias y Utilidades de Capital.

Que se concrete este incremento en tu aporte al fisco dependerá de si utilizaste la compra de tu vehículo como costo deducible del IRP en ejercicios anteriores, o de si no lo dedujiste como costo.

Para hacer correctamente el cálculo del costo impositivo en que incurrirías cuando vendas tu vehículo, primero debemos repasar lo que dice la nueva reglamentación.

- La nueva Ley, específicamente en el artículo 59, nos indica cómo deberíamos calcular la renta sobre la cual se aplicará la tasa del IRP para la venta de bienes muebles e inmuebles. En el artículo anterior, explicamos que será la menor renta que resulte entre 30% del precio de venta y la diferencia entre el precio de venta y el precio de compra.

- Sin embargo, no es tan así: en el Decreto Reglamentario 3.184, artículo 31, último párrafo, nos introduce una aclaración muy importante, que dice:

“…En la enajenación de un autovehículo, cuyo costo de adquisición fue deducido totalmente en los términos del numeral 3 del artículo 64 de la Ley o en ejercicios fiscales anteriores a su entrada en vigencia, constituirá base imponible del IRP el monto resultante de la aplicación de la siguiente fórmula:

BI = CD + ([PV – CD] x 30%)

Referencia:

BI: Base Imponible

CD: Costo Deducido

PV: Precio de Venta

Cuando el precio de venta sea menor que el costo deducido, la base imponible será equivalente al valor del costo deducido.”

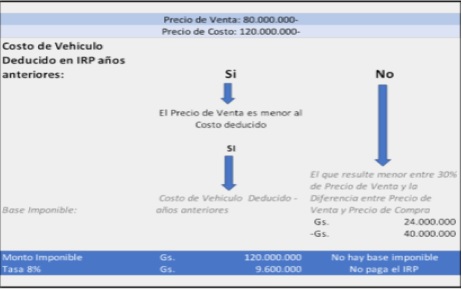

Sabiendo que los vehículos, en la mayoría de los casos, se venden a un precio menor al precio de compra, tendríamos la siguiente situación que ejemplificamos:

Enajenación de autovehículo – Artículo 31 del Decreto

Supongamos que cerramos una operación de venta de vehículo con un precio de venta de G. 80 millones y que el precio de costo del vehículo – que se fijó cuando lo compramos – fue de G. 120 millones.

Si el costo del vehículo fue deducido en IRP en años anteriores y el precio de venta es menor al costo deducido, la base imponible es el costo del vehículo deducido en años anteriores. El monto imponible es así de G. 120 millones y el impuesto a pagar – tasa de 8% – es de G. 9,6 millones.

En el caso de que el costo del vehículo no fue deducido en IRP en años anteriores, la base imponible será lo que resulte menor entre el 30% del precio de venta (G. 24 millones) y la diferencia entre el precio de venta y el precio de compra (-G. 40 millones). Como el monto menor es el segundo y resultó negativo, aquí no hay base imponible y no se paga el IRP.