Por Ivan Moliniers – Estudiante de Economía de la Universidad Nacional de Asunción

ANÁLISIS

En enero del 2021 las proyecciones de Citron Research sobre Gamestop fueron negativas, prediciendo que el precio de sus acciones disminuirá.

Antes de avanzar en el análisis de este caso, recordamos quién son los protagonistas:

- GameStop: una compañía retail (minorista) que se dedica a la comercialización de videojuegos

- Melvin capital: un fondo de cobertura con posiciones en corto de GameStop.

- WallstreetBets: un grupo de Reddit donde se habla sobre acciones, derivados e inversiones.

- Creadores de mercado (market makers): instituciones cuya función es proveer liquidez y profundidad al mercado, y se benefician de los spreads entre el bid y el ask.

¿Porque un short interés de +100%?

GameStop no era una de las mejores opciones de inversión durante el 2020, ya que su modelo de negocio de tiendas minoristas de venta de videojuegos de segunda mano se vio perjudicado con la creciente demanda de adquirir videojuegos de manera digital, sumado el rechazo de ir a tiendas en el contexto de las medidas de prevención del contagio de COVID-19.

Debido a estos fundamentales, muchos individuos -entre los que se encuentra el fondo de cobertura Melvin Capital- decidieron apostar en contra de esta empresa mediante una técnica denominada short selling.

Cabe destacar que este tipo de operaciones conllevan un alto riesgo, ya que en caso de que la operación vaya en contra (subida del precio), se podría perder más dinero del que fue asignado a la operativa, puesto que el precio puede subir indefinidamente; por el contrario, la pérdida máxima al ir en largo se limita al capital asignado a la operación.

Ventas en corto (Short selling): Las ventas en corto son acciones que se realizan cuando el inversionista desea beneficiarse del descenso del precio de un instrumento financiero. Consiste en pedir prestado el instrumento a un precio X y venderlo en el mercado esperando comprarlo a un precio de X-1, beneficiándose así de la diferencia.

Interés corto (short Interest): Es una métrica que nos indica la cantidad de acciones que se vendieron en corto y que aún no se compraron para cerrar la posición. Por lo general, compañías con un short interest muy alto indica un sentimiento de mercado pesimista.

La tormenta perfecta

Los miembros de Wallstreetbets, al darse cuenta de lo estaba sucediendo (gran cantidad de interés corto), empezaron a comprar call options: un derivado financiero que le otorga al comprador el derecho, pero no la obligación, de adquirir la acción a un determinado precio (por lo general cada contrato otorga el derecho por 100 acciones del subyacente). El resultado de esto es una presión alcista en el subyacente (GameStop).

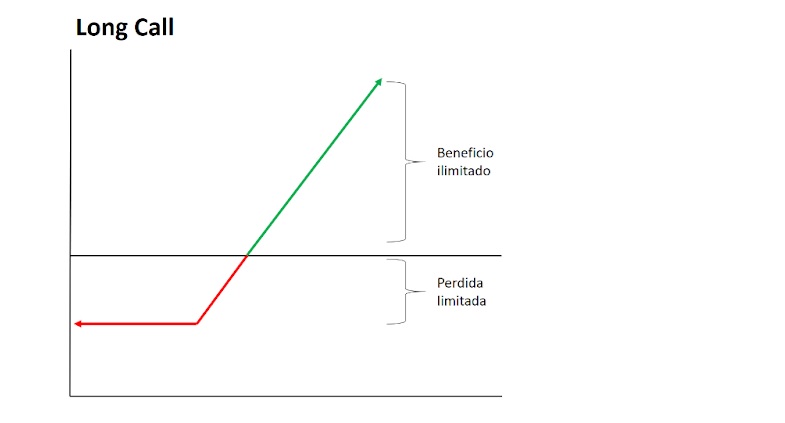

Long call: Consiste en la compra de una opción call que otorga el derecho de comprar 100 acciones a un precio especificado (strike price), hasta la fecha de expiración. El precio que se paga por la opción se llama premium.

Si el precio del subyacente está por debajo del precio strike en la fecha de expiración, el tenedor de la opción pierde el premium que pagó, ya que su contrato queda sin valor. Esto significa que la pérdida máxima para el comprador de una opción call es el premium que pagó por la misma; al contrario, el beneficio no tiene límite, ya que el precio del subyacente puede alcanzar cualquier valor.

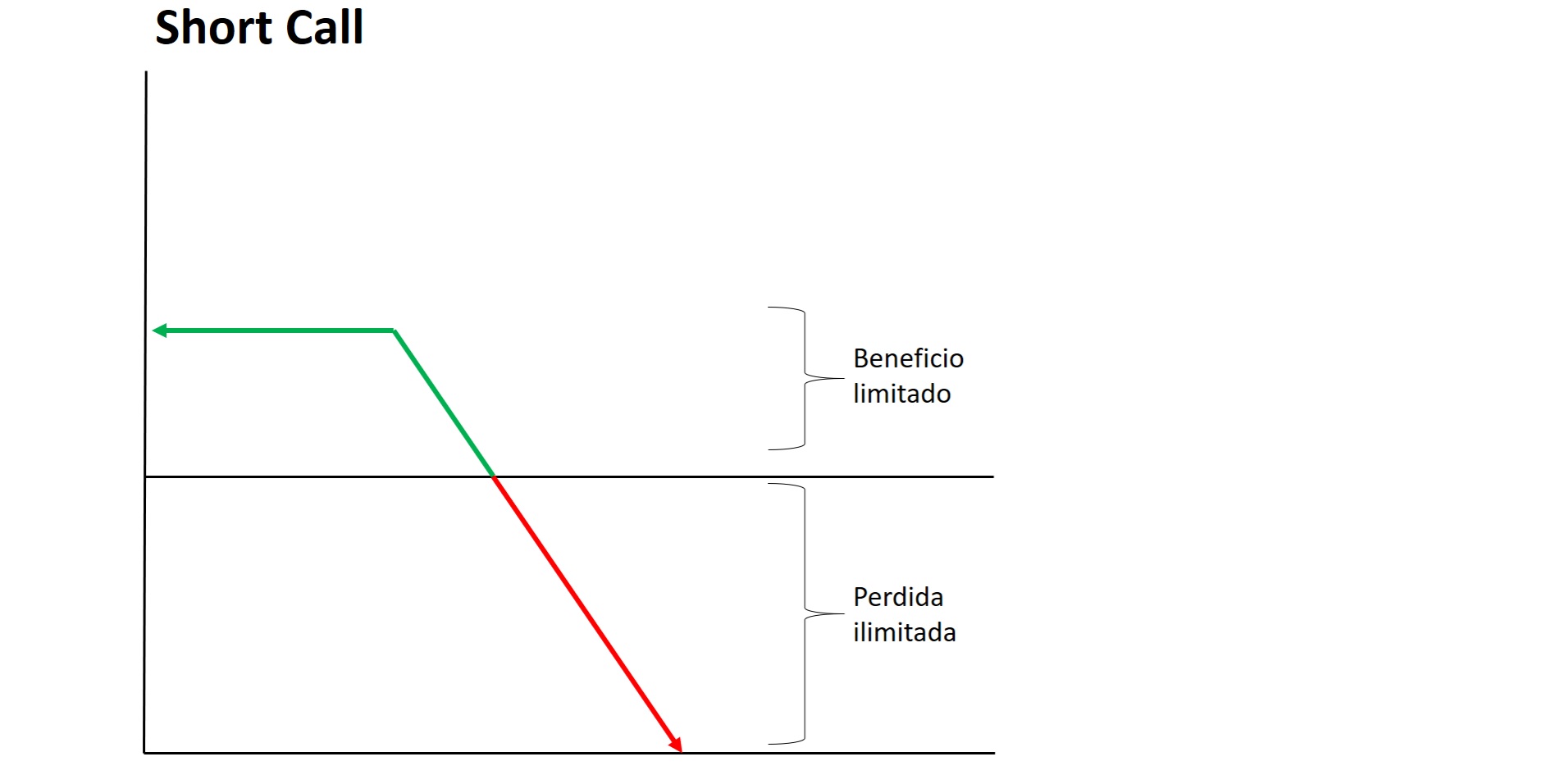

Short call: La situación de este contrato vendría a ser lo opuesto de un long call, ya que el vendedor recibe el premium y la obligación de venderle el subyacente en caso de que el comprador ejecute la opcion.

El riesgo de un short call es ilimitado, mientras que su beneficio está limitado, pero tiene altas probabilidades de que el contrato que vendió expire sin valor.

Los vendedores de estos contratos son los market makers, cuyo negocio se encuentra en el spread entre el bid y el ask, y no en la variación del precio. Por este motivo, no buscan tener una posición alcista o bajista; pero al haber vendido los contratos, su exposición al alza se incrementa, por lo que para evitar un gamma squeeze recurren a una técnica de cobertura llamada delta hedging, que consiste en ir en largo en el subyacente (compran acciones de GameStop) para disminuir su exposición.

La compra de acciones de GameStop por parte de los market makers, como parte de su estrategia de gestión de riesgo, aumenta la presión alcista en el precio de GameStop

Hasta acá tenemos las siguientes posiciones

- Inversores retail: Posiciones en largo a través de opciones y con apalancamiento

- Melvin Capital: Ventas cortas con apalancamiento, riesgo ilimitado

- Market makers: Venta de contratos call, exposición al alza y riesgo ilimitado, por lo que compran las acciones de GME para reducir su exposición.

Todo lo citado anteriormente tiene como resultado una subida en el precio de las acciones de GME. Esto significa, para los market makers, que deben comprar más acciones para disminuir su exposición; por el otro lado, están los que fueron en corto, entre los que se encuentra Melvin capital, cuyas pérdidas van aumentando, por lo que toman la decisión de cerrar posiciones, lo que ocasiona una presión alcista aún mayor.

Para cerrar una posición de venta en corto, lo que uno hace es comprar para cubrir su posición.

En resumen, tenemos +100% de interés corto en GME, Melvin Capital, un fondo de cobertura con apalancamiento está apostando en contra de esta compañía. Redditors empiezan a comprar opciones call con margen y apalancamiento, lo que ocasiona que los market maker debían comprar las acciones de GME para mitigar su exposición.

Los que estaban en corto y perdiendo poco ahora están perdiendo mucho, por lo que cierran sus posiciones comprando acciones de GameStop.

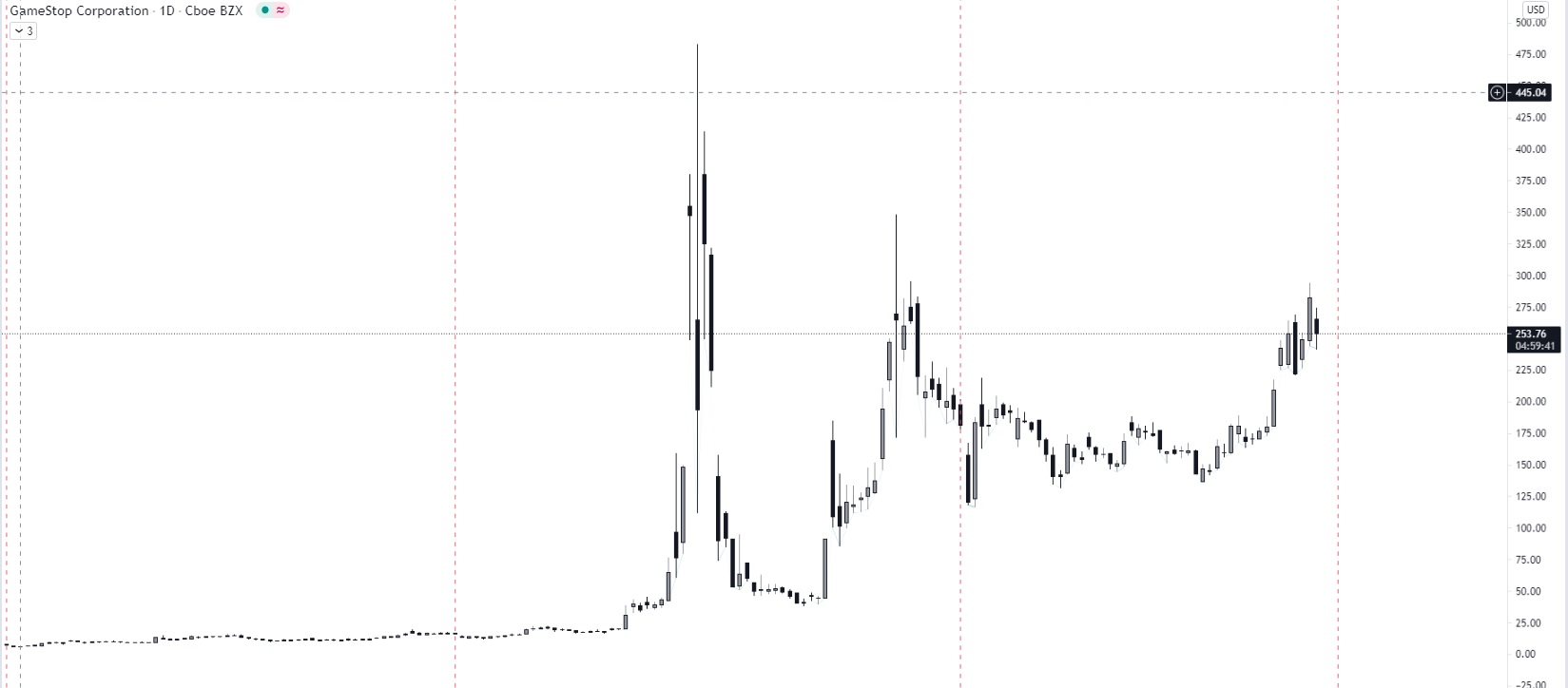

Todas estas situaciones en conjunto explican el porqué y el cómo las acciones de GameStop llegaron a cotizar a USD 483 el 28 de enero pasado.

¿Dónde está GME hoy?

Al día de hoy, los retornos de GME ascienden a unos 1600 puntos desde el 1 de enero del 2021, el short interés al día de hoy es de 15% y las recomendaciones de los analistas siguen siendo las mismas, a pesar de que se encuentren en el tercer Bull run, “vender y sobrevaluado”.

La estrategia de GME para salir adelante consiste en invertir en tecnología y activos digitales, modernizar sus procesos y diversificar sus productos. Buscarán pasar de ser una tienda pura de videojuegos a una de tecnología más amplia, también cerrarán tiendas para enfocarse más en el lado del e-commerce, cambiaron a su CEO y CFO por profesionales con más experiencia en la industria del e-commerce.

La competencia será dura al buscar cuota de mercado de gigantes como Best Buy, Amazon y Walmart.