La tasa de morosidad tuvo un incremento de 0,54 puntos porcentuales con respecto a octubre del año pasado. De esta manera, este indicador se ubica en los niveles más elevados de los últimos dos años y medio, ya que la última ocasión en que alcanzó una cifra superior fue en abril del 2020, cuando se ubicó en 3,37%, según el registro del Banco Central del Paraguay (BCP).

En los últimos años, la morosidad del sistema alcanzó una tasa de 3,18%, que fue en el 2020, con el inicio de la pandemia, periodo en el que se observan mayores complicaciones para los tomadores de crédito en cumplir con sus obligaciones de pago. Este indicador también subió en agosto pasado, a niveles de 3,22%; pero retrocedió a 3,12% en septiembre.

Al respecto, el economista jefe de la banca matriz, Miguel Mora, explicó que la tasa de morosidad se ve reflejada en los efectos que tuvo la inflación sobre los ingresos reales de las familias, provocando una pérdida de poder adquisitivo. Esto se vio puntualmente en la cartera de créditos de consumo, segmento que posee mayor participación en el total.

Asimismo, afirmó que debido al incremento de la morosidad, los bancos tuvieron que realizar importantes previsiones para la cobertura de las deudas vencidas, teniendo una relación de 3,6% de la cartera total.

Se espera que la morosidad se reduzca en los últimos dos meses del año, por un lado, con la aplicación de las medidas transitorias, lo cual permitirá que prestatarios puedan refinanciar sus impagos de cuentas, así como de una dinámica más activa con la inyección del aguinaldo.

Para el economista Wildo Gonzalez, primero es importante destacar que los niveles de morosidad no son elevados. Considera que los niveles actuales son bastante bajos, especialmente tomando en cuenta que contamos con un sistema financiero saludable.

“El incremento en la morosidad por niveles por sobre los vistos por sobre la pandemia no son alarmantes, sí sería alarmante niveles de morosidad que superen los promedios históricos”, precisó.

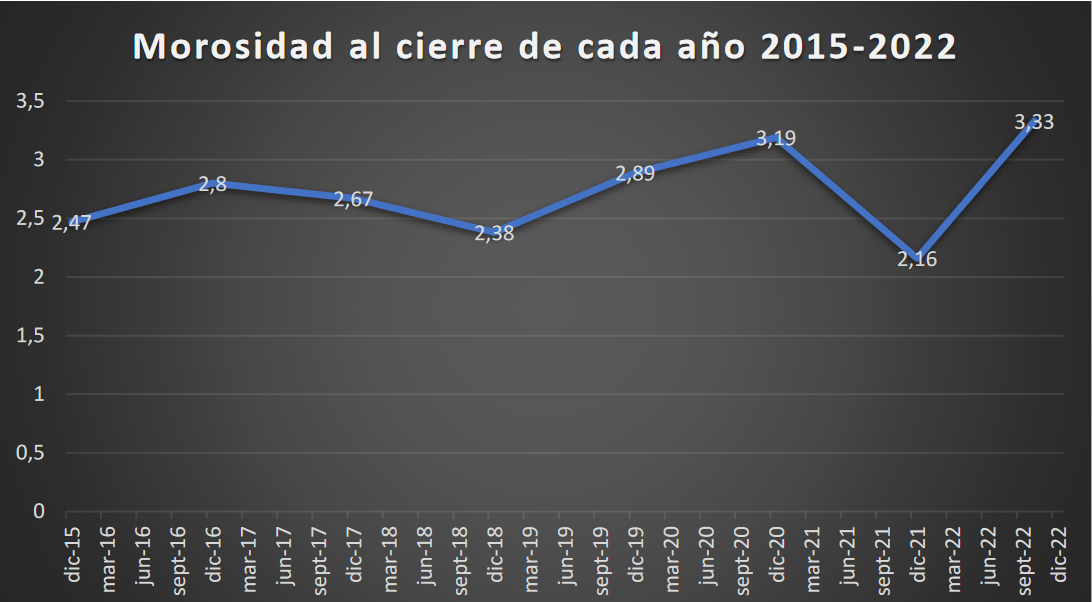

Recordemos que desde el año 2016 la morosidad del sistema financiero fluctúa en torno a un 3%, por lo tanto, los niveles actuales no se encuentran fuera de lo normal.

Además, González detalló que es importante comprender que la morosidad tiene un comportamiento muy estacional. “Si se fijan en diciembre, la morosidad tiende a disminuir fuertemente, posteriormente va incrementándose hasta agosto o septiembre, para ir nuevamente disminuyendo hasta diciembre”, relató.

La política monetaria

El incremento en la tasa de política monetaria (TPM) tiene un importante efecto en la economía, los canales de transmisión de la política monetaria actúan por diferentes canales para llegar a impactar a la morosidad. El principal canal es la disminución en la actividad económica; de manera indirecta, en la generación de empleo y este, directamente, en los ingresos laborales de las familias.

“En todo caso, para mi opinión el banco central no tiene relación al incremento de la morosidad, como mencioné anteriormente, la dinámica de la morosidad ha estado muy marcada por su comportamiento estacional y, siendo bien claros, no difiere del comportamiento de años previos”, argumentó.

El economista afirmó que aún considera tempranero pensar en que las mantenciones de la TPM puedan impulsar el crédito. “Tampoco creo que sea necesario esperar a que el banco central empiece a bajar la tasa de interés”, advirtió.

Por otra parte, aseguró que el canal más potente de transmisión de la política monetaria son las expectativas y, particularmente, cree que una vez que se instale la expectativa de una pronta disminución de la TPM, junto con una inflación más baja, podría impulsar el crédito real a niveles más razonables.

Medidas transitorias

Wildo Gonzalez considera que las medidas de refinanciamiento son buenas en el sentido que entrega flexibilidad al sistema financiero para poder continuar colaborando para financiar las decisiones de gasto e inversión de familias y empresas.

En ese sentido, estas medidas pueden ayudar a bajar los niveles de morosidad, pero su efecto más directo no es observable a simple vista, ya que se encuentra en mantener a empresas y familias dentro del sistema financiero, lo que colabora a que estas puedan acceder a créditos a tasas más razonables.

Proyección

“Es difícil tener una proyección de niveles de morosidad a diciembre, pero pensemos en el comportamiento estacional de la morosidad mencionada previamente. A esto hay que sumar la dinámica del mercado laboral, especialmente del empleo del sector formal, el asalariado, que tiene alguna certeza de recibir un aguinaldo”, aseveró.

Añadió que debemos recordar que no tenemos información actual de cómo se encuentra el mercado laboral. El Instituto Nacional de Estadística (INE) recién entregó cifras del tercer trimestre, donde observa un débil comportamiento del empleo asalariado formal, por lo que advierte que el resultado del cuarto trimestre sería difícil de anticipar.

Con todo, existen elementos que indicarían una probable disminución de la morosidad. Considerando la estacionalidad, la reducción del máximo del año a diciembre tiende a estar entre 0,5% a 1%, por lo tanto, es altamente probable una disminución en esa magnitud, concluye el analista.