Esta semana, el Ministerio de Hacienda subastó bonos en el mercado bursátil local, logrando resultados positivos en lo que respecta a la colación de los títulos.

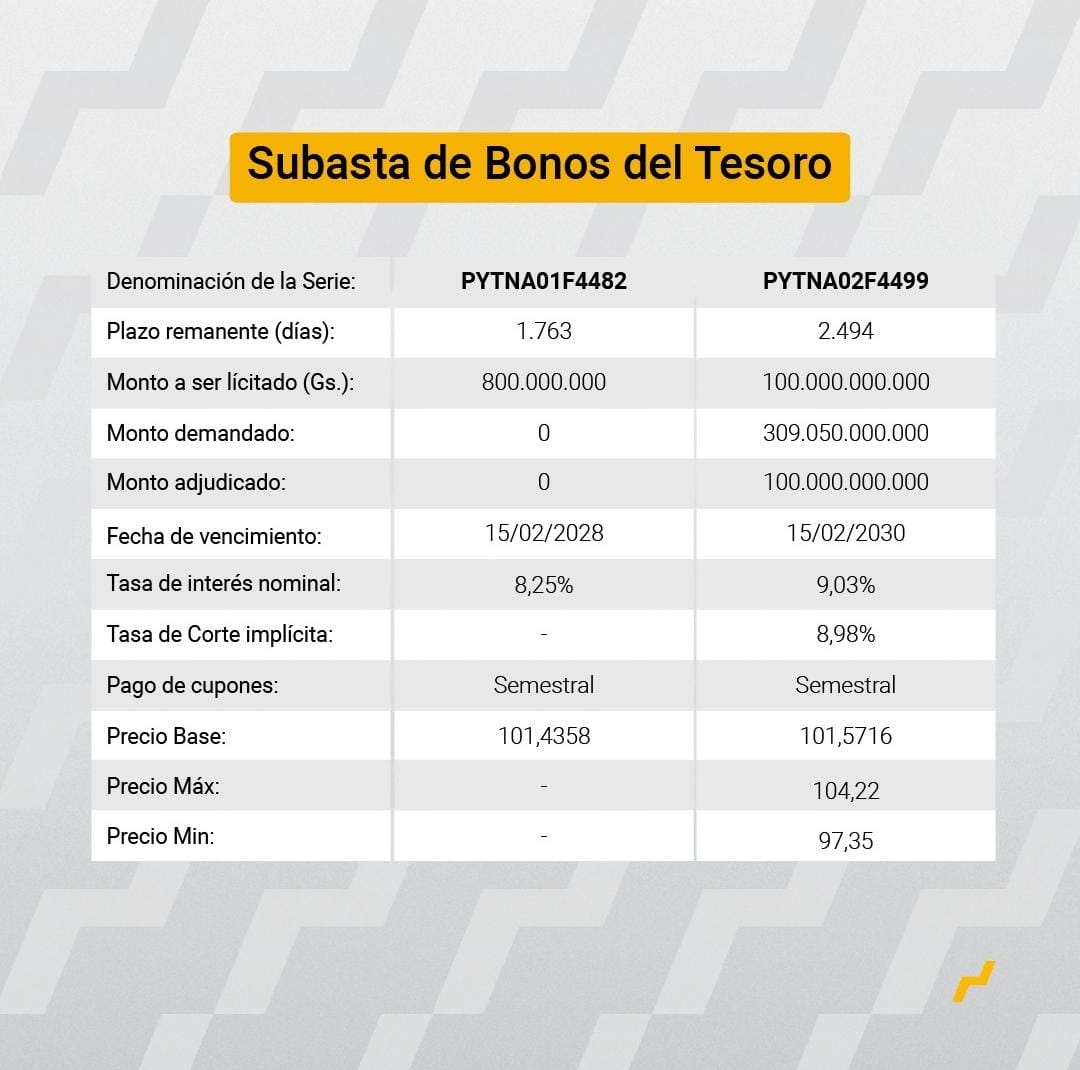

En esta ocasión, la cartera de Estado licitó un total de G. 100.800 millones en dos series, la primera fue por valor de G. 800 millones y la segunda, por un monto de G. 100.000 millones.

La serie 2, de G. 100.000 millones, fue la que Hacienda logró adjudicar al 100% en esta oportunidad, mientras que los G. 800 millones restantes no fueron adjudicados debido a que no llegaron ofertas para adquirir estos títulos, según confirmaron desde la cartera estatal.

Es importante mencionar que los bonos por valor de G. 100.000 millones salieron a un plazo de siete años, a una tasa de 9,03%; mientras que la serie 1, de G.800 millones, presentó un plazo de cinco años y un retorno de 8,25%.

En las primeras emisiones que Hacienda lanzó al mercado bursátil, se dio a conocer que a pesar de que habían recibido sobredemanda de sus títulos, la cartera decidió adjudicar menos de lo que había licitado inicialmente. Esto, debido a que los inversores no estaban dispuestos a pagar el precio requerido por Hacienda, que consiste en que sean a la par o por encima de este nivel.

Desde Hacienda confirmaron que se ha visto un comportamiento distinto en esta última emisión, en la que han registrado demanda por sus bonos acorde al precio mínimo e incluso superior a él.

La postura de Hacienda y del comité consiste en colocar bonos en precios a la par de 100 o superior, lo que en esta ocasión se dio por parte de los inversiones que mostraron una sobredemanda, lo que permitió la adjudicación del 100% de una de las series. El monto adjudicado fue de G. 100.000 millones (USD 14,04 millones).

Roberto Mernes, viceministro de Economía, en entrevista con MarketData sostuvo que se encuentran conformes con los resultados obtenidos en las colocaciones realizadas y que se ha observado que el mercado presentó una destacada preferencia por los bonos de mediano plazo. En el caso de los títulos más recientemente emitidos, mayormente se ha adjudicado el título a siete años de plazo, por lo que se ha realizado la modificación en los saldos del Programa Inicial, migrando una parte del saldo del título a cinco años de plazo al mencionado anteriormente.

En cuanto a la demanda, Mernes indicó que el título a siete años de plazo recibió ofertas por G. 309.050 millones (USD 43,4 millones), monto que estuvo tres veces por encima de lo licitado. Este se convirtió así en el título más demandado por parte de los inversores, lo que demuestra que el mercado aún posee bastante liquidez y confianza en los títulos emitidos por el Ministerio de Hacienda, aseveró el viceministro.

Por otro lado, señaló que el título con plazo de cinco años no ha recibido ninguna oferta en esta ocasión. Agregó que, en las emisiones anteriores, ambos bonos presentaron un precio inicial de 100 y en esta última subasta, se realizó una reapertura en la cual el precio final fue adjudicado para el bono de siete años por encima de la par, cerrando en 101,82, lo que demuestra el interés de los inversionistas por el bono de siete años.

Asimismo, comentó que para las siguientes colocaciones se cuenta con un saldo de G. 100.854 millones (USD 14,21 millones ), considerando el programa de emisión global estipulado para este ejercicio fiscal.

“Hasta el momento, se sigue evaluando el mercado con miras a un posible aumento en el volumen de colocaciones de bonos del Tesoro en el mercado local”.

Roberto Mernes, viceministro de Economía

Por su parte, Ana Osorio, directora de Política de Endeudamiento del Ministerio de Hacienda, también en entrevista con MarketData explicó que el incremento de la adjudicación se debió únicamente al incremento de la demanda de los títulos a precios por encima de la par, es decir, superior a 100 o con un valor mayor al que se presentó inicialmente con la oferta.

“Para el sistema de adjudicación, utilizamos la subasta holandesa a través de precios. Desde Hacienda, y como Comité de Colocación de Bonos, estaba aceptando ofertas a par para arriba y sobre par, es decir, encima del valor 100, y lo que pasó en esta subasta es que hubo una demanda tres veces más a precios superiores a par”, señaló.

“Realmente recibimos una oferta por 300, pero como es el corte subasta holandesa que se hace por orden de precios de mayor a menor que está estipulado en el decreto 268, cuando entra por la totalidad, se adjudica hasta el monto licitado y como nuestra postura es adjudicar a par o sobre par, se aceptó totalmente el monto y se llegó al monto licitado”, detalló.

Por otro lado, indicó que el saldo restante podrían incluirlo en la siguiente emisión, mediante el título de siete años de plazo, a una tasa de 9,03%.

Recordemos que el Comité de Colocación de Bonos, en la primera emisión realizada en febrero, consideró oportuno adjudicar las ofertas por valor de G. 179.050 millones, de un monto total de G. 234.234 millones presentado inicialmente. En esa oportunidad, se ha recibido una demanda de casi tres veces más de lo ofrecido por ambos títulos.

Desde la cartera de Estado informaron que, durante la operación, se recibieron ofertas por valor de G. 344.437 millones (USD 47,9 millones, aproximadamente), lo que representa una demanda casi tres veces superior a lo ofertado inicialmente por ambos títulos.

Sin embargo, el Comité de Colocación de Bonos del Ministerio de Hacienda adjudicó las ofertas por valor de G. 67.270 millones (USD 9,35 millones), menos de la mitad del monto total de G. 144.470 millones ofertado inicialmente y muy por debajo de la mencionada demanda recibida desde los inversionistas.

En la segunda emisión, realizada en marzo, la serie que no se colocó en su totalidad fue la de cinco años, pues se adjudicó a un monto de apenas G. 800 millones, a pesar de que se recibieron ofertas por hasta G. 183.800 millones por parte del mercado.

Por su parte, se adjudicó la totalidad de los G. 66.470 millones presentados por Hacienda para el plazo de siete años, aunque también por debajo de los G. 160.637 millones que constituyó la demanda del mercado. Aquí Hacienda registró un rendimiento menor a la tasa nominal del bono, de 9,01%.

Es importante mencionar que el destino de los fondos captados irán para inversiones y manejo de la deuda pública.

Más títulos públicos

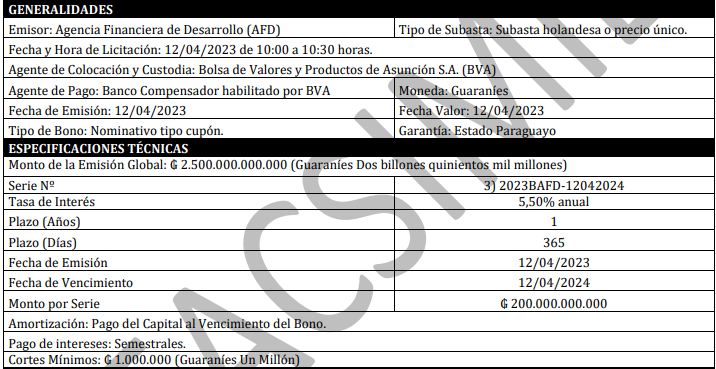

La Agencia Financiera de Desarrollo (AFD) también estuvo presente en las últimas emisiones en el mercado bursátil. Desde el ente han manifestado que, a pesar de ofrecer una tasa nominal de 5,5%, vienen aplicando exitosamente sus bonos.

En esta oportunidad, la AFD emitió bonos por valor de G. 200.000 millones a un año plazo, el 12 de abril pasado, con una tasa de 5,5%, configuración que mantiene desde el año pasado.

Sobre esto, Teresa de Velilla, presidenta de la AFD, consideró que han tenido un nivel de colocación aceptable y obtuvieron tasas compatibles para el fondeo de sus productos orientados al desarrollo.

Indicó que la colocación fue suscripta por G.100.000 millones.

“Estamos satisfechos con la emisión teniendo en cuenta la tasa conveniente para la colocación de nuestros productos”.

Teresa de Velilla, presidenta de la AFD

Velilla indicó que los bonos de la AFD tienen la característica de tener la garantía del Tesoro, por lo que el nivel de riesgo es el menor del mercado. Esto es considerado un atractivo para los inversionistas institucionales y privados que requieran tener este tipo de activos como parte de su cartera de inversiones.

Es importante mencionar que el total que la AFD pretende captar en el año es de G. 2,5 billones, aprobado en la Ley de Presupuesto.

En cuanto a la tasa de interés, Ulises Villanueva, gerente general del banco de segundo piso, había asegurado que, pese al nivel que presenta el mercado, la institución se mantendrá en 5,5% para sus próximas emisiones.

Estos fondos estarán destinados a cubrir la demanda de los diversos productos de la AFD, dirigidos principalmente a financiar el sector de vivienda, donde tienen una alta demanda por estos créditos. Los fondos también irán destinados al financiamiento de las Pymes, la industria, agricultura, educación, productos verdes y viviendas.

Mensaje de tranquilidad

El hecho de que los bonos públicos tuvieran este desempeño en emisiones realizadas a escasos días de las elecciones del próximo 30 de abril revela que se logró vencer la incertidumbre que generalmente acompaña a estos periodos, al menos en el mercado bursátil. Los inversores emitieron así un mensaje de confianza en que la instiucionalidad del Estado se mantendrá independientemente de los resultados de los comicios y la transición al gobierno que asumirá el 15 de agosto.