Luego de meses en que la economía viene navegando aguas misteriosas, en un ambiente de elevada incertidumbre y con estímulos gubernamentales en respuesta a la pandemia que han estado operando a todo vapor, los mercados bursátiles más grandes del mundo han sido capaces de superar todas las expectativas, el de Estados Unidos en especial.

Luego del desplome vivido en los meses de febrero y marzo, cuando el nuevo coronavirus se hacía sentir por primera vez en el occidente y pasaba de ser un mito a una realidad, la incertidumbre se empezaba a asentar y los gobiernos se lanzaron a la búsqueda de soluciones de corto plazo para mitigar el impacto.

Por medio de políticas monetarias y fiscales, los gobiernos fueron capaces de inyectar billones de dólares a sus economías, con la intención de mantener a flote el empleo, el consumo y las inversiones. Esto requirió la baja de tasas de interés prácticamente en todo el mundo y hoy nos encontramos en un escenario donde las economías más grandes pagan intereses negativos o cerca de cero por sus bonos del Tesoro a diez, veinte y treinta años.

Si bien este es un escenario que ya se viene delineando desde hace un tiempo, la mayor liquidez del sistema y la incertidumbre de la situación empujaron a los inversores a buscar mayores retornos que solamente podían ser alcanzados asumiendo mayores riesgos, como el mercado accionario.

La Bolsa en EEUU

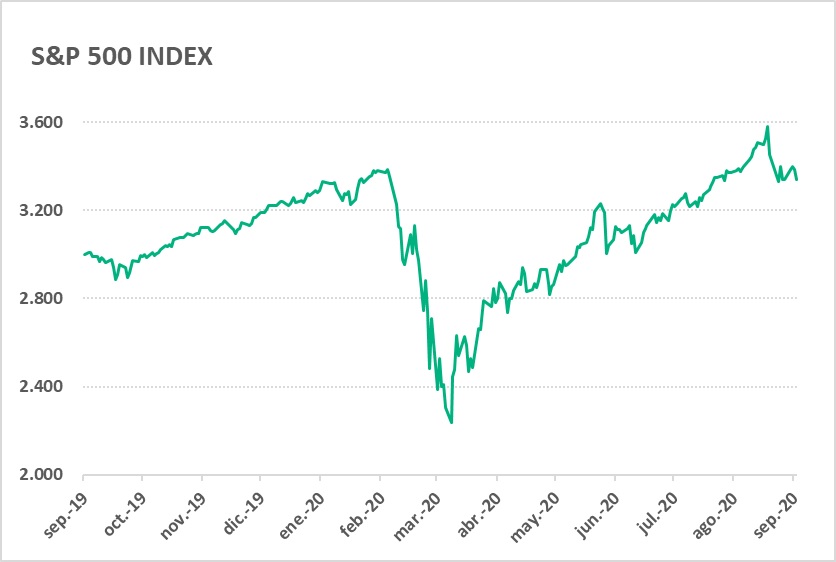

Luego de perder cerca del 34% de su valor en marzo pasado, el índice del S&P 500 volvió a alcanzar records históricos al alza, en las maratónicas semanas que se vivieron entre finales de agosto y principios de setiembre; alcanzó así niveles por encima de los 3.580 y resultó en un retorno del 60%, desde lo más bajo que se observó en el pasado mes de marzo (2.237).

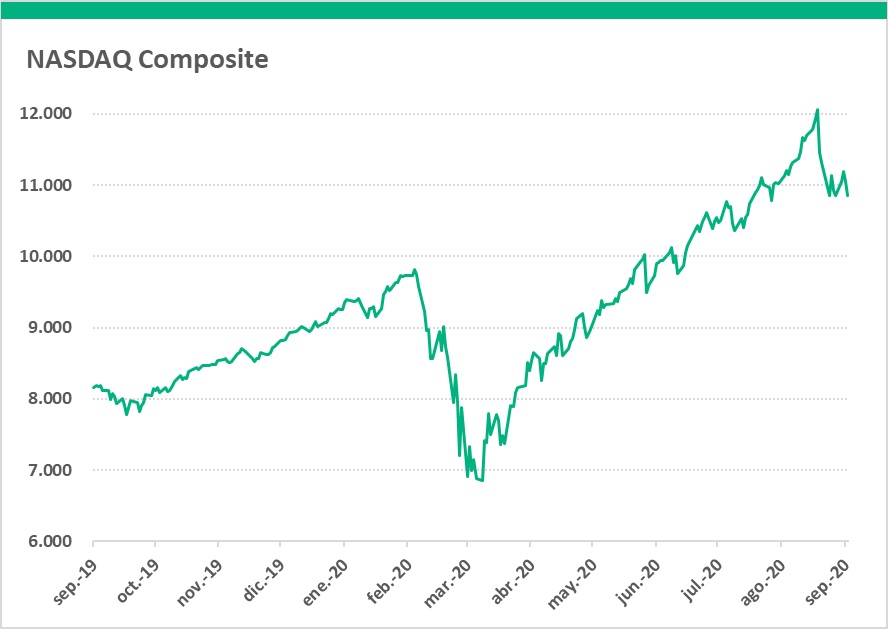

Similarmente, los otros índices del mercado americano siguieron el comportamiento y se sumaron al rally de subidas e irracionalidades del mercado, lo que impulsó también al NASDAQ Composite a romper el techo de records históricos y situarse en un 70% por encima del nivel más bajo del año, que fue también en el mes de marzo. Todo esto, estimulado por las bajas tasas de interés y la sed por inversiones interesantes de parte de los inversionistas.

Mientras que los retornos en los bonos del Tesoro y corporativos se mantienen poco atractivos, las acciones de las cinco empresas más grandes en el S&P 500 – que hoy son Facebook, Apple, Amazon.com, Microsoft Corp. y Alphabet Inc. (más conocida como Google) – han aumentado en promedio un 60% en comparación con el año pasado y un 37% en promedio desde principios de año.

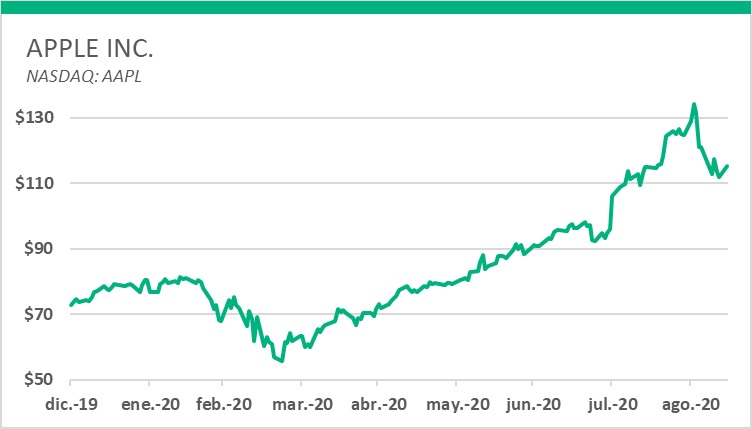

Para ser más específicos, Apple Inc. (NASDAQ: AAPL), la empresa responsable de manufacturar los iPhones, hoy en día es la más valiosa del mundo y sus acciones solamente generaron un retorno del 112% interanual y 55% en lo que va del año.

Los rendimientos cercanos a cero por parte de los activos de renta fija (como los bonos) son los responsables de la migración de los inversores a atractivos con mayor riesgo y volatilidad. Esto empuja las valoraciones de las empresas que esperan adaptarse, sobrevivir a la pandemia y generar mayor retorno al corto plazo, como son las “Big Techs” o las empresas tecnológicas y de software.

Los inversores buscan asumir más riesgos y visto que las compañías de tecnología son las que más tienden a sobrevivir y adaptarse al modo COVID de vivir, pasan a ser vistas como la alternativa más atractiva para generar un buen rendimiento de la inversión. Estas son las que vienen empujando los rallies en alza por parte del mercado, pero no se puede saber por cuánto tiempo más esto puede continuar.

Es más, durante la primera quincena de setiembre del 2020, el Nasdaq (índice donde predomina la ponderación de las empresas tecnológicas) perdió 10% de su valor desde el máximo histórico que había alcanzado tan solo en días previos, en el mes de agosto. Esto solo deja a reflexionar que aún meses después del inicio de la pandemia, los inversores aún no están seguros de qué tanto riesgo están dispuestos a tomar.

A pesar de esto, se espera que el interés por las empresas tecnológicas continúe, considerando además el reciente anuncio de la Reserva Federal de Estados Unidos (FED, por sus siglas en inglés) respecto a mantener sus tasas en niveles cercanos a 0% hasta el 2023

El efecto del comunicado de la FED se vio reflejado en el pesimismo del mercado, con una pequeña caída registrada en todos los índices al día siguiente de su pronunciamiento, pero aun así se mantiene el atractivo por el sector tecnológico, la renta variable y el riesgo.

¿Qué pasa en Europa?

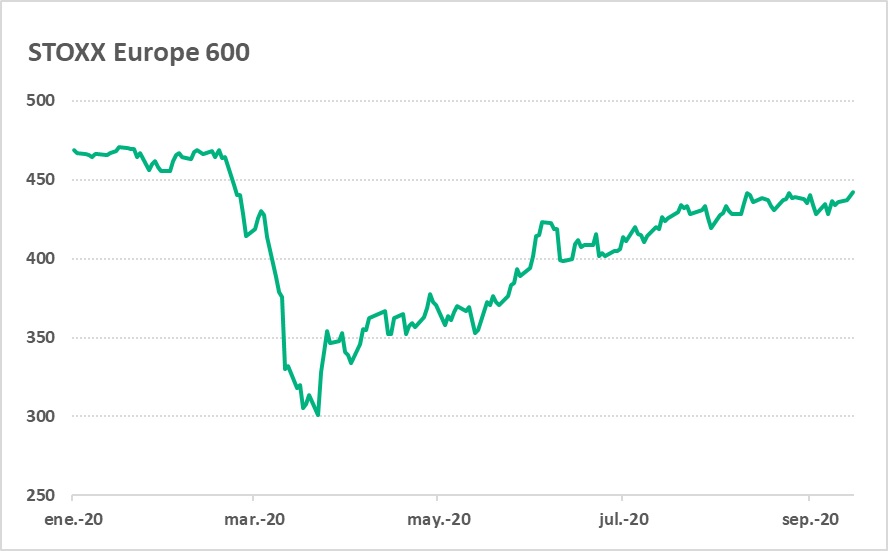

En cuanto al “viejo continente” – así como en otras partes del mundo –, el coronavirus también se hizo sentir y causó altos niveles de incertidumbre en lo bursátil y económico. Sin embargo, se pueden ver ciertas señales de recuperación en el mercado accionario europeo, aunque no con la misma velocidad e intensidad que en Estados Unidos.

Las expectativas de una recuperación económica pronta llevaron a que el STOXX Europe 600 – el índice bursátil que incluye a las 600 principales compañías europeas – presente una recuperación del casi 47% desde la baja mínima registrada el 23 de marzo.

Si bien este índice sigue en un nivel 10,27% por debajo de los observados en enero pasado, los sectores de consumo, industria y textiles vienen mostrando una recuperación en alza, lo que puede indicar que el inversionista europeo está encaminando sus apuestas a un sector “más seguro” que el americano.

Mercados Emergentes

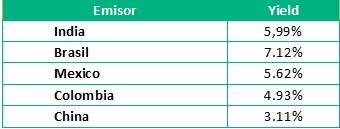

A diferencia de las economías desarrolladas y más “estables”, los mercados emergentes tienen la particularidad de ofrecer bonos del Tesoro a tasas que hoy se podrían considerar atractivas – en comparación con lo que vimos anteriormente –, pero a un riesgo mucho mayor.

Rendimiento de los bonos de 10 años en economías emergentes

Pero la realidad es que los mercados emergentes se vieron golpeados de la misma manera que el resto del mundo por el virus y, así también, el actuar fue similar.

Al igual que en Estados Unidos, unas cuantas acciones de compañías chinas, en su mayoría de E-Commerce y tecnología – como Alibaba, Bilibili, JD.com y Baidu, entre otras –, despertaron el interés de los inversores. Esto fue capaz de empujar el mercado bursátil chino desde las profundidades alcanzadas en marzo a un 15% más que a principios de año y en 43%, desde la “gran caída”.