ANÁLISIS

El segundo más grande desarrollador inmobiliario de China, Evergrande, es una compañía inmensa, con una capitalización de mercado de USD 31.155 millones. También es la constructora mas endeudada del mundo, con una deuda total de USD 310.000 millones de dólares.

En el 2018, el gobierno de China realizó un informe sobre las compañías que representarían un riesgo sistémico potencial. En esta lista, Evergrande estaba en los primeros puestos.

Lo sorprendente de este caso es que la empresa nunca ha registrado una pérdida y sus activos corrientes son mayores que sus pasivos corrientes.

Entonces, ¿qué está mal con Evergrande?

Alrededor de septiembre del 2020, se filtró una carta del grupo al Gobierno donde solicitaban ayuda con sus deudas que contrajeron con 128 entidades bancarias y 121 entidades no bancarias; sin embargo, negaron esas declaraciones afirmando que se trataba de fraude.

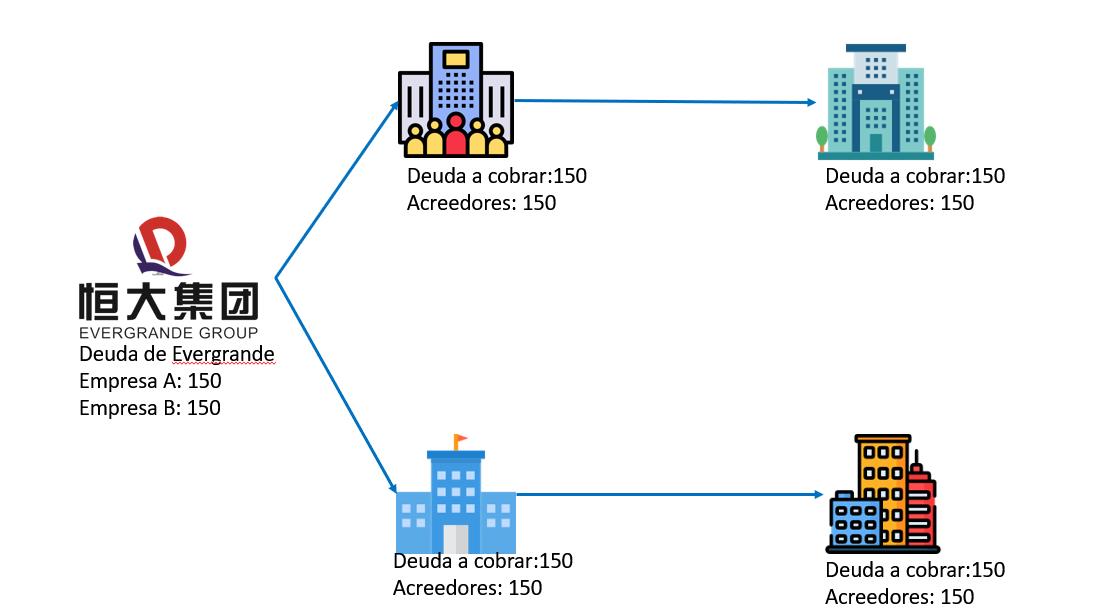

Hace unos días admitieron que se encontraban con una gran presión y que era muy probable que fallen en realizar los pagos a sus acreedores. Que una empresa de esa envergadura falle en sus pagos de deuda podría ocasionar un efecto en cadena de defaults de otras instituciones, debido a que muchos negocios tienen cierto tipo de exposición a la empresa ¿Cómo? Muchas de estas empresas podrían depender de que Evergrande pague sus obligaciones para poder pagar ellos sus deudas a terceros y así sucesivamente.

Con este gráfico podemos entender de una manera más detallada el efecto en cadena que ocasionaría el default de Evergrande.

El problema continúa.

El grupo también depende de sus clientes y de los pagos que ellos realizan para financiar las construcciones. Esto tendrá como consecuencia que muchos de los proyectos no se puedan terminar, donde los clientes serían los perjudicados y tampoco podrán financiar a través de créditos, porque no pueden cumplir con sus obligaciones actuales.

Pero el problema no termina con las deudas a los bancos y a los clientes: el grupo también tiene obligaciones con sus proveedores de materiales y servicios, con quienes tampoco podrá cumplir.

Para empeorar el problema, el grupo Evergrande también ofrecía un servicio de wealth management, que ofrecía productos financieros sustentados en el crédito de la empresa a inversores chinos.

Hasta ahora, los problemas son los siguientes:

- Posible impago a bancos

- Impago a proveedores de servicios

- Wealth management sustentado en el ahora mal crédito del grupo

- No podrán terminar las construcciones por las que ya pagaron los clientes.

También es importante destacar que la empresa tenía un total de contratados de 200.000 personas y empleaba indirectamente a 3,8 millones de personas para sus proyectos.

Todos estos problemas vienen en un mal momento para los inversores chinos, que están empezando a protestar demandando información y empiezan a temer que se desencadene una crisis como en el 2008 se dio con el caso Lehman Brothers.

El mercado inmobiliario es uno de los principales motores del crecimiento de China y también es responsable del 29% de la producción del país. Es por este motivo que muchos analistas creen que el gobierno de Beijing no dejará que la compañía quiebre y perjudique la estabilidad política del país.

¿Qué salió mal?

El crecimiento acelerado del mercado de bienes raíces en China empujó a que la empresa tome más deuda para financiar sus actividades, pero hace unos años el Gobierno chino decidió implementar nuevas normas y medidas para controlar el apalancamiento, esto ocasionó que la empresa deba ajustarse a las nuevas medidas vendiendo propiedades con descuentos de hasta un 25%. Se estima que las pérdidas alcanzan los USD 220 millones.

Dos calificadoras de riesgo bajaron la calificación de la empresa.

El pasado miércoles 22 de septiembre, el grupo emitió un comunicado a la bolsa de Hong Kong donde informó que había contratado a asesores financieros que les ayudarán a explorar todas las posibles soluciones a sus problemas, pero que aun así no hay garantía alguna de que podrán cumplir con todas sus obligaciones.