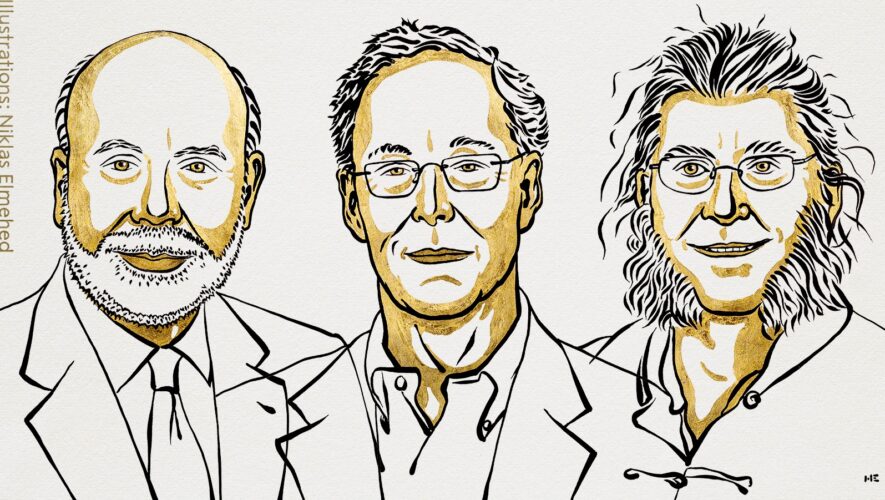

La Real Academia de las Ciencias Sueca galardonó a los economistas estadounidenses Ben Bernanke, Douglas W. Diamond y Philip H. Dybvig con el Premio en Ciencias Económicas en Memoria de Alfred Nobel 2022, más conocido como Premio Nobel de Economía.

La distinción fue concedida a los estudiosos por el desarrollo de modelos teóricos que explican por qué existen los bancos, cómo su papel en la sociedad los hace vulnerables a rumores sobre su posible colapso y cómo pueden disminuir dicha vulnerabilidad.

Igualmente, el galardón fue entregado por sus análisis sobre el papel de los bancos en las economías, lo cual ayudó a entender por qué es vital evitar los colapsos bancarios y mejorar la forma en que la sociedad enfrenta las crisis financieras.

Además, el presidente del Comité del Premio en Ciencias Económicas, Tore Ellingsen, resaltó a los medios que estos economistas, hace quince años atrás, cuando estalló la crisis financiera, ya estaban advirtiendo del peligro que supone la banca cuando no está debidamente regulada.

«Las ideas de los laureados han mejorado nuestra capacidad para evitar crisis graves y rescates costosos», expresó el titular de la Academia.

Investigación sobre la gran depresión

Uno de los galardonados más conocidos es Ben S. Bernanke, presidente de la Reserva Federal (FED) entre los años 2006 y 2014. Tuvo un mandato marcado por la crisis financiera de 2008 y la caída del banco estadounidense Lehman Brothers.

En un artículo publicado en 1983, analizó la Gran Depresión de la década de 1930, contradijo la opinión generalizada hasta entonces y demostró el papel decisivo de las quiebras bancarias. La creencia aceptada entre muchos expertos era que se podría haber prevenido la depresión si el Banco Central de Estados Unidos hubiese impreso más dinero, una explicación que Bernanke consideraba insuficiente.

Combinando fuentes históricas y métodos estadísticos, Bernanke mostró que la causa principal de la crisis fue la reducción de la capacidad del sistema bancario para canalizar los ahorros en inversiones productivas. Además, señaló que es de vital importancia evitar el colapso financiero, ya que esto hace que la recesión sea más profunda y duradera.

Función de los bancos

Por su parte, los investigadores Diamond y Dybvig, profesores de la universidad de Chicago (Illinois) y de San Luis (Misuri), respectivamente, desarrollaron un modelo teórico que explica cómo los bancos crean liquidez para los ahorristas, mientras los prestatarios pueden acceder a financiación a largo plazo, a la vez que muestran su vulnerabilidad y por qué es necesaria su regulación.

Los bancos actúan como intermediarios que transforman activos de larga maduración en cuentas bancarias de corta madurez, lo que se conoce como transformación de vencimientos, un proceso que muestra también la fragilidad de los bancos ante la aparición de rumores que pueden provocar retiradas masivas de efectivo.

La respuesta de Diamond y Dybvig a esa vulnerabilidad bancaria es la creación de seguros de depósitos por parte de los gobiernos. “Cuando los depositantes saben que el Estado ha garantizado su dinero, ya no necesitan correr al banco tan pronto comienzan los rumores sobre una quiebra bancaria”, reza parte de la investigación publicada por los investigadores.

Así también, Diamond explicó en otro trabajo el papel social que desempeñan los bancos: por su condición de intermediarios entre ahorristas y prestatarios, están “mejor preparados” para evaluar la solvencia de estos últimos y garantizar que los préstamos se usen para buenas inversiones.

«Si los bancos tomasen atajos al monitorear a los prestatarios, se arriesgaría a grandes pérdidas en sus préstamos. El banco sería incapaz de devolver lo prometido a sus depositarios y colapsaría. Por eso es de su propio interés vigilar a sus prestatarios sin que los ahorristas necesiten monitorear al banco», explica el fallo.

Bernanke, Diamond y Dybvig suceden en el palmarés del Nobel de Economía al canadiense David Card y los estadounidenses Joshua Angrist y Guido Imbens.

Paraguay cuenta con un fondo de garantía de depósitos del sistema financiero, que se creó después de la crisis financiera de los ´90s.

Los bancos como intermediarios

Por su parte, las teorías de los economistas Dybvig y Diamond demostraron que los bancos ofrecen una solución óptima para que el ahorro de las familias se canalice hacia la inversión, algo clave para que la economía funcione.

Mientras, las entidades financieras actúan como intermediarios al aceptar depósitos de los ahorristas, permitiendo que los depositantes accedan a su dinero cuando lo deseen o necesiten, al mismo tiempo que ofrecen préstamos a largo plazo a los prestatarios.

«Los ahorristas quieren tener acceso instantáneo a su dinero en caso de desembolsos inesperados, mientras que las empresas y los propietarios de viviendas necesitan saber que no se verán obligados a devolver sus préstamos antes de tiempo», explica la academia sueca.

Además, Douglas W. Diamond mostró otra característica de la banca esencial para el buen desempeño económico: su capacidad, en teoría, para evaluar la solvencia de los prestatarios y garantizar que los préstamos se destinen a buenas inversiones.

No obstante, la intermediación de los bancos es también un arma de doble filo para el sector, pues les hace vulnerables a los rumores de un colapso cercano. ¿Por qué? Porque si un gran número de personas retira sus ahorros a la vez, el rumor puede convertirse en realidad y provocar la caída del banco.