Con la oferta de dos series de bonos, el Ministerio de Hacienda retornó este martes al mercado bursátil nacional.

La primera serie, con una tasa de 8,25% y fecha de vencimiento al 15 de febrero de 2028, salió con un monto total de G. 147.254 millones; mientras que la segunda presentó una tasa de 9,03% con fecha de vencimiento al 15 de febrero de 2030 y un monto total de G. 299.920 millones.

La adjudicación se realizó por un monto de G. 179.050 millones, a pesar de que se recibieron ofertas por un valor tres veces superior, de G. 591.830 millones, según informó la cartera de Estado. Las tasas de interés pactadas fueron las inicialmente presentadas y la serie que se adjudicó muy por debajo de lo planeado fue la de 5 años, por apenas G. 1.600 millones.

Los fondos captados serán destinados al financiamiento de gastos de capital y el principal del servicio de la deuda pública previstos y asumidos en el Presupuesto del presente año, detalló Hacienda. La próxima subasta de bonos del Tesoro se realizará el 14 de marzo de 2023 y el calendario prevé emisiones por lo menos hasta octubre próximo.

Cabe resaltar que desde el aumento de las tasas de referencia, el mercado bursátil ha registrado importantes fluctuaciones a lo largo de los últimos meses, abriendo el debate sobre el aumento de las tasas de interés de las emisiones de mayor plazo, principalmente, y teniendo en cuenta que la cartera ya emitió bonos por hasta 20 años de plazo con 9,9% de interés, anteriormente.

El presidente de la Bolsa de Valores de Asunción (BVA), Eduardo Borgognon, en comunicación con MarketData, había explicado que la menor oferta de emisiones en el mercado se explicaba por el considerable aumento de tasas de interés, lo que para las empresas significa endeudarse a largo plazo a una tasa más elevada, que ronda en promedio entre 7,5% y 8%. A ello atribuyó una notable desaceleración en los volúmenes negociados, en el 2022.

Igualmente, la curva invertida de tasas en dólares es un reflejo de la preferencia por el financiamiento a corto plazo. En este sentido, las fuertes subas de tasas de la Reserva Federal de Estados Unidos (FED) -aplicadas también en el marco de su accionar para controlar la elevada inflación- impactaron en el mercado bursátil local con una curva invertida en lo que respecta a títulos en dólares.

Es decir, los emisores optaron por endeudamiento más caro, pero a menor plazo, con tasas que fueron de hasta 7,03% por un plazo menor a 2 años. Especialistas de la bolsa estiman que la tendencia podría mantenerse durante el 2023, hasta que las tasas de referencia retornen a la normalidad.

Lea también: El dólar en baja por primera vez en 4 meses: ¿Qué factores sostienen esta tendencia de la cotización local?

Consultado al respecto, el economista y exministro de Hacienda, César Barreto, manifestó que todavía falta afinar la forma en la que se determina la curva de tasas a largo plazo. “Por ejemplo, aumenta la tasa de interés del BCP (Banco Central del Paraguay (BCP) a corto plazo y toda la curva de tasas hasta 10 años se desplaza para arriba, cuando las tasas del BCP tienen características transitorias”, puntualizó.

Señaló que una tasa de 8,5% es alta si uno mira a 8 o 10 años, sin embargo, la tasa de interés de bonos del Tesoro a 10 años aumentó en la misma proporción que aumentó la tasa a corto plazo. “Esas son cosas que no son razonables, es un mercado que se está profundizando, estas cosas irán mejorando seguramente con el tiempo”, dijo.

Alegó que el Tesoro debe entender que esto es así porque se trata de un mercado en desarrollo y ellos son una parte importante de la construcción de ese mercado, por lo que deben terminar aceptando que los costos de financiamiento van a ser más altos, pero es necesario para consolidar más adelante el mercado de bonos a nivel local.

Endeudamiento en moneda extranjera es un riesgo

Barreto alertó que el Tesoro debe encarar como una estrategia permanente el buscar maximizar el financiamiento en moneda local. “La deuda pública está muy sesgada hacia dólares, principalmente, pero en moneda extranjera en general, alrededor del 90%, incluso más, está en dólares”, expresó.

Indicó que tal vez sea un riesgo necesario, pero es muy importante reducirla emitiendo en el mercado local en moneda nacional y que esto sea una política pública. Alegó que Hacienda debería buscar captar lo máximo posible, considerando el tamaño que tiene todavía el mercado de bonos públicos a nivel local.

Explicó que el que administra los dólares es la FED y quien determina sus condiciones son ellos, entonces, están fuera de nuestro control y como el pago de esa deuda tenemos que generarlo a nivel local, es conveniente reducir el impacto del dólar.

“Si uno está muy endeudado en moneda extranjera respecto a la generación de ingresos en moneda local, se genera un riesgo. Muchos países han quebrado por esa razón, solo hay que mirar lo que le pasó a Argentina en el 2001, un país altamente dolarizado en su deuda”, dijo.

Altas expectativas con retorno de Hacienda

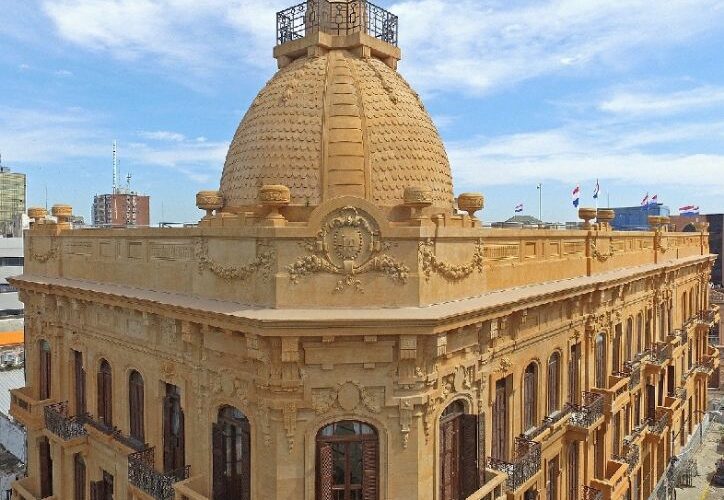

Por su parte, el gerente de la BVA, Rodrigo Rojas, manifestó que para la Bolsa de Valores de Asunción es muy importante el retorno de un participante como el Ministerio de Hacienda porque representa uno de los mayores emisores en cuanto a volúmenes de negociación, no solamente en el mercado primario sino también en el secundario.

“Celebramos el regreso de Hacienda al mercado de capitales local, y la expectativa es que de alguna manera también el programa que tenga para este año se pueda también ir cumpliendo en base a las expectativas que tenga Hacienda de adjudicación de estos bonos”, dijo.

Añadió que el programa de la cartera es para todo el año, pero que también tienen la opción de inscribirse por series o la reapertura de series anteriores. Informó que la expectativa para esta primera emisión fue bastante positiva.

“Es importante aclarar que lo que hizo Hacienda fue una suspensión temporal de sus emisiones en primario, pero todo lo que sean títulos existentes de emisiones anteriores se siguieron negociando en el mercado secundario, pero sigue siendo uno de los instrumentos de mayor volumen de negociación”, comentó.

En este sentido, dijo que el mercado secundario representa más del 65% de las negociaciones de títulos en la Bolsa. Con respecto a las expectativas para el 2023, el gerente indicó que están muy optimistas con el retorno de las emisiones tanto del sector público como del sector privado.

“De momento, al no incrementarse las tasas de referencia del BCP, se genera mayor planificación para los inversores en cuanto a tener una tasa de referencia, creo que eso ayuda y va a ser parte del análisis de los inversores”, refirió.

Con respecto a si la transición del nuevo gobierno, podría afectar al mercado dijo que de momento ven bastante dinamismo y eso podría seguir manteniéndose.