Por Liz Castillo – Estudiante investigadora

El Sistema tributario Nacional es el conjunto de normas legales, acuerdos político-sociales, organismos públicos y procedimientos destinados a la recaudación, normalización y control de los tributos de un país.

Evolución y estructura del Sistema Tributario en Paraguay

En Paraguay, el Sistema Tributario ha sufrido algunos ajustes a través del tiempo, como en la década de los 90, con la Ley 125/91, que establece el nuevo Régimen Tributario; posteriormente, en el año 2004, se promulga la Ley 2421 De Reordenamiento Administrativo y Adecuación Fiscal que modifica y complementa la Ley 125/91.

Luego, en el año 2013 aparece la Ley 5061 con modificaciones en las disposiciones sobre las Rentas de las Actividades Agropecuarias y la más reciente, la Ley 6380/19, por la cual se establece la Modernización y Simplificación del Sistema Tributario Nacional cuyas disposiciones contenidas entran en vigencia con la emisión del Decreto N° 2787/2019.

Cuando hablamos de tributación en Paraguay, podemos distinguir tres tipos de impuestos:

- Los impuestos internos o nacionales.

- Los impuestos o tasas municipales.

- Los impuestos aduaneros o de comercio exterior.

¿Qué instituciones se encargan de la administración de los impuestos en Paraguay?

La Subsecretaría de Estado de Tributación (SET), órgano dependiente del Ministerio de Hacienda, es el responsable de la aplicación y administración de las disposiciones legales referentes a tributos fiscales internos, la recaudación y fiscalización.

Las municipalidades son las que administran los impuestos y tasas municipales, tales como las patentes comerciales, industriales o profesionales, registro de conducir, impuesto inmobiliario, etc.

La Dirección Nacional de Aduanas (DNA) es la institución encargada de aplicar la legislación aduanera y recaudar los tributos a la importación y a la exportación, es decir, los impuestos aduaneros o de comercio exterior.

Régimen Tributario actual del Paraguay – Ley 6380/2019 De Modernización y Simplificación del Sistema Tributario Nacional

Con las disposiciones de la Ley 6380/19 se realizaron importantes cambios en la normativa fiscal del país, entró en vigencia el 1 de enero de 2020 en forma progresiva, a través del Decreto N° 2787/2019.

Esta ley forma parte de la Reforma Tributaria, que es un proyecto nacional que busca entre otros fines implementar un sistema fiscal simplificado más equitativo, aumentar la recaudación para respaldar inversiones en sectores críticos del país y orientar la normativa hacia la Fiscalidad Internacional para cumplir los compromisos asumidos por el Paraguay con organismos internacionales.

La Ley 6380/19 está compuesta por los siguientes impuestos que están vigentes actualmente:

Impuestos a las rentas

- IRE: Impuesto a la Renta Empresarial

- IDU: Impuesto a los Dividendos y a las Utilidades

- IRP: Impuesto a la Renta Personal

- INR: Impuesto a la Renta de los No Residentes

Impuestos al consumo

- IVA: Impuesto al Valor Agregado

- ISC: Impuesto Selectivo al Consumo

Un vistazo a algunas características de cada impuesto

Fuente: Ley 6380/2019 De Modernización y Simplificación del Sistema Tributario Nacional.

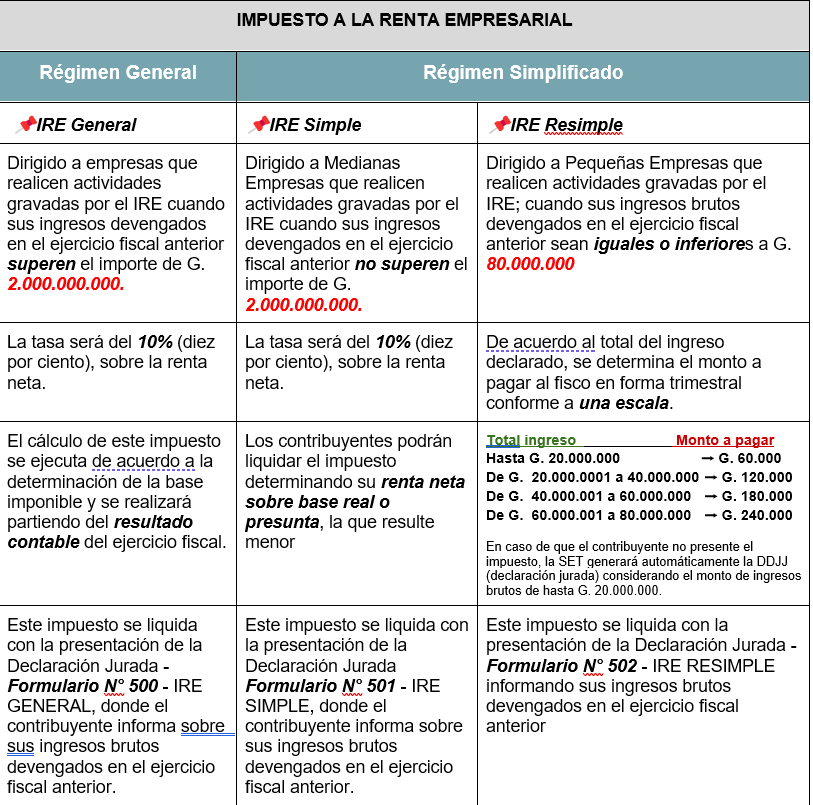

Impuesto a la renta empresarial (IRE)

Se trata de un impuesto que grava todas las rentas, los beneficios o las ganancias de fuente paraguaya que provengan de todo tipo de actividades económicas, primarias, secundarias y terciarias, incluidas las agropecuarias, comerciales, industriales o de servicios, excluidas aquellas rentas gravadas por el IRP.

Este impuesto se caracteriza por liquidarse en tres modalidades diferentes de acuerdo con ciertos criterios establecidos en la ley:

1) Régimen General (IRE General)

2) Regímenes simplificados (IRE Simple – IRE Resimple).

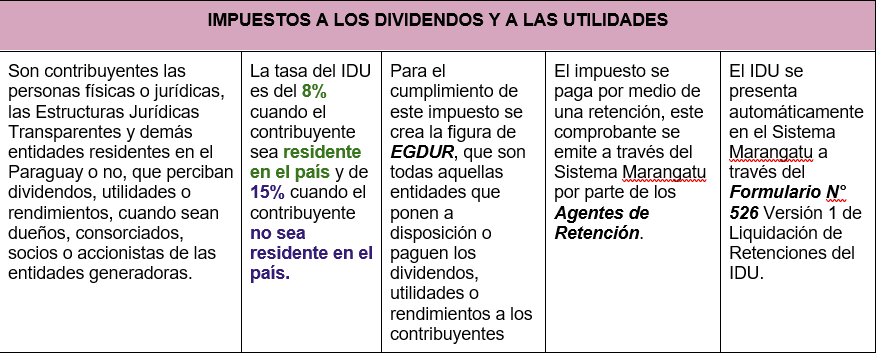

Impuesto a los Dividendos y a las Utilidades (IDU)

Se trata de un impuesto que se paga por la distribución de los dividendos, utilidades o los rendimientos cuando estos sean puestos a disposición o pagados al dueño, al consorciado, al socio o al accionista de las empresas que las generan.

OBS: EDGUR: Entidades Generadoras de Dividendos, Utilidades y Rendimientos

Agentes de Retención: Son las EGDUR, quienes deben ingresar el Impuesto al Fisco, a través del mecanismo de la retención.

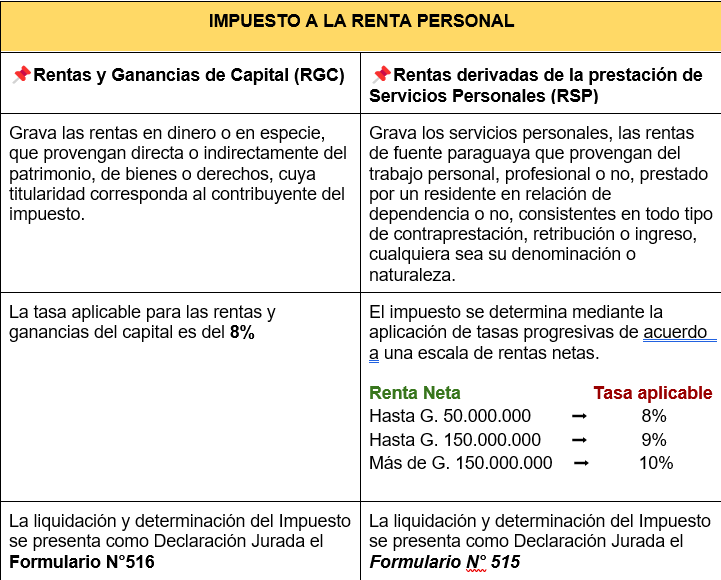

Impuesto a la Renta Personal (IRP)

Este impuesto grava las rentas de fuente paraguaya obtenidas por las personas físicas. Se caracteriza por hacer una distinción entre las rentas y ganancias del capital (excluidas las rentas gravadas por el IDU) y las rentas derivadas de la prestación de servicios personales independientes y en relación de dependencia.

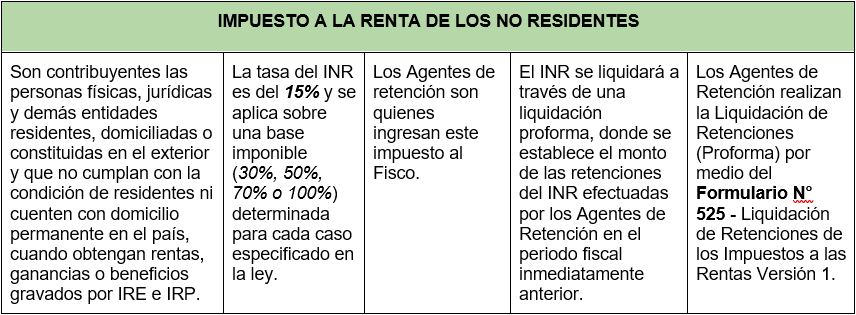

Impuesto a la Renta de los No Residentes (INR)

Se trata de un impuesto que grava rentas, las ganancias o los beneficios obtenidos por personas físicas, jurídicas y otras entidades NO RESIDENTES en el Paraguay, por actividades, comerciales, industriales o de servicios.

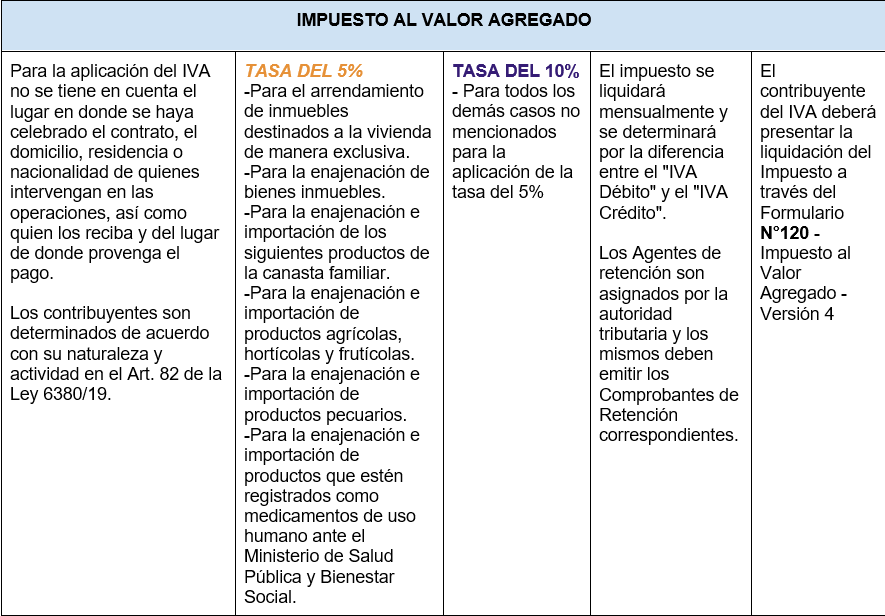

Impuesto al Valor Agregado (IVA)

Es un impuesto que grava las enajenaciones de bienes situados en el país, las prestaciones de servicios realizadas en el territorio nacional (excluidos los prestados en relación de dependencia) y la importación de bienes.

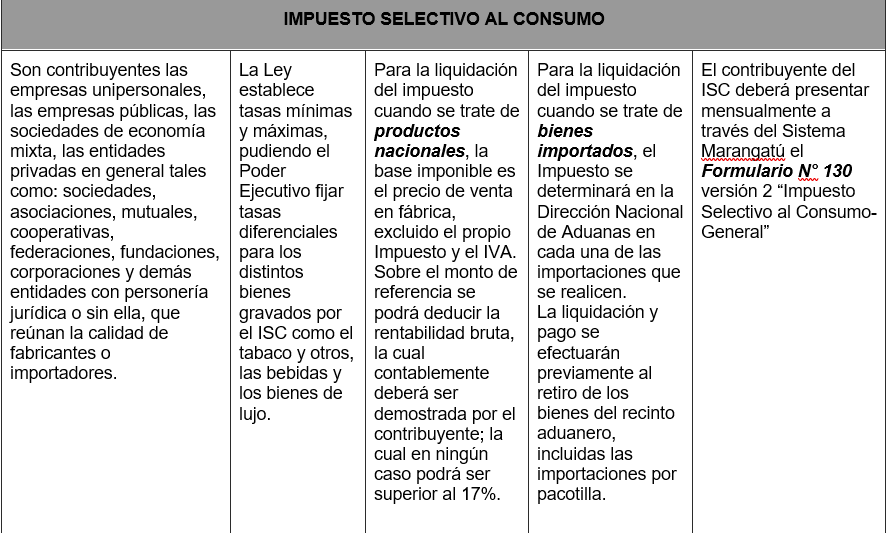

Impuesto Selectivo al Consumo (ISC)

Es un impuesto indirecto que grava la importación de tabacos, cigarrillos, esencias y similares, bebidas, productos de alto contenido calórico, combustibles y otros bienes, así como la primera venta a cualquier título los bienes mencionados, cuando sean de producción nacional.

La importancia del Sistema Tributario Nacional para el país

El Estado tiene la necesidad de velar por el bienestar de la población cubriendo las necesidades del colectivo sean estas referentes al área de la salud, la educación, seguridad, obras públicas u otros. Para cubrir esa necesidad, requiere de recursos económicos. El Estado obtiene estos recursos de los ingresos públicos y una forma de Ingreso Público es el Derivado o Tributario, que lo conforman los impuestos, las tasas y contribuciones.

Por otra parte, el Estado, además de lo mencionado en el párrafo anterior, busca la concienciación de los ciudadanos al promover la formalización y el cumplimiento voluntario de las obligaciones fiscales para combatir la ilegalidad y la evasión fiscal que obstaculizan el desarrollo del país.

Es de suma importancia que la legislación se adapte a la realidad del país, que se tenga en cuenta la situación actual y las necesidades de la ciudadanía para establecer impuestos justos y necesarios.

Nuestro papel como ciudadanos en el escenario fiscal

Es nuestra responsabilidad como ciudadanos el respetar y cumplir las leyes fiscales para promover el desarrollo del país. En ese contexto, la Subsecretaría de Estado de Tributación ha tomado medidas a través de la implementación de políticas públicas que mitiguen la evasión fiscal, sin embargo, la desconfianza de la ciudadanía sobre la administración de los recursos y el desconocimiento de la legislación tributaria aplicable actúan como detonante de la evasión de impuestos.

El Estado debe seguir trabajando en la transparencia del manejo de los recursos públicos, en informar y presentar con claridad la distribución de la recaudación, y propiciar un escenario fiscal equitativo que incentive la formalización de las actividades económicas y el cumplimiento de las normativas fiscales.