Es el día más anticipado del año para muchos. Hoy el pueblo americano elige a su líder y presidente para los próximos cuatro años.

Por un lado, tenemos al ex vicepresidente de la administración de Barak Obama, Joe Biden, quien es el candidato presidencial por parte del Partido Demócrata y ya tiene un largo historial en el gobierno, con más de cuatro décadas como servidor público. En su tercer intento a la presidencia se enfrenta al presidente actual, Donald J. Trump, del Partido Republicano.

Vivimos en tiempos particulares: nos encontramos rodeados de información a la que tenemos acceso en todo momento. Esto, más el hecho de que son tiempos de alta incertidumbre – con la pandemia y un escenario económico inestable –, el mundo está al tanto del resultado de lo que muchos llaman “las elecciones más importantes de la historia”, aparentemente no solamente para Estados Unidos, sino para gran parte del mundo libre.

Ya más de 90 millones de ciudadanos se dirigieron a las urnas para ejercer su derecho constitucional al voto, pero aún queda mucho por delante y varios expertos en el área creen que no se sabrán los resultados de las votaciones con certeza hasta dentro de unos días. Esto genera un escenario altamente volátil para las inversiones y la moneda americana.

¿Qué ofrece cada bando?

Joe Biden y el presidente Trump son tan opuestos en sus políticas públicas y fiscales como uno podría esperar por parte de un candidato liberal y uno más conservador.

Mientras que el presidente Trump enfocó su campaña en las mismas promesas que hizo casi cuatro años atrás – de más proteccionismo a las industrias, menos regulaciones y menos impuestos –, Joe Biden hizo todo lo contrario y estableció en repetidas ocasiones su intención de levantar los impuestos y aumentar las regulaciones al sector privado.

Estas declaraciones repercuten en el mercado de acciones y los inversores se preparan para los días y meses del futuro cercano, que podrían significar cuatro años más de Donald Trump al mando o un traspaso de gobierno a un partido político diferente.

Si bien es cierto que el demócrata Joe Biden viene mostrando números favorables en las encuestas desde el inicio de la carrera presidencial, nada es certero y hoy nos encontramos frente a tres escenarios posibles. Cada uno de ellos conlleva ganadores y perdedores en el mercado:

- Biden a la Casa Blanca.

Si vamos a guiarnos por lo que dicen las encuestas, entonces Biden podría conseguir los 270 votos requeridos para ganar el Colegio Electoral, lo que le podría como el líder del país más poderoso del mundo occidental.

En ese caso, sería justo estar preparados para una venta masiva de acciones y una caída en el mercado, en especial en el sector de la tecnología – que viene presentando las mayores ganancias en la pandemia, en vista a la expectativa de mayores impuestos y regulaciones –.

Otro sector que se vería muy afectado en caso de una victoria “azul” en las elecciones sería el de energía y petróleo, visto y considerando que en varias ocasiones Joe Biden afirmó sus intenciones de migrar el país hacia la energía renovable. Este sector, a su vez, podría presentar ganancias significativas de la mano del Partido Demócrata.

Así también, las regulaciones y los impuestos más altos podrían traer consigo tasas de interés más altas, lo que podría atentar contra el crecimiento de una economía que viene sufrida a causa del COVID-19.

- Cuatro años más de Donald Trump.

Es un escenario que no se espera, pero sigue siendo posible – ya que hay estados como Arizona, Florida, Pensilvania y Wisconsin, que aún podrían ir para uno o para otro candidato –, Trump tendría cuatro años más bajo su cinturón y el poder de seguir con una política de bajas regulaciones y menos impuestos.

Este escenario trae consigo un aumento significativo de la volatilidad, ya que también cuatro años más de la “inestabilidad” de Trump a un nivel personal podrían significar cuatro años más de disrupción al orden mundial, guerras de comercio con China y Rusia, y posiblemente un incremento en las tensiones internacionales.

Aun así, son esas políticas las que le permitieron generar un mejoro en la tasa de desempleo pre-COVID y la restauración de ciertas industrias que EEUU daba por perdidas, como la automotriz y la del acero. Así también, la industria de la energía tendría un respiro, al igual que la tecnología, que se ven altamente beneficiadas por un mercado con mínimas regulaciones.

- Resultado impugnado o “empate” técnico.

La mayoría de las veces existe una tercera opción y, en este caso, esa es la de un resultado no conclusivo o impugnado.

No sería la primera vez, ya que existe el precedente de las elecciones del 2000. En ese entonces hubo una larga batalla legal frente a la Corte Suprema de Justicia, que finalmente declaró a George W. Brush como ganador del voto electoral – a pesar de haber perdido el voto popular –: con 271 votos electorales fue declarado ganador en diciembre, casi un mes después.

En esa ocasión, el S&P 500 sufrió una caída del 9%. Dadas las circunstancias actuales, podría generarse un efecto mucho peor, en caso de que ese sea el resultado del día de las elecciones y, obviamente, es el resultado menos deseado.

El mercado bursátil bajo los presidentes – La mirada al largo plazo.

Durante su campaña política, el presidente Donald Trump se aseguró de repetir y declarar en varias ocasiones que bajo su mandato y en tan solo cuatro años se logró “la mejor economía del mundo” y “el mercado bursátil más fuerte de la historia”.

Si bien muchos mandatarios normalmente son el objeto de culpa en muchas ocasiones, también los mismos se toman la libertad de atribuir como sus logros ciertas cosas que no necesariamente son así.

La realidad es que los impactos de un presidente en la economía y el mercado pueden llegar a ser marginales e indirectos.

Las leyes y los impuestos pasan por el Congreso y, dentro de todo, los legisladores terminan siendo los principales responsables de la regulación de la economía.

Si bien es cierto que es el presidente el encargado de incentivar y lograr cumplir con los intereses y las promesas hechas, no siempre es el principal responsable de todo lo que se lleva a cabo en su administración: son los ministros que elije los que toman las decisiones de sus departamentos.

Así también, el presidente es el encargado de elegir al titular de la Reserva Federal – el banco central americano – y es allí donde se llevan a cabo las decisiones de política monetaria que afectan directamente a la inflación y la tasa de interés.

Probablemente es el sueño de todo mandatario liderar un país durante una expansión económica y evitar las recesiones a toda costa. Sin embargo, muchas veces existen factores externos que podrían ponerse en el camino de las metas.

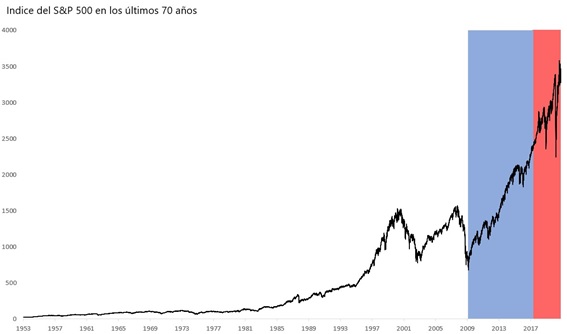

El caso de Donald Trump no es diferente. Si bien existe verdad en que su gobierno tuvo que ver con la continuidad de la expansión económica más larga que se vivió en la historia de los EEUU, no fue su administración la que la empezó, sino la de Barak Obama y de la mano de la Reserva Federal, con la intención de sacar adelante a una economía que se vio altamente afectada por la recesión del 2008, año en el que Obama asumió la presidencia, como se puede observar en el gráfico de abajo.

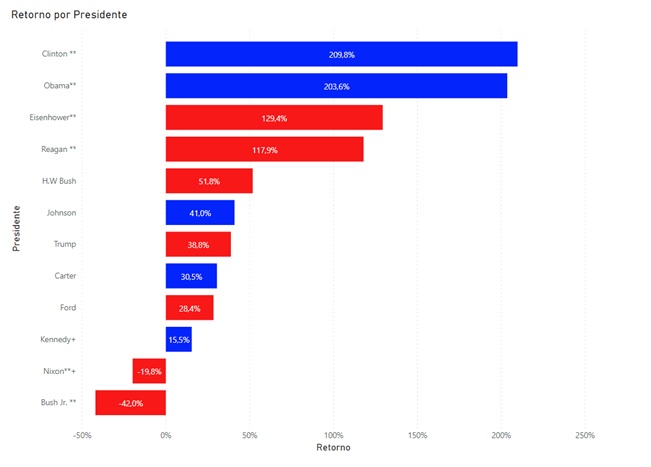

Al analizar el índice S&P 500 como métrica para medir el mercado en general en los últimos 57 años, desde la presidencia de Eisenhower, se puede ver que realmente no existe una “preferencia” por parte del mercado en cuanto a partidos políticos. Es decir, se puede concluir que, durante estos años, los mercados no suben ni bajan exclusivamente a causa de la presencia de un demócrata o un republicano en la Casa Blanca como presidente.

Si analizamos el gráfico de abajo, fue bajo el periodo de Bill Clinton en el que se vio un mayor retorno por parte del S&P 500. Esto significa que si un inversor invirtió USD 1 al principio del mandato de Clinton en enero de 1993, al final de sus ocho años de mandato tendría que haber retirado 209% por encima del valor de su dólar.

Bajo el mismo escenario, si alguien hubiese hecho lo mismo el primer día del mandato de Donald Trump, su dólar le habría rendido un 39% hasta el pasado viernes 30 de octubre.

+ Mandato no concluido

** doble periodo presidencial de 8 años

Fuente: Elaboración propia

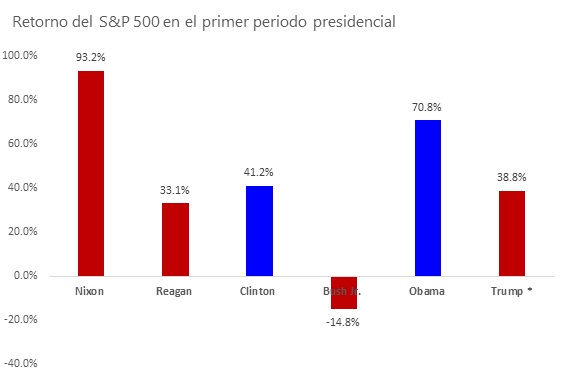

Si bien comparar a Clinton con Trump no es justo, ya que el primero se vio en la oficina oval por ocho años, los resultados del primer término siguen favoreciendo al presidente demócrata. Si fuésemos a medir la eficiencia de una presidencia en base a la actuación del mercado, el presidente Trump, a la fecha de octubre, no tendría números que apoyen su administración.

* Trump se encuentra actualmente en carrera presidencial y aún no fueron determinados los resultados de las elecciones. Cálculos para este presidente fueron hechos con datos hasta la fecha de octubre 2020.

Fuente: Elaboración propia.

La conclusión es que el mercado no tiene preferencia. Responde a las políticas fiscales y monetarias aplicadas y se ajusta a las expectativas al largo plazo, así como a los factores exógenos que se podrían presentar – ya sea una pandemia, una recesión o un ataque imprevisto –.

Bajo Donald Trump existieron buenas noticias y grandes resultados. Una victoria de su parte podría indicar una continuación de la expansión económica, con un precio alto de volatilidad que podría generar buenos retornos.

La victoria de Biden podría causar un tumulto momentáneo en los precios de las acciones, pero a la larga dependería de las acciones y políticas aplicadas por su administración y el Congreso, para determinar la respuesta del mercado a las mismas.

Por el momento, es cuestión de estar atentos a los resultados y lo que signifique. La realidad es que lo que ocurre en Estados Unidos impacta al mundo.