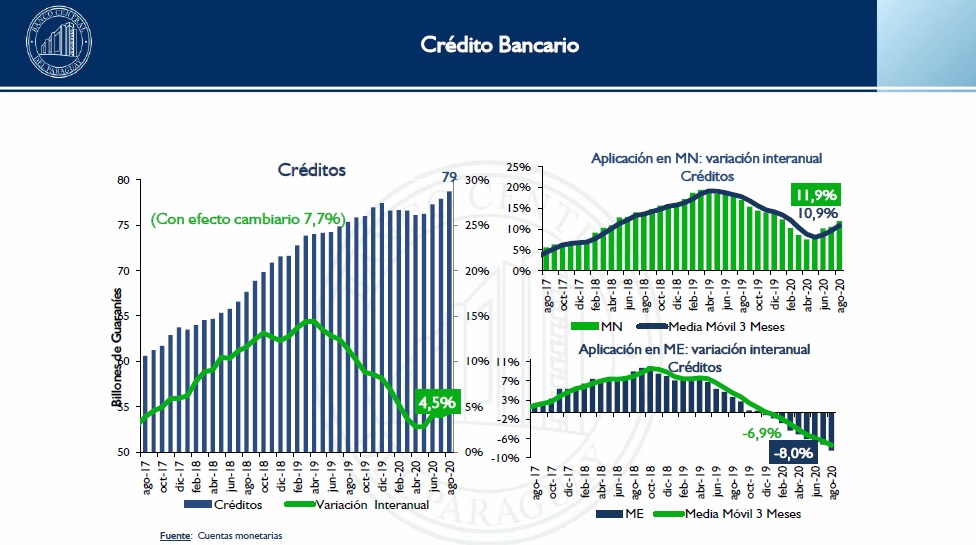

Los créditos otorgados en el sistema financiero paraguayo muestran un comportamiento opuesto según la moneda en que se denominan: mientras los desembolsos en guaraníes siguen revirtiendo la marcada desaceleración que experimentaron hasta el mes más duro de la cuarentena por COVID-19, los que se encuentran en dólares profundizan la caída que se había iniciado en enero pasado.

Los préstamos en moneda norteamericana reportaron así una disminución de -8% en agosto del 2020, respecto al mismo mes del 2019, un resultado que se tornó cada vez más negativo con el avance del corriente año, según el último informe de Indicadores Financieros del Banco Central del Paraguay (BCP). La tendencia había arrancado en el cierre del año pasado, cuando estos créditos crecieron pero en niveles levemente superiores a 0%.

Los préstamos en moneda local, por su parte, lograron una expansión interanual de 11,9% en el octavo mes del 2020, índice que sigue repuntando luego del nivel más bajo al que llegó en abril pasado – mes de las restricciones más estrictas dictadas por el Gobierno para frenar el avance del nuevo coronavirus –, agrega el reporte de la banca matriz.

Esto lleva a que los créditos totales registren una variación interanual de 4,5% en agosto del 2020, sin efecto cambiario, mientras que al agregar el efecto de los vaivenes de la cotización del dólar esta asciende a 7,7%.

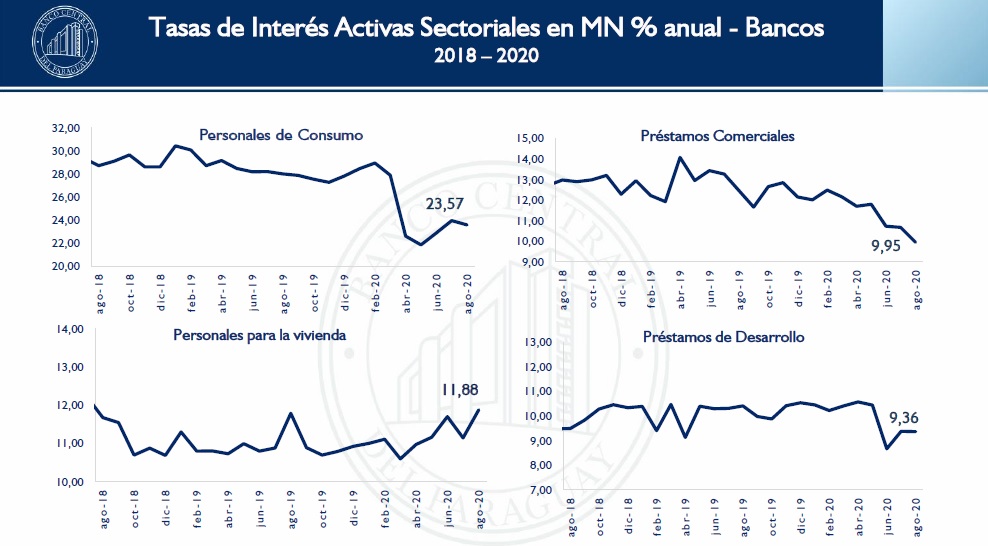

Entre las causas de esta menor preferencia por el financiamiento en dólares que están demostrando los clientes, se encuentra el abaratamiento de los préstamos en guaraníes y el consecuente mayor atractivo que obtiene este producto a la hora de adquirir deudas, en coincidencia con la intensa reducción que el BCP aplicó a su tasa de interés de referencia ya desde el año pasado y, en mayor medida, desde el estallido de la pandemia.

La tasa de política monetaria – también conocida como tasa overnight o de un día – se encuentra actualmente en 0,75%, muy por debajo del 4% en que había arrancado el 2020, que a su vez retrocedió desde el nivel de 5,25% en que cerró en el 2018. Estos recortes se efectuaron con la intención de dinamizar el mercado a través del abaratamiento del crédito, para enfrentar los efectos de la sequía y otros factores adversos, a los que luego se sumó la emergencia sanitaria.

Las tasas de interés de préstamos en guaraníes se ubicaron en un promedio de 13,3% en el sistema bancario, en agosto del 2020, con una disminución de 2,07 puntos porcentuales desde el octavo mes del 2019. En el caso de los créditos en dólares, el promedio de tasas fue de 7,7%, también en baja respecto a un año atrás pero con una intensidad mucho menor: la diferencia es de solo 0,47 puntos.

A este elemento se suma la intensa apreciación que viene experimentando el dólar en el mercado local. Este lunes, la divisa sobrepasó nuevamente los G. 7.000 en el mercado mayorista, pues el BCP calculó un promedio de G. 7.005 en este sector; hasta setiembre, la pérdida de valor del guaraní fue de 8,3%, respecto al cierre del 2019, con una cotización promedio de G. 6.990.

“Los agentes, según los comentarios que nos habían dado algunos bancos, están optando por tomar créditos en guaraníes en lugar de créditos en moneda extranjera, aun si sus ingresos están expresados en otras monedas”, explicó Bernardo Rojas, director de Estadísticas Macroeconómicas del BCP, en la conferencia de prensa brindada este lunes.

Situación de clientes. En cuanto a los principales tomadores de créditos en dólares, Miguel Mora, economista jefe del BCP, explicó que estos no se encuentran en condiciones propicias para demandar más financiamiento.

En el caso del comercio mayorista, mencionó el impacto que genera la merma de las importaciones, que hasta agosto pasado fue de -18%; a lo que se suma la reducción de los precios implícitos de los productos importados – como de los combustibles – y el consecuente menor costo de importación.

Rojas agregó que debido a la sequía, una parte importante de los pedidos de financiamiento provenientes del sector agrícola se postergó, motivo por el cual los bancos no están realizando nuevos desembolsos. Por otro lado, los mejores precios internacionales de la soja incentivan a los productores a financiarse por la vía de los contratos a futuro.

“Ese buen precio les permitió pagar los créditos que tenían hasta el momento, sin todavía renovar. Pero (los bancos) esperan que se estaría renovando eso en los próximos meses, quizá en los datos de setiembre empecemos a ver una mejoría en los créditos en moneda extranjera, por ese motivo”, añadió.

“Hay un financiamiento bancario para esta actividad, pero esto (los mejores precios de commodities) le posibilita al productor realizar el financiamiento fuera del sector bancario, eso es importante para explicar la dinámica que estamos viendo”, recalcó por su parte Miguel Mora.

Finalmente, desde el BCP aseguran que existe una conciencia mayor respecto a la conveniencia de endeudarse en dólares únicamente si los ingresos vienen en esta moneda, principalmente en los actuales últimos tiempos de fortalecimiento de la divisa estadounidense.