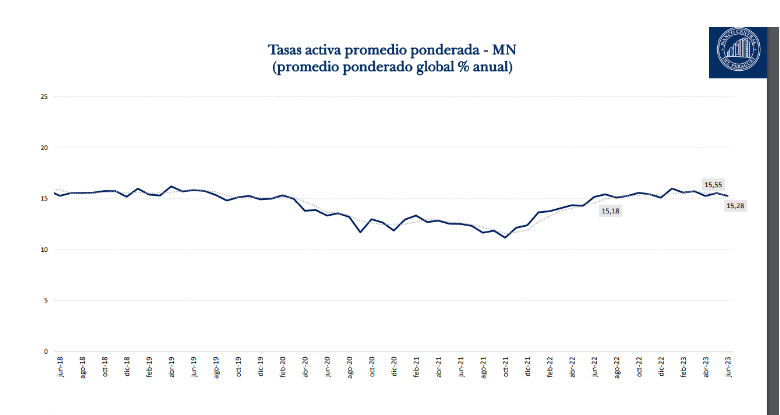

El informe de indicadores financieros del Banco Central del Paraguay (BCP) reportó que las tasas para los préstamos y los depósitos presentaron nuevamente tendencias a la baja en el mes de junio.

Teniendo en cuenta el desempeño de las tasas activas desde el primer mes del año, se observa que en enero se ubicaban en 16,22%, en febrero 15,60%, ya en marzo marzo 15,74% .

Durante el mes de abril 15,27% y en mayo 15,55%, mientras que en junio alcanza 15,28%, esto, a pesar de que la referencia sigue siendo estable en 8,50%.

De esta manera, los instrumentos crediticios quedaron de la siguiente manera: los préstamos de consumo presentan una tasa de 22,73%, los comerciales 13,02%, mientras que para la vivienda 10,87%, en promedio.

Tasas pasiva

Por su lado, la tasa pasiva que contempla el promedio de todos los segmentos para el ahorro presenta una reducción de 0,22% y se ubica en 5,04%.

En cuantos los segmentos para el ahorro, el promedio que el sistema bancario paga a los ahorristas en CDA es de 8,90% que cae desde un 9,34%, la tasa actual se ubica prácticamente en el mismo umbral que hace un año atrás, mientras que los depósitos a plazo se ubican en 6,13%.

Pero si se tiene en cuenta el rendimiento anual de un CDA, el informe especifica que a un plazo de 180 días presenta una tasa de 6,2%, a 365 una tasa de 7,49% y 8,96% a un plazo mayor a un año.

Sin embargo, la cartera de depósitos en bancos sigue manteniendo por segundo mes consecutivo un crecimiento superior al 10%, y alcanzan hasta junio un valor de G.137,8 billones.

Sobre esto, Pablo Alonso, director de estadísticas macroeconómicas del BCP, explicó que el buen dinamismo que registra el sistema en cuanto a captación de depósitos se debe a que para los ahorristas, las tasas y los rendimientos siguen siendo atractivos.

“Yo creo que el desempeño de los depósitos es bastante bueno, tanto en moneda nacional y en moneda extranjera, porque sigue aumentando y con respecto a las tasas siguen siendo atractivas a pesar de que en el margen haya reducción un poco hacia la baja”, resaltó.

Recientemente, en una entrevista con Marketdata, Mauro Corvalan, gerente de banca privada del Banco Solar, afirmó que ante un buen dinamismo de los depósitos, generan que los bancos registren una abundancia en cuanto a la liquidez, en línea con una inflación que muestra señales de una normalización. A raíz de esto, los bancos retroceden en cuanto a los intereses de la tasa pasiva.

Moneda extranjera

Con relación a las tasas de interés en moneda extranjera, Alonso indicó que las leves reducciones que hubo en el mes pueden estar relacionadas a la expectativas de los agentes económicos y la determinación de los riesgos hacia adelante, no obstante los resultados del mes de junio, aún no tienen en cuenta el último ajuste que realizó la FED en su política monetaria, lo que podría generar que en el siguiente mes un nivel superior en cuanto a intereses.

En efecto, la tasa activa en dólares cayó desde un 8,03% a 7,96% en el promedio total, pero en cuanto a los demás segmentos crediticios se observa que los préstamos de consumo también cayeron desde 9,30% a 9,09%, de la misma manera para los préstamos comerciales que desciende de 8,25% a 7,93%.

En cuanto a los demás segmentos para el ahorro, los CDA en dólares cayeron a 5,35% desde 5,58%, de igual manera los depósitos a plazo de 3,03% a 2,99%.

Morosidad

Sobre la morosidad bancaria, Pablo Alonso señaló que en el mes de junio, los préstamos vencidos en moneda local se han reducido, no así a los que están en dólares que se han expandido y que estarían explicando el nivel actual de 3,66% en total.

Por otra parte, al ser consultado sobre el impacto que tiene la deuda del estado con empresas constructoras, aseguró que no se ve reflejado en la morosidad correspondiente a este sector, de hecho, se encuentran en niveles bajos, según el especialista.

Asimismo, sostuvo que tras el anuncio del nuevo gobierno en cumplir con esas deudas, se ve incluso un menor nivel de mora para este rubro, de todas maneras no considera una situación que se encuentra afectado de manera fuerte en el sistema.

Solvencia

El aspecto que llamativamente sigue desciendo es el nivel de solvencia de los bancos que si bien lo hace de manera lenta, se mantiene en una tendencia negativa.

En junio del año pasado, el índice de solvencia era de 19,84%, en febrero de este año se ubicó en 19% y en junio de este año en 18,56%, a lo que Pablo Alonso confirmó la tendencia bajista, pero descartó que sea un problema para el sistema, ya que el indicador actual aunque se mantenía descendiendo aún se encuentra muy por encima del nivel mínimo que es del 12%.