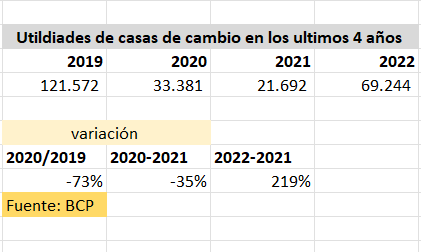

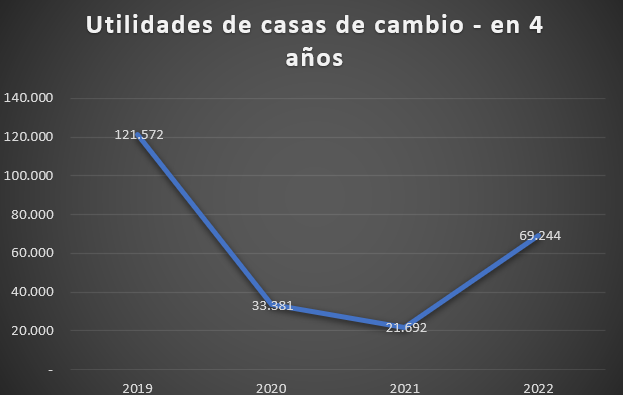

Según datos del boletín estadístico del Banco Central del Paraguay (BCP), hasta el mes de noviembre, las utilidades a distribuir de las casas de cambio alcanzaron un total de G. 69,2 mil millones (USD 9,4 millones), reflejando un crecimiento de 219% con relación a lo observado en el mismo periodo del año pasado, cuando las ganancias acumuladas fueron de G. 21,6 mil millones, marcando una diferencia nominal de G.47,5 mil millones.

El año 2022 fue el primer año luego de la pandemia en el que la economía se encuentra libre de restricciones y, con ello, el sector registró un considerable mayor movimiento de liquidez proveniente del comercio y del turismo, que sería un pieza indispensable para el rubro, según el presidente de la Asociación de Casas de Cambio (ACC), Emil Mendoza.

“Este año tuvimos mucha más actividad desde el turismo y nosotros nos debemos a ello, son nuestros principales clientes”, expresó.

“En general las casas de cambio están mejor que el año pasado, la perspectiva para el 2023 es que esto vaya mejorando, o sea que el mercado financiero cambie y vaya con una recuperación tomando otra vez los movimientos que teníamos en el año 2018 y 2019”, sostuvo Mendoza.

Es importante mencionar que, en los años 2020 y 2021, las ganancias de las casas de cambio sufrieron caídas interanuales de 73% y 35% a consecuencia de la pandemia. Si bien las utilidades del 2022 reflejan una variación del 219%, aún se encuentra lejos del resultado pre-pandémico.

Las utilidades del sector, al cierre del año 2019, fueron de G. 121,5 mil millones (USD 17 millones), lo que muestra que el sector aún se encuentra por debajo de este resultado en un porcentaje de 43%.

Flexibilización de medidas

Mendoza explicó que el rubro de las casas de cambio, tras la pandemia, también recibió un impacto desde el lado de la regulación por parte de la Secretaría de Prevención de Lavado de Dinero y Bienes (Seprelad), que limitó el volumen de operaciones de cambio por persona, lo cual repercutió en las utilidades de las entidades.

Recordó que, antes de la pandemia, una persona física podía cambiar hasta USD 100.000, sin embargo, con la aplicación de la resolución 248 de la Seprelad, cada persona podía cambiar hasta USD 14.000.

Sin embargo, desde este año, se resolvió ampliar este tope hasta USD 17.000, lo que brindó un marco más favorable para el sector.

Por otro lado, el presidente de la ACC explicó que, tras esta disposición, las casas de cambio decidieron achicar el portafolio y la envergadura de las empresas, y apostar al segmento corporativo, debido a la limitante de operaciones que se estableció con personas físicas. Dicha decisión permitió acortar costos para mantener resultados positivos.

En este sentido, explicó que para el sector resultó más favorable emplear esta modalidad, ya que con dichas empresas se pueden realizar transacciones de montos mayores, generando un caudal de liquidez más elevado sin la necesidad de realizar múltiples operaciones y tener que habilitar varias cajas.

Por otro lado, mencionó que todas las casas de cambio que se encuentran dentro de la asociación ya reciben todo tipo de billetes de dólares, tras la aprobación del BCP para poder remesar al exterior.

Efectos de la suba del dólar

Además de todo esto, es importante mencionar que la cotización del dólar en los últimos meses del 2022 se mantuvo con una tendencia alcista tanto para la compra como para la venta. Esto dio espacio a las casas de cambio para que ampliaran el spread entre la cotización de compra y de venta en sus pizarras para el público.

Según registros del BCP, el umbral más bajo de la cotización en diciembre, para las operaciones de compra de divisas desde las casas de cambio, fue de G. 6.974 y el más elevado alcanzó G. 7.125, dando como resultado un promedio G. 7.116. Para las operaciones de venta, este promedio estuvo en G. 7.245, lo que marca una diferencia de G. 129 respecto al promedio de cotización a la compra

Un año atrás, la cotización promedio de compra y venta desde las casas de cambio fue de G. 6.754 y G. 6.824. Aquí la diferencia es de G. 70, con lo cual el spread aumentó 84,2% en el lapso de un año.