Suponga que quiere comprar o vender un bono, pero no tiene una noción de su valor. O suponga que usted tiene una empresa, y se pregunta ¿a qué tasa puedo obtener dinero, si emito en la Bolsa de Asunción? Finalmente, suponga que le interesa averiguar cuál es la diferencia en los retornos de instrumentos con calificaciones diferentes. Una curva de tasas es capaz de responder todas estas preguntas y muchas otras.

¿Qué es? La curva de tasas exhibe la relación que existe entre los rendimientos de títulos de renta fija y el plazo restante para el vencimiento. Se toman a las últimas negociaciones de los instrumentos, distinguiendo por calidad crediticia y por moneda, y se traza una curva.

Lo que esta curva representa es una especie de promedio de cuál es el rendimiento que se otorga en el mercado por los títulos a diferentes plazos.

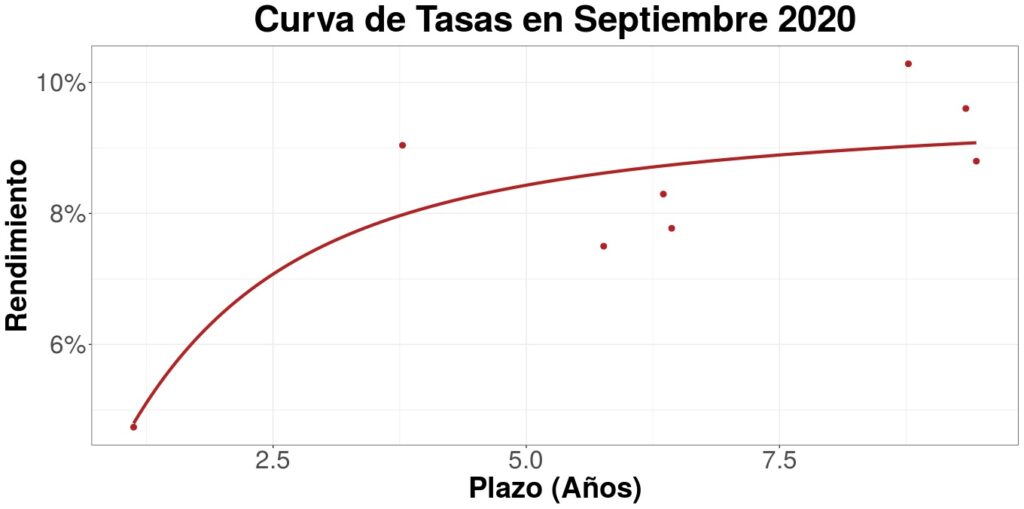

A continuación, veamos un ejemplo con datos de bonos paraguayos. Tomemos a todos los títulos con calificación de riesgo AAA en guaraníes, y exijamos que las fechas de calificación y de la última transacción registrada no sean muy antiguas. Cada punto en el gráfico inferior representa la última transacción de un bono: cuanto más a la derecha se ubica, más tiempo falta para que el bono venza y cuanto más arriba está, mayor rendimiento otorgó esa operación.

Detengámonos por un momento a responder las preguntas al inicio de este artículo. Recordemos que el precio de un bono está enteramente en función a su tasa. A mayor tasa, menor es el precio, y viceversa.

Nuestra curva refleja que un bono AAA a un plazo de 5 años debería rendir 8,4% al año, aproximadamente. Por tanto, si usted tiene una oferta de un bono con esas características pero que le ofrece solo un rendimiento de 6%, entonces el precio que le están proponiendo está muy por encima del mercado.

Por otro lado, si posee una empresa que cuenta con esa calificación de riesgo, entonces esa curva le sirve como referencia del rendimiento que debería ofrecer a sus inversores. Siguiendo con el ejemplo, si tiene planes de emitir bonos a 5 años pero planea ofrecer tasas del solo 5%, entonces probablemente tendrá dificultades encontrando personas que demanden sus papeles bajo esas condiciones.

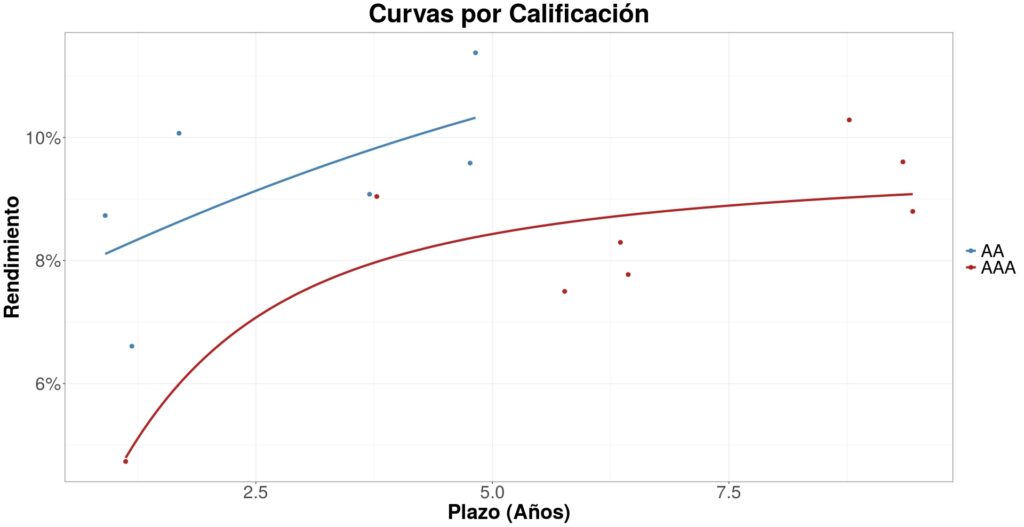

Premios por riesgo. Estas curvas también sirven para evaluar cuánto rendimiento adicional pagan los títulos con calificaciones crediticias inferiores.

A continuación, ajustamos la curva para bonos con calificación “AA”, utilizando los mismos filtros usados para construir la curva anterior. Como es de esperarse, la curva está trasladada hacia arriba, lo que significa que para todo plazo los bonos AA rinden más que los que tienen calificación AAA. Asimismo, gráficamente se puede ver que los rendimientos del primero brindan un retorno adicional del 2%, en promedio.

Nota sobre la estimación. Uno de los modelos más populares para ajustar estas curvas es el de Nelson Siegel. Es un modelo muy versátil y sencillo, que ganó popularidad por su capacidad de predecir rendimientos en plazos distintos a los usados para construir la curva. El modelo cuenta con un total de 4 parámetros, y son generalmente estimados minimizando las diferencias elevadas al cuadrado de lo sugerido por el modelo y los datos reales.