ANÁLISIS

Las micro, pequeñas y medianas empresas (Mipymes) figuran entre los sectores más golpeados por la pandemia de COVID-19 debido a una combinación de factores tales como la menor capacidad de resistencia económica ante los periodos de cese de actividades y una mayor exposición a la interacción social típica de la naturaleza de varios de sus integrantes.

Por este motivo, se ha desplegado una serie de medidas de auxilio financiero destinadas al sector Mipymes, desde que estalló la emergencia sanitaria en nuestro país. Este apoyo no fue suficiente, en varios casos, pero una importante proporción de los emprendedores mantiene el optimismo y confía en que se podrá salir adelante.

El perjuicio de la pandemia se siente en el 88,6% de los hogares cuyos ingresos provienen de la actividad de las Mipymes, según una encuesta realizada por la Fundación Paraguaya en todas las oficinas de microfinanzas.

Sin embargo, el 53,1% de las personas que manifestaron haber sido afectadas por esta situación se mantienen positivas y creen que podrán superar las dificultades.

Por su parte, en un 11,2% se sintieron “prácticamente fundidos” y cerraron sus negocios. Alrededor del 20% reportó que el COVID-19 le afectó “poco” en su nivel de producción; poco menos del 10% dijo que no le afectó y similar proporción reconoció que le afectó “bastante” y no sabe si podrá recuperarse.

En el difícil escenario de pandemia y a pesar de la alta cantidad de microempresas que vieron reducidos sus ingresos, la mayoría de las familias que componen este sector (62,9%) no inició una nueva manera de generar recursos en este periodo. El 11,6% lo hizo nuevamente a través de una microempresa, el 10,6% accedió a un nuevo empleo, el 13,6% buscó otras opciones y una menor proporción empezó a dedicarse al servicio de delivery.

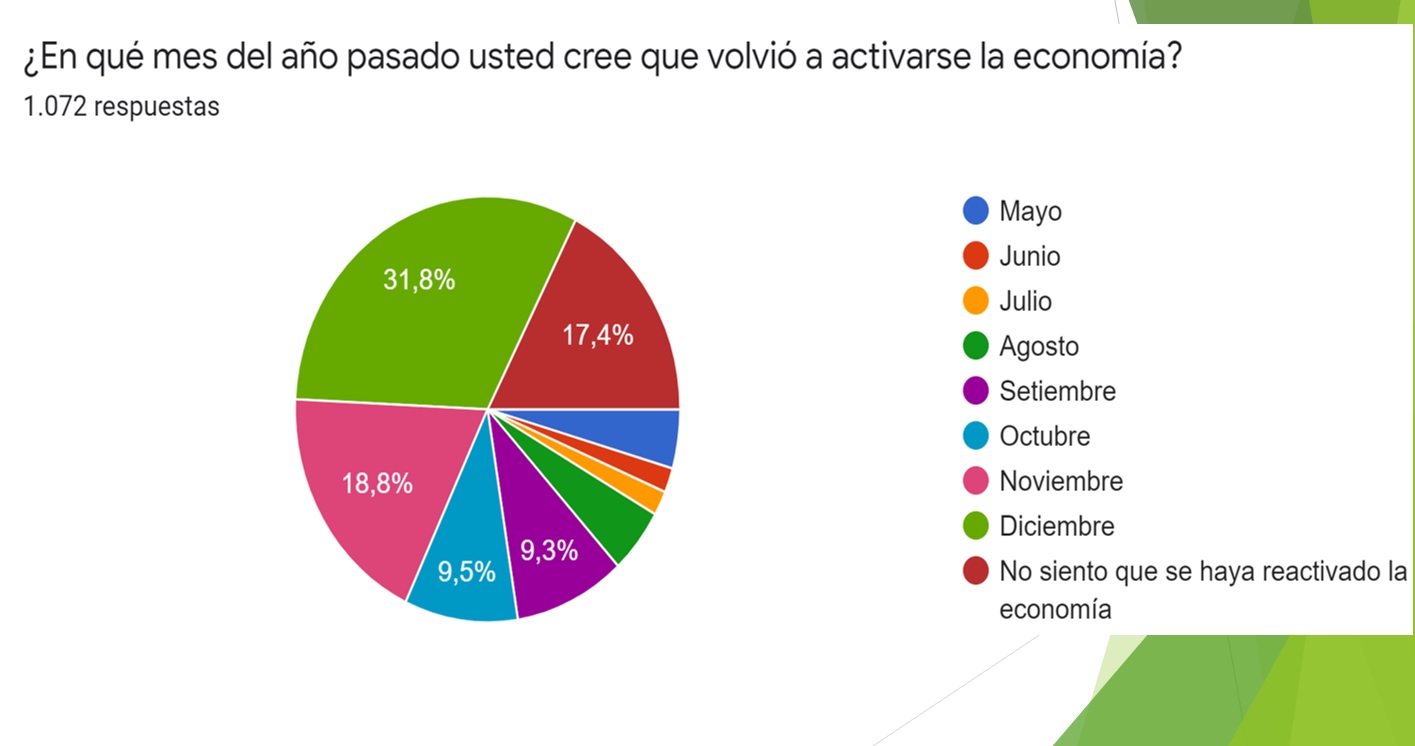

En cuanto al avance de la coyuntura, el 60% de los consultados por la Fundación Paraguaya considera que la economía volvió a activarse en el transcurso del último trimestre del año pasado, mientras que el 9,3% observó esta situación en setiembre y el 17,4% percibe que la actividad todavía no se ha reanudado.

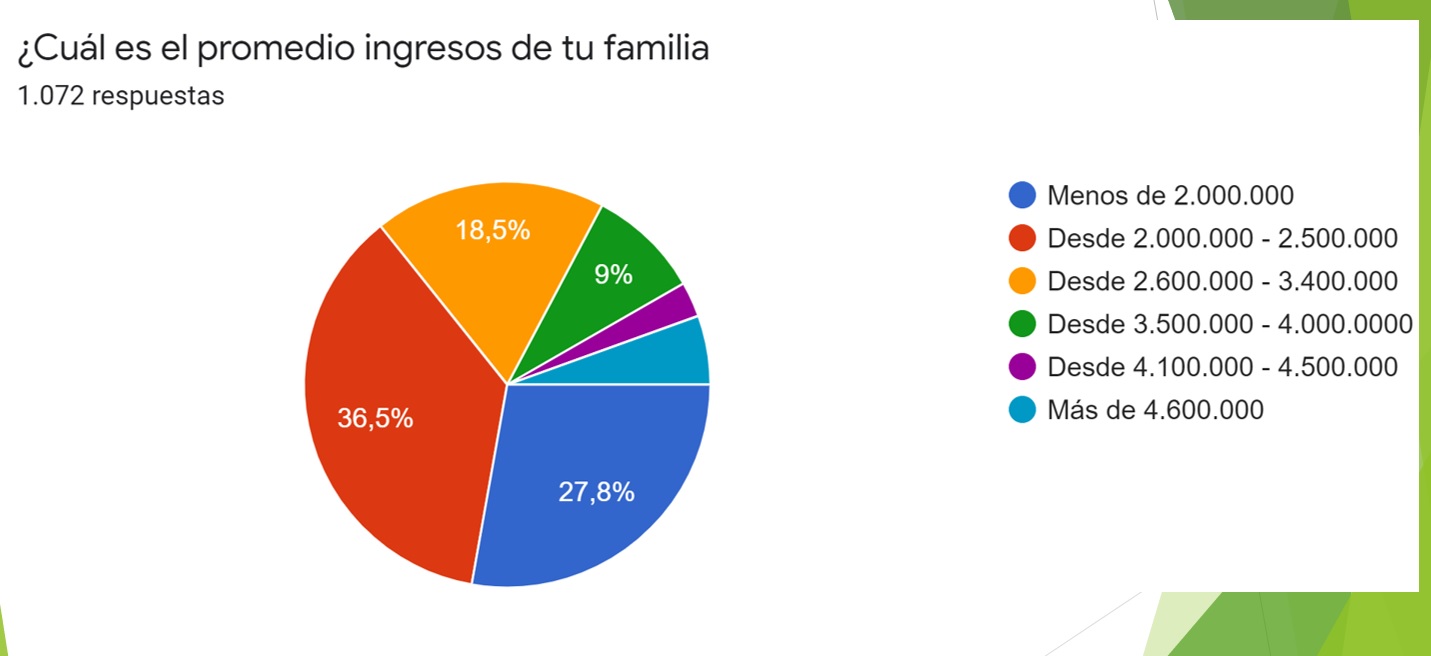

Más del 80% de las personas que trabajan en el área de Mipymes, consultadas para esta encuesta, tiene ingresos mensuales menores a G. 3,4 millones

Delicada situación financiera

En el arranque del que todavía se espera que sea el año de la recuperación económica – tras la caída de 0,6% que sufrió el producto interno bruto (PIB) en el 2020 como consecuencia de la emergencia sanitaria –, el 67% de las Mipymes todavía reporta una facturación mensual menor a la que registraban en el primer trimestre del año pasado.

Estos resultados corresponden a la encuesta que realizó la Asociación de Emprendedores del Paraguay (Asepy), en conjunto con la consultora Nauta. El 16% de los consultados respondió que su facturación se encuentra igual y solo el 17% mencionó una mejoría.

A pesar de este amplio deterioro en las condiciones de trabajo, la mitad de las firmas incluidas en el estudio informó que no accedió a un crédito; el 33% logró hacerlo, pero a título personal; y el 15% obtuvo un préstamo a nombre de la empresa.

Entre las Mipymes que pudieron acceder a un crédito, el 65% obtuvo el monto que solicitó, pero para el 71% este monto recibido no fue suficiente para la finalidad que tenía. El 44% respondió que “definitivamente” necesitará una refinanciación; el 33%, que probablemente lo hará y solo el 22%, que ya no es necesario.

A su vez, en el 39% de los casos en que se accedió a un crédito no hubo periodo de gracia, dentro del sector Mipymes. Por su parte el 25% de ellas recibió un periodo de gracia de un año con su préstamo; al 24% se otorgaron seis meses de flexibilidad; al 9%, tres meses; y al 2%, nueve meses.

Mientras tanto, surge el preocupante dato de que al 63% de estas firmas ya se les acabó el periodo de gracia, al 32% se le agotará dentro de tres meses, al 5% le quedan seis meses y apenas al 1% se le vencerá dentro de más de seis meses.

Solo en el 41% de los casos pueden hoy pagar la cuota del préstamo, al tiempo que el 21% aún está pagando cuotas.

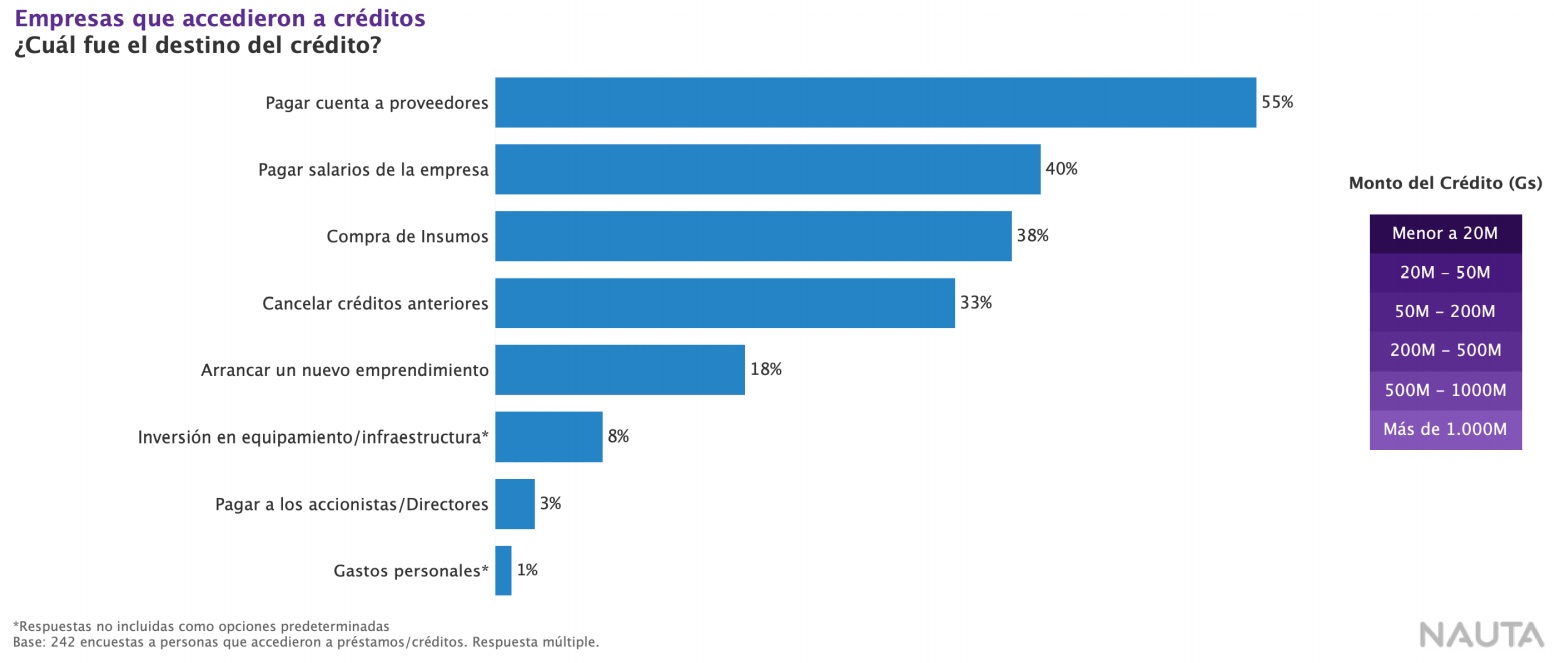

El cumplimiento de las obligaciones más apremiantes figura como el principal destino de los fondos que obtuvieron las Mipymes a través de los préstamos. La inversión en infraestructura y equipamientos, el pago a accionistas y directores, y los gastos personales aparecen en último lugar.

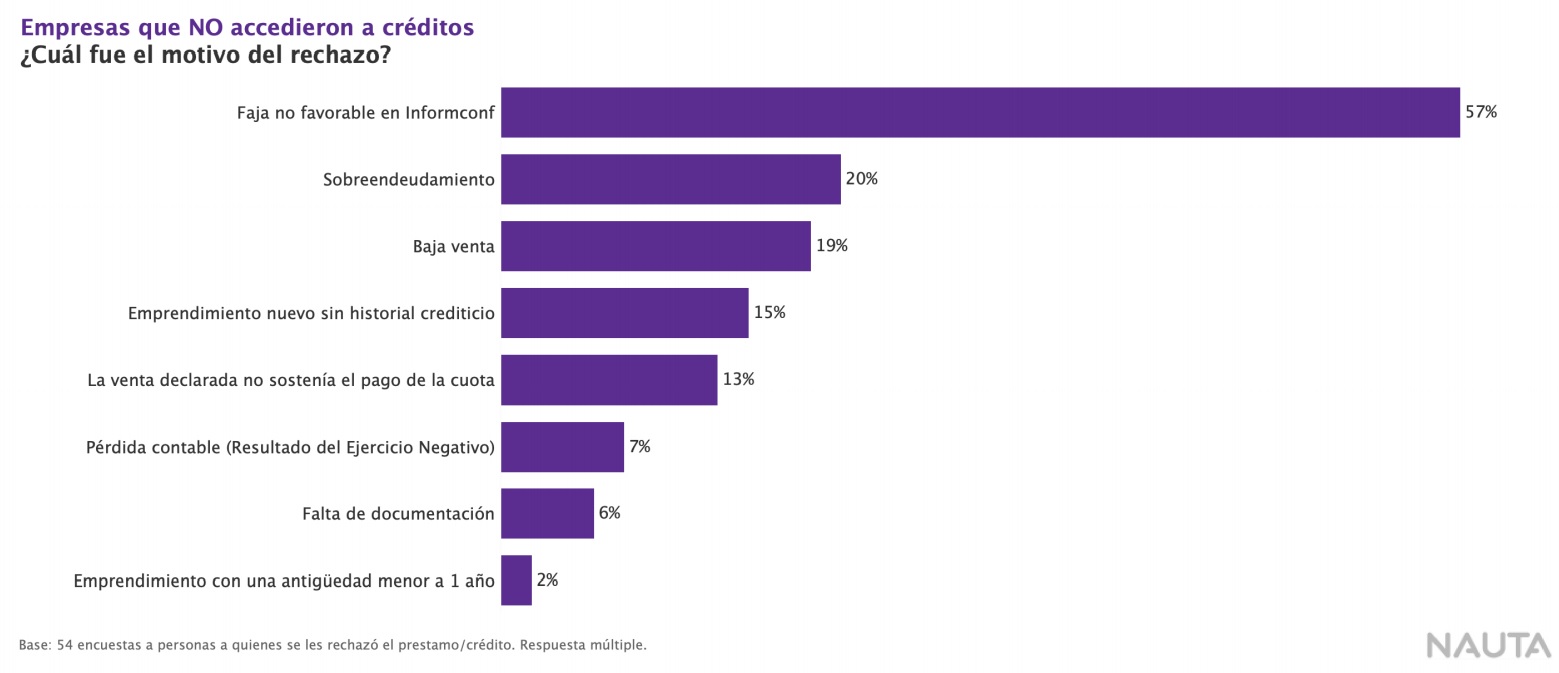

Entre las Mipymes que no accedieron a un préstamo, la faja no favorable en Informconf es el principal motivo de la exclusión, a lo que le sigue el sobreendeudamiento, y el 70% de ellas está considerando solicitar nuevamente un crédito.

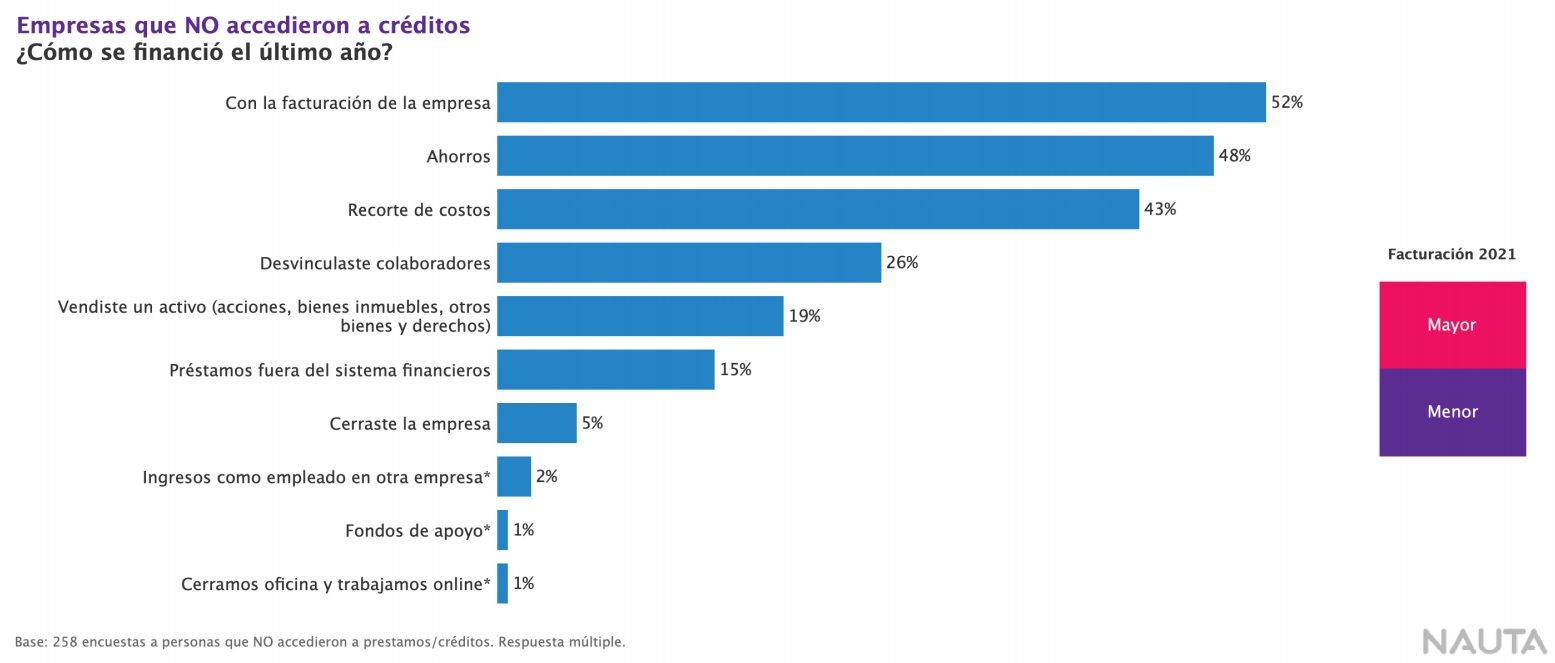

Entre estas firmas también se observa la baja capacidad para adaptarse al teletrabajo – modalidad que se impuso con fuerza como alternativa para seguir funcionando en medio de las restricciones a la movilidad –, pues solo el 1% de las firmas que no accedieron a un crédito se refirieron al cierre de oficinas y trabajo online como opción a la que acudieron para financiar sus operaciones en el último año.

La mayoría de ellas reportó haber acudido a la facturación de la empresa, los ahorros, el recorte de gastos o la desvinculación de colaboradores para subsistir financieramente.

Poca llegada de la ayuda del Gobierno

Además del escaso acceso a financiamiento, en el sector de Mipymes también se registra una baja llegada del apoyo económico del Gobierno.

En la encuesta de Asepy y Nauta se revela que la mitad de las empresas no recibieron ayuda alguna durante la pandemia.

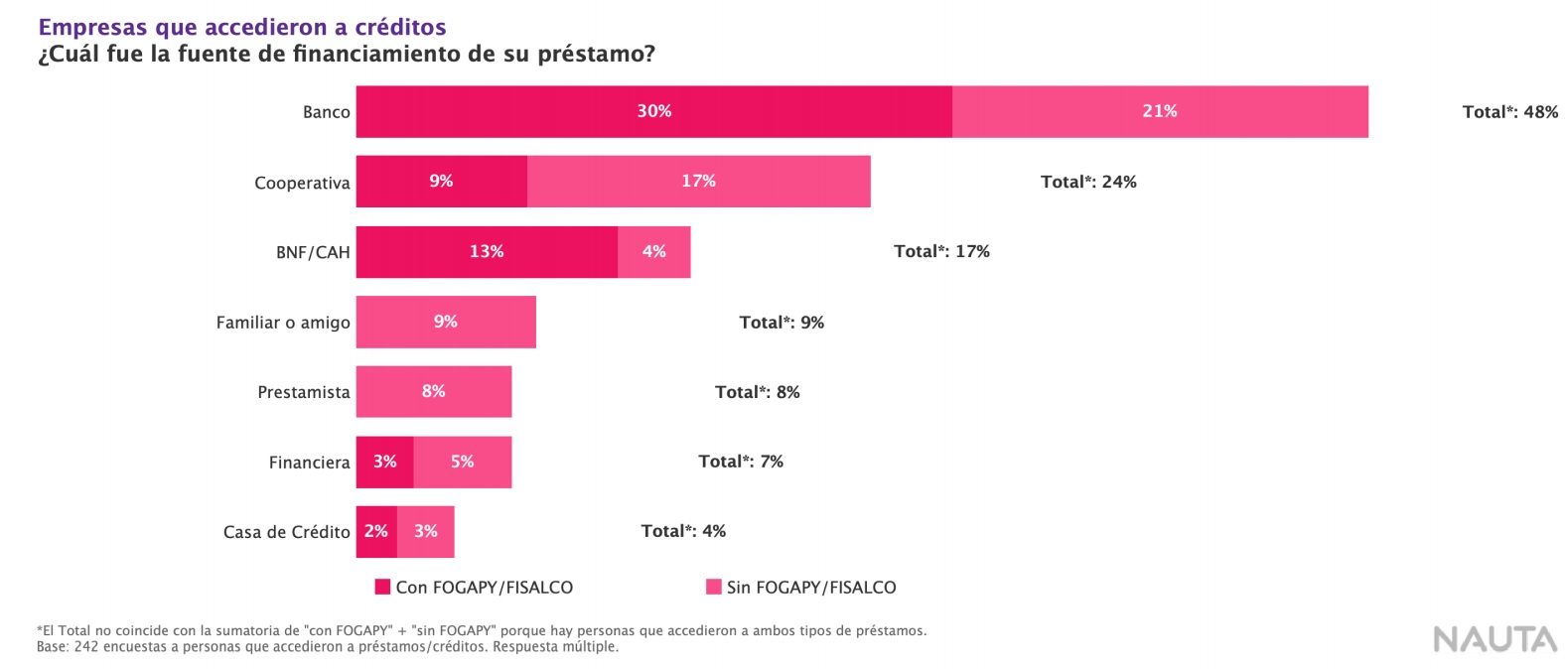

Entre el 50% de las firmas que sí se vieron beneficiadas con algunas de las medidas, la mayor proporción (19%) se acogió a la exoneración del pago de servicios básicos de Ande y Essap; el 18% obtuvo un préstamo con la cobertura Fogapy o Fisalco; y el 10% recibió el subsidio Pytyvô.

Apenas el 8% pudo brindar a sus trabajadores la compensación del 50% del salario mínimo desde la cobertura del Instituto de Previsión Social (IPS) y la misma proporción accedió a la suspensión parcial de contrato ante el Ministerio de Trabajo, Empleo y Seguridad Social (MTESS).

El IVA de 5% que rige para los locales de gastronomía, eventos y turismo fue un beneficio al que accedió solo el 7% de las Mipymes incluidas en la encuesta, al igual que la postergación de impuestos.

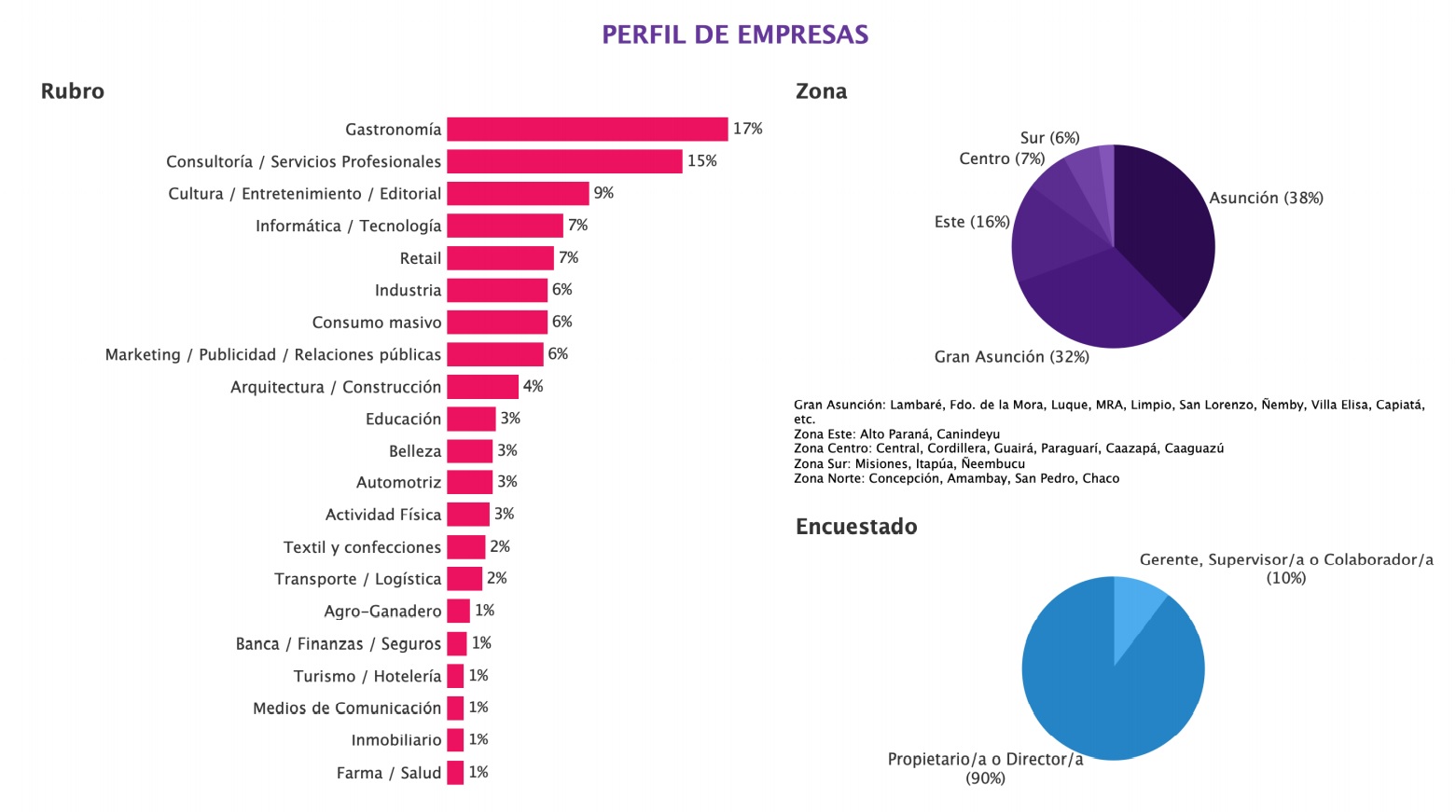

La mayoría de estas Mipymes se dedica al rubro de gastronomía, y le siguen el de consultoría/servicios profesionales y cultura/entretenimiento.

Desafíos de inclusión financiera

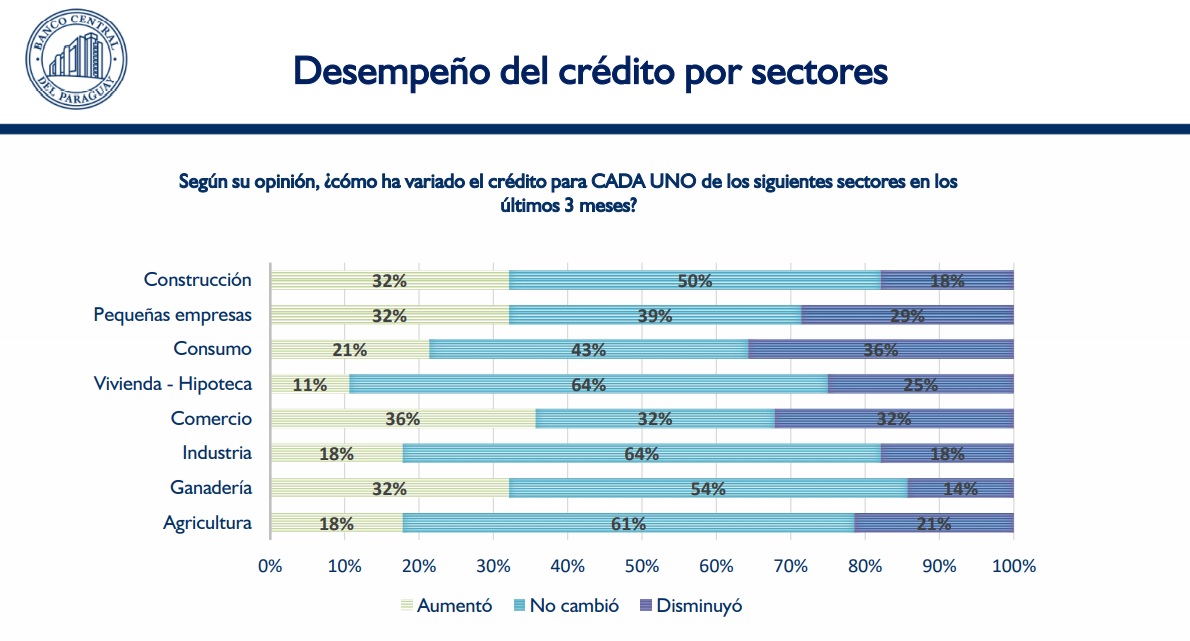

Los problemas para el acceso al crédito a los que se refieren las Mipymes se confirman en las encuestas que realiza el Banco Central del Paraguay (BCP) entre los agentes financieros.

En el primer trimestre del 2021, el 68% de consultados en la encuesta Situación General del Crédito sostuvo que las microempresas tienen un bajo acceso al crédito, el 29% consideró que el alcance es medio y apenas el 4% dijo que es alto.

Esta incidencia es opuesta a la que se reporta para el sector de grandes empresas, donde el 86% observa que el acceso al crédito es elevado y solo el 14% ve una llegada media. También difiere significativamente de lo que ocurre con las medianas empresas, donde el 71% de los agentes financieros ve un acceso medio al crédito y el 21% percibe una alta atención.

La falta de dinero, el gasto percibido de abrir una cuenta y la falta de necesidad de servicios financieros fueron los principales factores que encontró el Centro de Análisis y Difusión de la Economía Paraguaya (Cadep) entre las causas por las cuales los cuentapropistas no poseían una cuenta en un banco o institución financiera, antes de la llegada de la pandemia de COVID-19

La entidad detectó que el 73% de los cuentapropistas no tenía una cuenta en una institución financiera, entre el 2017 y el 2018, mientras que el 93% no contaba con tarjeta de crédito y el 87,6% no tenía una tarjeta de débito.

En el artículo “Inclusión Financiera y Cuentapropistas” – elaborado por Michael J. Pisani y Alcides Cáceres Zárate –, el Cadep reconoce que, a lo largo de la última década, el número de adultos con acceso a una cuenta en una institución financiera ha aumentado de uno de cada cinco en 2011 a cuatro de cada cinco en 2020, en nuestro país.

Explica que dicho movimiento hacia una mayor inclusión financiera es, en parte, el resultado de una mejora en las finanzas digitales facilitada por la “penetración y saturación” de los smartphones o teléfonos inteligentes, una década de crecimiento económico general y, recientemente, el estímulo del Gobierno y la respuesta de transferencias monetarias directas como resultado de la situación económica causada por el COVID-19.

No obstante, advierte que la exclusión financiera persiste en Paraguay para quienes tienen ingresos más bajos y coloca a los cuentapropistas entre los segmentos más excluidos. Recuerda que dos tercios, aproximadamente, de todos los cuentapropistas operan negocios de supervivencia y ganan menos del salario mínimo.

“Los cuentapropistas o autoempleados, a menudo ignorados y a veces vilipendiados en el marco de la planificación económica nacional, son un segmento grande e importante de la fuerza laboral y la economía paraguaya”, sostiene Cadep.