El 28 de junio de 2023, el Gobierno paraguayo realizaba una nueva colocación de bonos del Tesoro en el mercado internacional, por un monto de USD 500 millones y en el marco de la Ley del Presupuesto General de la Nación (PGN).

Las autoridades económicas de ese entonces eligieron ese momento teniendo en cuenta que ya se observaban mejores condiciones en las tasas de interés de la Reserva Federal de Estados Unidos, que al igual que otros bancos centrales, había aumentado su tasa de referencia en busca de frenar la inflación.

Es importante señalar que, todos los años, nuestro país sale al mercado internacional entre los meses de enero y febrero, a excepción de este año, debido al factor comentado más arriba.

No obstante, pese a salir casi al cierre del primer semestre, Paraguay no logró un resultado similar a su anterior colocación, ya que la tasa de interés concretada en junio pasado fue de 5,85%, a un plazo de 10 años, cuando en el 2022 se había ubicado en 3,84%.

Del total colocado este año, USD 429,9 millones correspondió a nueva deuda y USD 70 millones consistió en recompra de un bono con vencimiento en 2026, de tal manera a administrar y suavizar el vencimiento de dicho bono. Con la citada operación, el país realizó la tercera administración de pasivos.

Retorno de las emisiones en el mercado local

Además, en este 2023 se reactivaron las emisiones de bonos en el mercado interno. Esto, luego de que en el 2022 el Ministerio de Hacienda (Economía ahora) haya decidido momentáneamente retirarse a raíz de que se encontró con serias complicaciones en las colocaciones, ya que el mercado exigía tasas muy superiores a las expectativas de la cartera de Estado.

Concretamente, en el mercado local, este año se logró colocar un total de G. 883.701 millones (USD 121,61 millones) en moneda local, a una tasa promedio de 8,35% y un plazo de 5 a 7 años.

Deuda pública

Teniendo en cuenta estas últimas emisiones y según el informe del Ministerio de Economía correspondiente al mes de octubre de este año, el saldo de la deuda pública total alcanzó USD 16.194 millones: 36,8% del Producto Interno Bruto (PIB).

De este monto total, el saldo de la deuda externa alcanzó USD 14.222,3 millones, lo cual representó el 87,8% de la deuda pública total y el 32,3% del PIB; mientras que la deuda interna fue de USD 1.971,93 millones, un 4,5% del PIB.

A octubre de 2023, los bonos soberanos suman USD 6.263,3 millones y representan el 43,2% de la deuda pública de la Administración Central. Asimismo, gracias a las operaciones llevadas a cabo en el mercado financiero doméstico, el 8% de la deuda pública está denominada en moneda local.

Autorización para nuevo endeudamiento

Cabe señalar también que a este saldo total de los pasivos del Estado paraguayo se le deberán sumar USD 600 millones que el Congreso Nacional aprobó en el mes de noviembre, con el fin de que el Gobierno Nacional honre los compromisos que la administración anterior dejó con las constructoras y farmacéuticas.

En este punto, es importante explicar que la emisión de este nuevo endeudamiento se realizará recién el próximo año, junto con el monto aprobado en el Presupuesto General de la Nación 2024, pero los USD 600 millones impactarán como deuda flotante, de manera a que el déficit fiscal de este año termine en 4,1% del PIB, según las estimaciones del Ministerio de Economía.

Servicio de la deuda pública

En cuanto al servicio de la deuda pública, que comprende las amortizaciones o pagos de capital, intereses, comisiones y otros cargos contemplados en los respectivos contratos o convenios, a octubre acumula más de USD 1.290 millones.

Según explica la cartera económica, el servicio de la deuda correspondiente a los bonos va aumentando “ligeramente” a causa de los intereses que son pagados por los títulos soberanos emitidos.

Además, en enero de este año se amortizó completamente el bono 2023. Por esta razón, el servicio de la deuda, compuesto de amortización e intereses, es mucho mayor en comparación con años anteriores.

Según el último informe de la Situación Financiera de la Administración Central (Situfin), los intereses de la Administración Central y las entidades descentralizadas a noviembre del 2023 ascienden a USD 643 millones. Este monto, frente al mismo periodo del año anterior, significa un aumento del 58%, ya que en octubre del año pasado los intereses sumaban USD 407 millones.

El pago de los intereses ha ido aumentando a lo largo del 2023 debido a la suba de la tasa de interés internacional SOFR, explican desde la entidad económica.

“Actualmente, el efecto en el pago del servicio de la deuda en la línea de intereses está explicado por la coyuntura internacional relacionada con el alza de tasas por parte de la FED (Reserva Federal de los Estados Unidos), situación que se prevé que se revierta durante el segundo semestre del 2024”, dice el Ministerio de Economía en su reporte.

En este punto, Carlos Fernández Valdovinos, ministro de Economía y Finanzas, en el marco de su informe de gestión de los 100 días al frente de la citada cartera, explicó que existen dos factores que han subido en el servicio de la deuda: por un lado, el capital adeudado y por otro, la tasa de interés.

“El hecho de que se haya emitido tanto durante la pandemia, que no fueron los USD 1.600 millones, fueron USD 2.200 millones, en realidad. USD 1600 millones eran una sola emisión, pero después vinieron otros tipos de endeudamientos, fue mucho mayor, eso hizo subir el stock de deuda”.

Carlos Fernández Valdovinos, ministro de Economía y Finanzas

Lea también: “Se sobreestimó la capacidad de convergencia fiscal luego de la pandemia”

Fernández Valdovinos añadió que, adicionalmente, en el último año y medio, todos los bancos centrales empezaron a subir sus tasas, incluyendo la Reserva Federal.

“Y ahí tenemos una parte de la deuda que, por ejemplo, es flotante. Tiene una referencia, se llama SOFR: sube la FED, sube la SOFR, por tanto, sube el servicio de la deuda y también las que tienen tasa de interés fija, también han tenido que pagar más de lo que se pagaba anteriormente”, comentó.

El ministro dijo que son conscientes del aumento del servicio de la deuda pública, razón por la cual están tratando de ahorrar en los gastos corrientes. Además, afirmó que esperan que la mayor recaudación tributaria que se está observando actualmente también ayude en este sentido.

“Pero en la medida en que hagamos la obra de infraestructura, yo creo que está justificado el mayor endeudamiento. Lo que realmente no coincidimos es cuando se utiliza el endeudamiento para pago de gasto corriente, esa es la receta que llevó al fracaso a muchos países”, mencionó.

Avances logrados durante el 2023

A lo largo de este año, el Paraguay también ha logrado avances significativos en lo que refiere a la captación de recursos.

- Inversionista no residente

Este año, en el mes de junio, en una histórica operación, se realizó una subasta en la que un inversionista no residente adquirió por primera vez Bonos del Tesoro emitidos en el mercado local. Específicamente, fueron notas estructuradas emitidas por el banco Itaú Paraguay, que fueron adquiridas por el fondo de inversiones Eaton Vance, con sede en los Estados Unidos.

- Desdolarización de la deuda pública

También, en el mes de noviembre, el Ministerio de Economía informó que el país logró un exitoso paso en el proceso de desdolarización de la deuda pública, con condiciones ventajosas. Concretamente, se realizó la conversión en guaraníes por un monto equivalente a USD 100 millones, a un plazo remanente de 13 años.

En dicha operación, se logró una tasa de interés convertida a moneda local (PYG) de 6,30% más el margen propio del banco multilateral (BID). “Esta tasa, en guaraníes, se encuentra muy por debajo a las tasas que ofrece el mercado bajo características similares, y que también posiciona al Paraguay en condiciones competitivas en el mercado financiero”, habían resaltado desde el MEF.

- Calificación crediticia

También, en este 2023, Paraguay ha logrado mantener la calificación de riesgo país con las tres calificadoras: Moody´s Investors Service, Standard & Poor’s y Fitch Ratings.

En este punto, cabe mencionar que, según Economía, la asequibilidad de la deuda de Paraguay, medida por la relación entre los pagos de intereses y los ingresos, es sólida y sigue siendo más fuerte que el de sus pares con calificaciones similares.

Además, en su última revisión, la calificadora Fitch Ratings elevó el Country Ceiling de Paraguay, lo que implica que las empresas podrán emitir y ser consideradas de grado de inversión.

En esta línea, el ministro de Economía, en su cuenta de X, había escrito: “Excelente noticia. Fitch reafirma la calificación soberana y otorgó una mejora en el country ceiling de Paraguay. Esto permite que empresas en Paraguay, con destacado desempeño, puedan calificar como de Grado de Inversión. Seguimos trabajando para mejorar la economía del país”.

- Indicador de riesgo

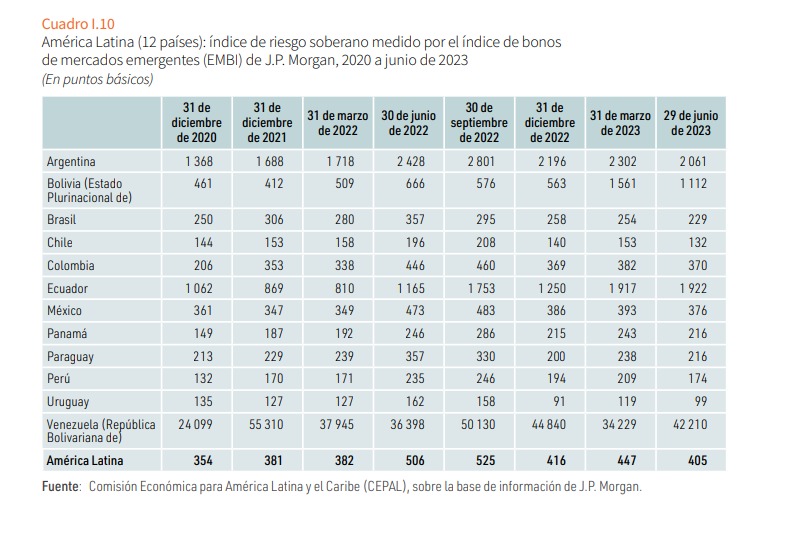

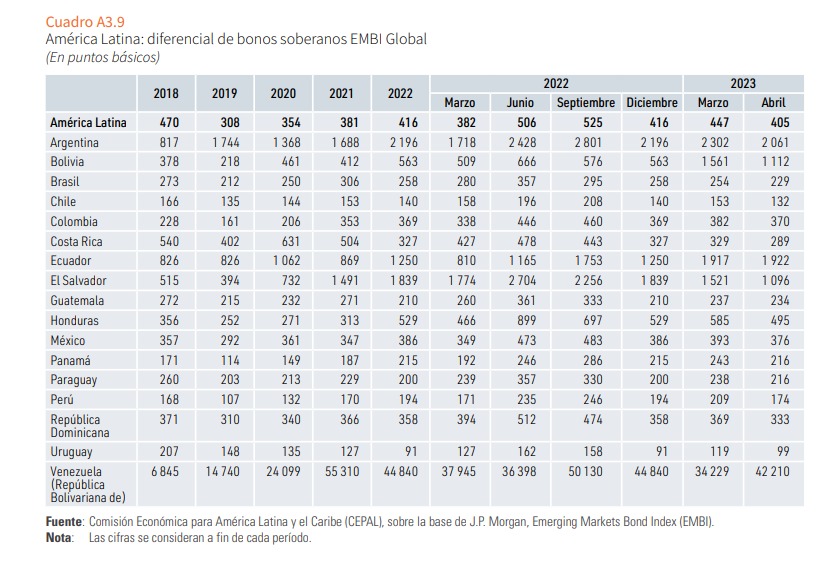

Otro dato a destacar es que, a pesar de la coyuntura económica adversa a nivel internacional, Paraguay siguió manteniéndose como uno de los países más confiables para la inversión en la región, manteniendo un indicador de riesgo muy por debajo del EMBI registrado en Latinoamérica.

Esto fue destacado por la Comisión Económica para América Latina y el Caribe (CEPAL) en su informe denominado “el Estudio Económico de América Latina y el Caribe, 2023. El financiamiento de una transición sostenible: inversión para crecer y enfrentar el cambio climático”.

Cabe explicar que el Índice de Bonos De Mercados Emergentes (EMBI, por sus siglas en inglés) es uno de los principales indicadores en el mundo para medir riesgo soberano. Este indicador mide un diferencial entre los rendimientos de bonos denominados en dólares, emitidos por países emergentes, y los rendimientos de bonos del Tesoro de Estados Unidos, considerados libres de riesgo.