ANÁLISIS

El Banco Central del Paraguay (BCP) realizó esta semana una actualización de la información referente a las operaciones que se efectúan por medio del Sistema de Pagos del Paraguay (SIPAP). En el reporte se puede notar que la cantidad de transacciones se ha venido incrementando durante los últimos años y con mayor aceleración desde el inicio de la pandemia de COVID-19.

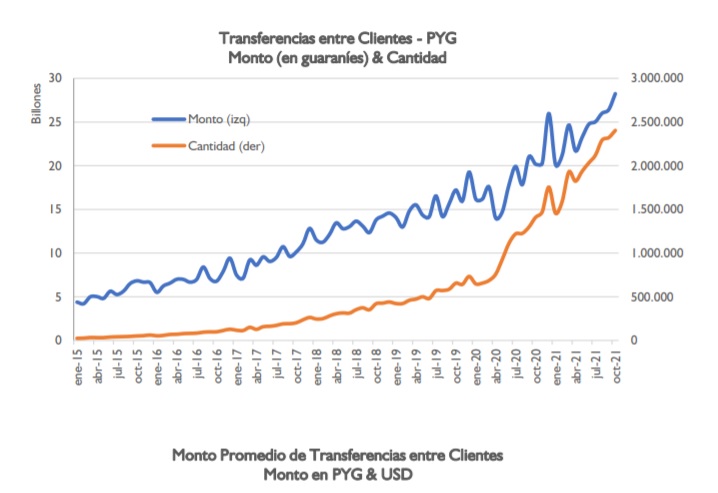

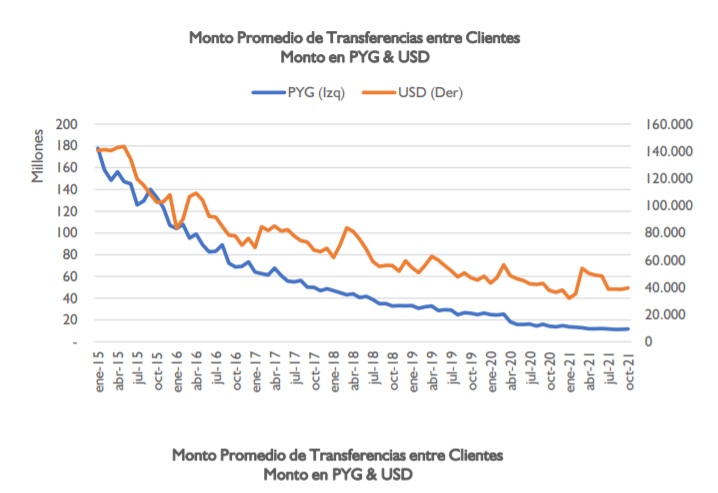

A octubre del 2021, la cantidad de transferencias que se realizan entre clientes del SIPAP llega a las 2.500.000, cuando al inicio de la pandemia se encontraba en el orden de las 500.000. En contrapartida, el monto promedio de las operaciones ha ido descendiendo desde el 2015 y también durante la emergencia sanitaria.

En enero del 2019, el monto promedio de las operaciones en guaraníes vía SIPAP se encontraba en el orden de los G. 30 millones, cifra que ha descendido hasta la línea de los G. 18 millones aproximadamente. En el 2015, el monto promedio de las operaciones era de G. 180 millones por cada transacción, según se apunta en el documento de la banca matriz.

De este modo, se puede notar que, por un lado, la cantidad de personas y la frecuencia de uso de transferencias ha venido creciendo durante los últimos tiempos, mientras que el ticket promedio se ha reducido sustancialmente. Esto nos habla de una popularización del uso de envíos digitales, en reemplazo del uso de dinero en efectivo, que ha llegado a los segmentos de menores ingresos, inclusive.

En este contexto, la utilización de transferencias digitales ya ha dejado de ser en nuestro país una herramienta exclusiva de negocios de alto rango, llegando a distintos segmentos para el pago de cuestiones más diarias, como el pago de cuentas de internet, energía eléctrica y otros servicios básicos.

Gloria Ortega, directora del Banco Familiar y exdirectiva de Bancard, refirió que esta disminución en el promedio de los montos ante la mayor cantidad de operaciones se debe principalmente a la popularización de los sistemas de pagos digitales, proceso que fue acelerado por la pandemia. Apuntó que el Pytyvö y otros subsidios alentaron esta confianza hacia los servicios digitales.

Agregó que la inclusión de la población de menores ingresos a los programas de subsidio generó un mayor nivel de confianza hacia la inscripción digital, lo que desencadenó una serie de temas en este ámbito. De ese modo, el siguiente paso fue el inicio de utilización de billeteras electrónicas y, posteriormente, de apertura de cuentas bancarias básicas.

“Creo que en Paraguay hubo una genuina adopción de lo que es la digitalización desde la base de la pirámide. Creo que esa genuina adopción tiene como origen el Pytyvö. El fenómeno Pytyvö, y en general los subsidios, hizo que más de 2 millones de paraguayos pasen por un proceso de suscripción y la gente aprendió a inscribirse, eso continuó con Vacunate y el paraguayo vio que no era difícil”, refirió.

Calificó este paso como un “paradigma enorme”, que tiene que ver con un cambio de hábitos hacia la digitalización, y eso mostró a muchas personas que los procesos digitales son útiles, cómodos e incluso más baratos. Recordó que una vez aprobados los subsidios, la gente recurrió a la autogestión digital de su dinero, lo que alentó a su vez a quedarse dentro del mundo digital sin tocar un solo billete.

Opinó que este fue uno de los puntos fundamentales para que muchas personas, una vez que vieron que era posible transaccionar sin dinero físico, recurrieron en la medida de sus posibilidades a opciones más refinadas como por ejemplo el SIPAP, por medio de la apertura de cuentas bancarias o en empresas financieras.

Por otro lado, consideró que las personas que se dedicaron a las ventas durante la pandemia descubrieron que necesitaban cobrar por sus productos en un formato no presencial. Esto aplica tanto para quienes comenzaron a vender para subsistir luego de perder su empleo, como para aquellas personas que ya se dedicaban al comercio, pero requerían operar sin contacto físico en el contexto de pandemia.

“La gente naturalmente buscó un canal que sea gratuito y que sea eficiente. Lo que se necesitaba era romper un último paradigma ya que la gente se dio cuenta de que abrir una cuenta bancaria no era tan difícil. Entonces esto lo que hizo fue que algunas instituciones financieras del país abrieran servicios digitales para abrir cuentas, y vino una oferta para cubrir esa demanda”.

Gloria Ortega, directora del Banco Familiar y exdirectiva de Bancard.

Insistió en que uno de los fenómenos que se dio durante la pandemia es la ruptura del paradigma de que las cuentas bancarias son solo para personas con altos ingresos o conocimientos financieros. Destacó que las personas de ingresos bajos también pueden aspirar a una cuenta bancaria porque, de esa manera, también apuntan hacia la formalidad.

Aseveró que estos son cambios de hábitos muy profundos, no solamente en las cuentas bancarias y en SIPAP, sino que también en general sobre los instrumentos digitales, incluídas las billeteras. La gente ha encontrado que estos mecanismos son convenientes, ya que generan una mejor calidad de vida e incluso una mayor posibilidad de llegar hasta potenciales clientes.

“La gente comenzó a descubrir la conveniencia de abrir cuentas para SIPAP. Recordemos que el SIPAP es el gran motivador, porque desde allí se puede cobrar en remoto, entregar un servicio que ya cobré para evitar que sea rechazado después. Ese es el fenómeno que está subiendo las transacciones y convence a la gente (de) que muchos de sus miedos no eran de verdad”, expresó.