ANÁLISIS

Las dificultades económicas que comenzaron en el 2019, por la sequía a nivel local y un entorno internacional agitado por la Guerra Comercial entre China y Estados Unidos, se agravaron con la llegada de la pandemia en marzo del 2020 y el Banco Central del Paraguay (BCP) comenzó un proceso de recortes en su tasa de referencia con la intención de abaratar el costo del crédito.

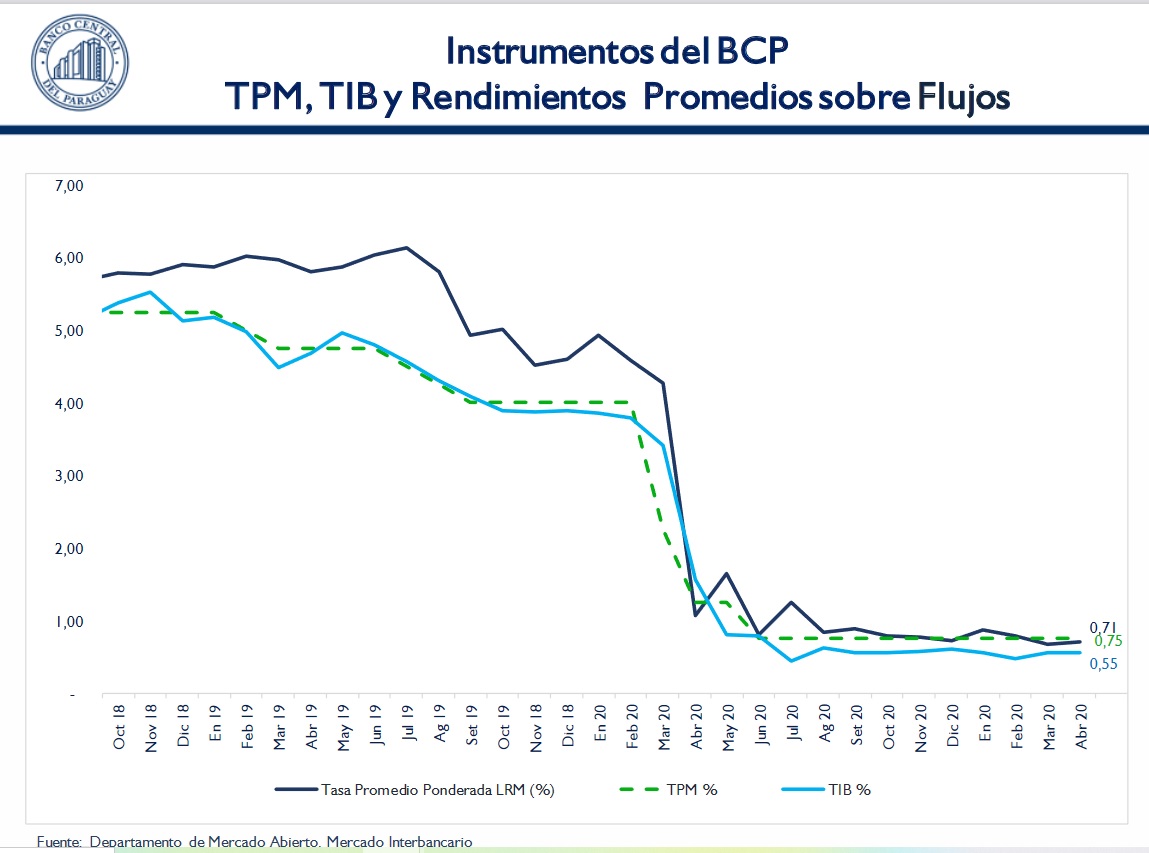

Según datos históricos publicados en el anexo estadístico de la banca matriz, la tasa de política monetaria inició el 2019 en un nivel del 5,25% anual. Para el cierre de ese año, la tasa se redujo a un 4% y llegó a su nivel actual del 0,75% hace exactamente un año, en junio del 2020, ya en plena crisis económica y sanitaria provocada por el COVID-19.

La intención del Banco Central con los sucesivos recortes en la tasa de interés de política monetaria es incentivar a los bancos a colocar créditos en el mercado para satisfacer la demanda, en vez de posicionar su liquidez en instrumentos de regulación monetaria emitidos por la institución.

En efecto, datos publicados en el más reciente informe del BCP sobre Indicadores Financieros dan cuenta de que esta política monetaria más laxa -aplicada en coincidencia con otros bancos centrales del mundo- ha tenido una incidencia en el costo de los créditos en los últimos doce meses.

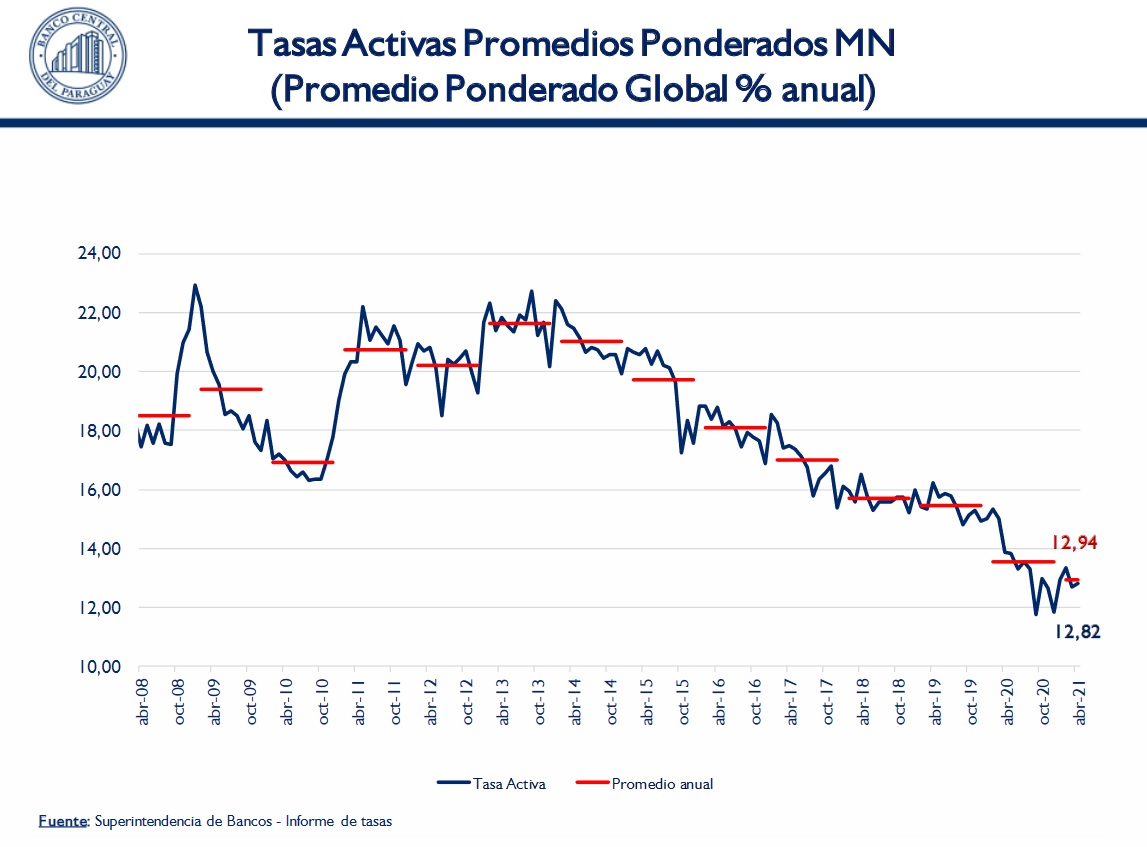

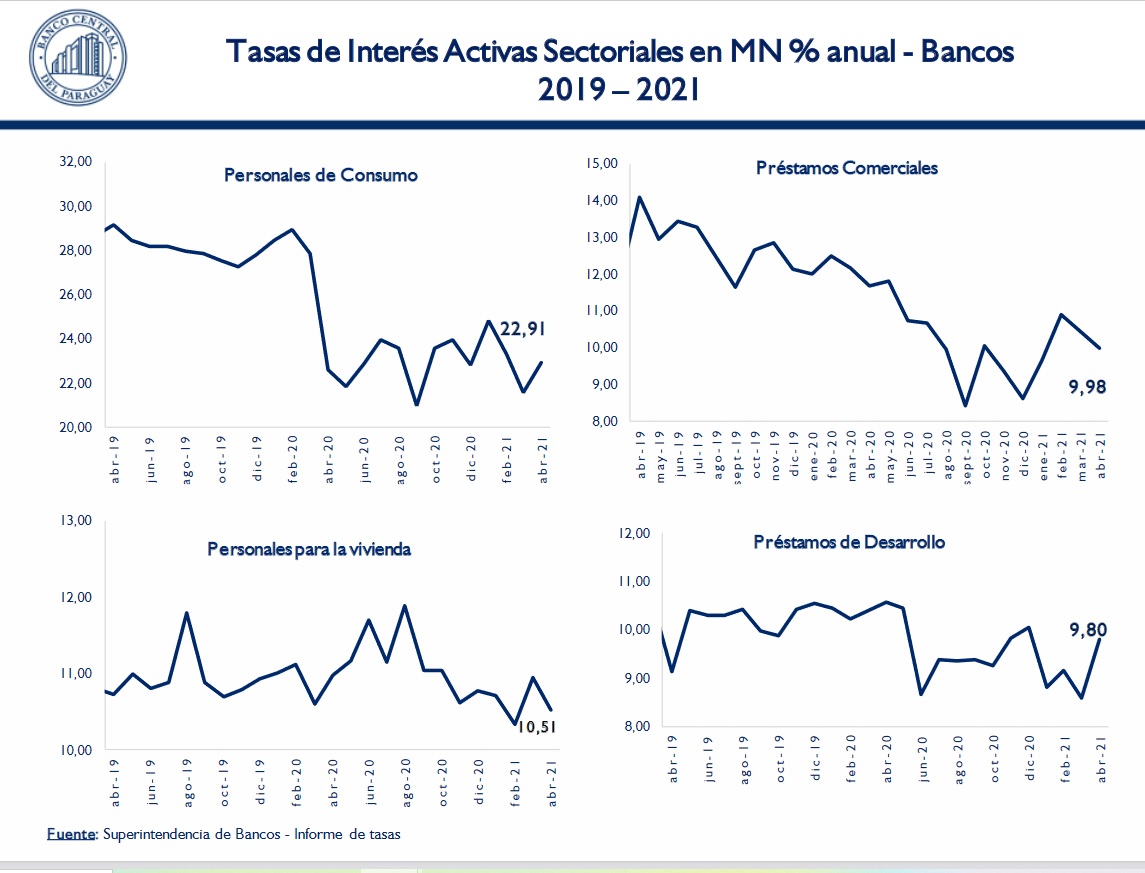

En abril del año pasado, el promedio ponderado de tasas activas en el sistema bancario se ubicaba en 13,86%; mientras que en abril de este año el indicador llegó a la franja del 12,82%, lo que implica una reducción de 1,04 puntos porcentuales en doce meses. Si extendemos la comparación a abril del 2019, el costo del crédito en moneda local se ha reducido en 3,4 puntos porcentuales inclusive.

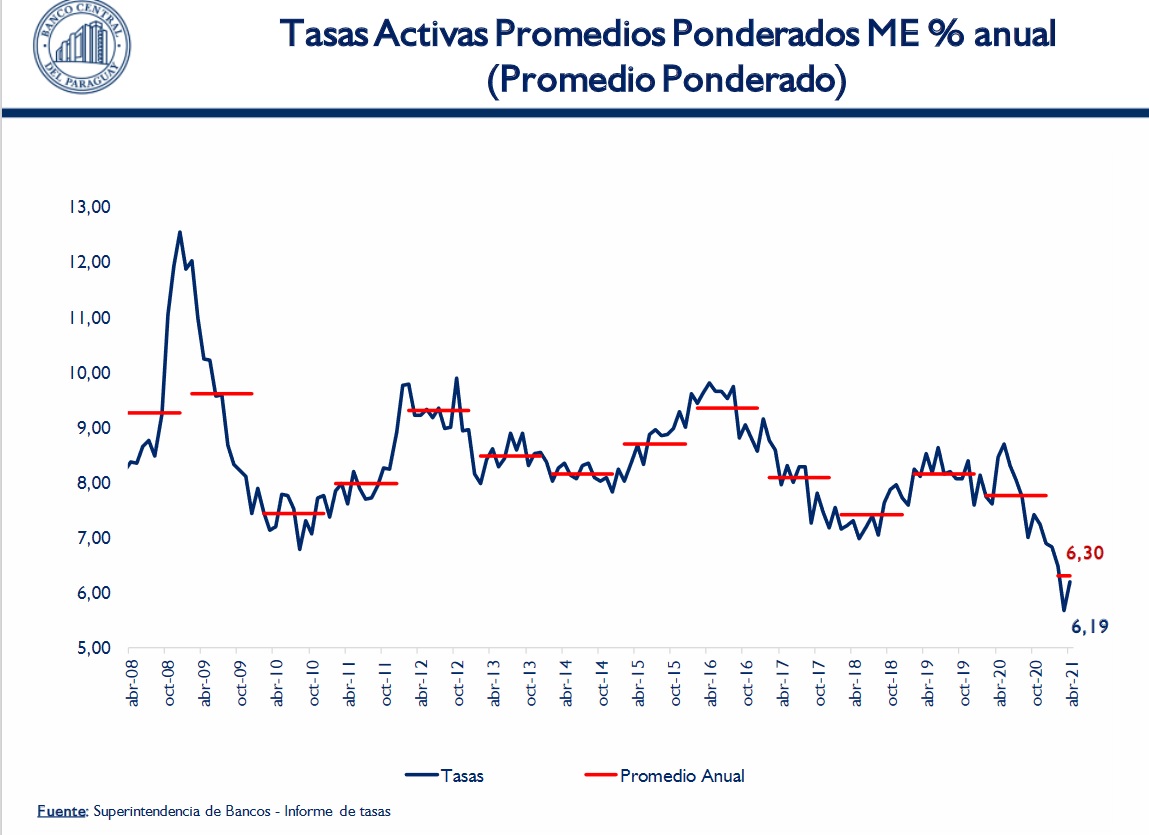

También para el caso de la moneda extranjera se ha notado un abaratamiento del costo para los clientes, ya que en abril del 2020 el promedio de tasas activas era del 8,46%, reduciéndose a 6,19% en abril del 2021. Cabe destacar que esta reducción interanual de 2,27 puntos porcentuales se dio a pesar de las fluctuaciones que ha experimentado la cotización del dólar en los últimos meses.

Espacio para mayor reducción

Sobre esta coyuntura, el economista jefe de la banca matriz, Miguel Mora, consideró que todavía queda espacio para un mayor abaratamiento del crédito en los próximos meses, siempre y cuando la política monetaria no sufra cambios.

Sin embargo, puso una condicionante fundamental a su análisis: la necesidad de un repunte en la economía y el despeje de la incertidumbre, que acompañen a una mayor demanda de préstamos.

“El estímulo continúa con las tasas de política monetaria, se podría ver algún tipo de reducción (en el costo del crédito) si se reduce la incertidumbre con respecto al COVID-19. Hoy día vemos hospitales saturados, los contagios siguen aumentando y un factor que podría reducir fuertemente la incertidumbre sería una aceleración en el proceso de inmunización”, apuntó el economista.

Agregó que, claramente, se puede notar que la inmunización puede llevar a la normalidad de la vida en general y la economía, en particular, especialmente para el sector más afectado por la pandemia, que fue el de servicios. De esta manera, la inmunización podría generar una recuperación más simétrica, pues hay sectores que ya se han recuperado.

Puntualizó que la reducción de la incertidumbre generaría, además, una mayor dinámica en la demanda de los créditos y para una disminución aún mayor de las tasas, considera que todavía se observa un espacio en el sistema financiero.

Así, la percepción más positiva de todos los sectores podría repercutir también en el precio de los préstamos, debido a un menor nivel de riesgo, según Miguel Mora.

Mora también destacó que, con respecto a la pre-pandemia, la tendencia de los niveles en las tasas del mercado disminuyó como consecuencia de la reducción en la política monetaria.

Explicó que la tasa de referencia no es el único factor que tienen en cuenta los bancos de plaza para fijar sus precios, sino que el riesgo es un elemento determinante.

Créditos

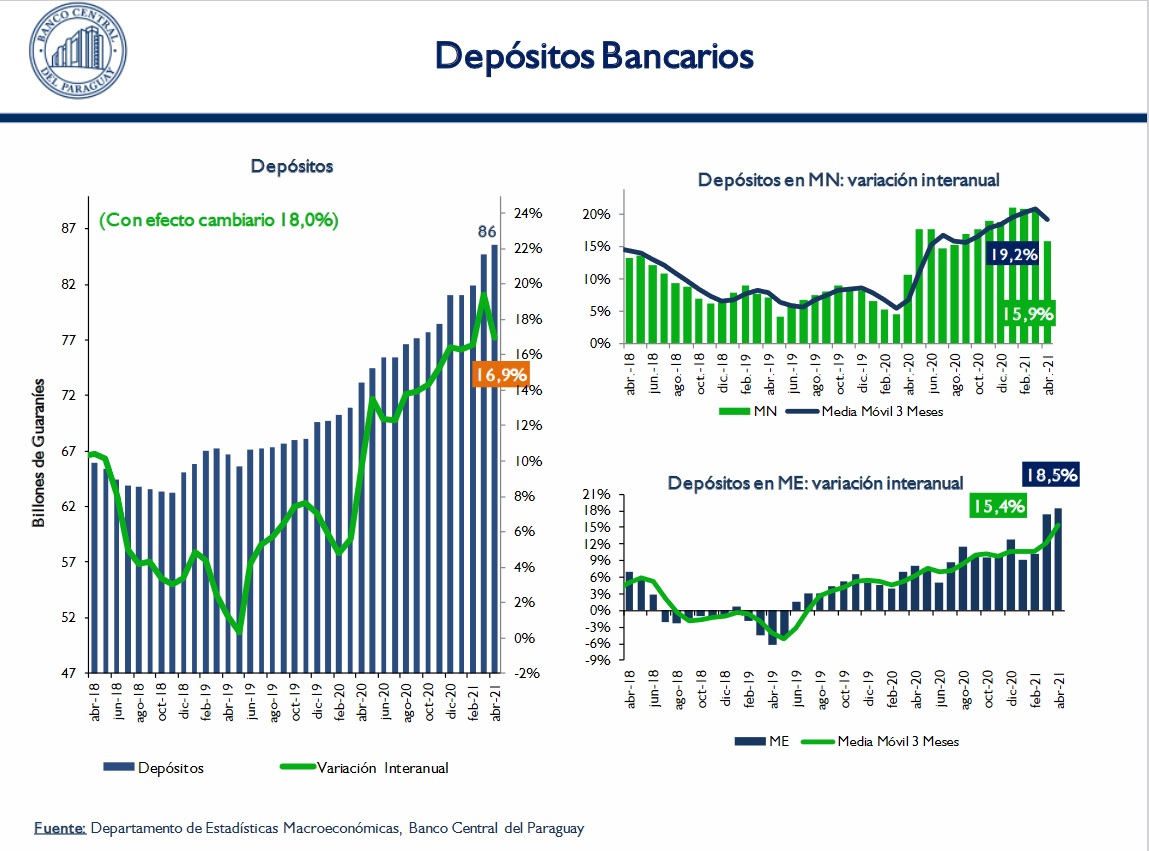

Por otra parte, cabe recordar que el crecimiento de los depósitos bancarios ha sido constante este año, ante la incertidumbre económica que no permite un alto nivel de inversiones de la liquidez en el sector real, combinada con una confianza importante que ha forjado el sistema financiero con los clientes. Concretamente, a nivel general, en abril se registró un incremento del 17% para este indicador.

Lea también: Aumento de ahorros aún no se traduce en mayor repunte del crédito, en contexto de incertidumbre

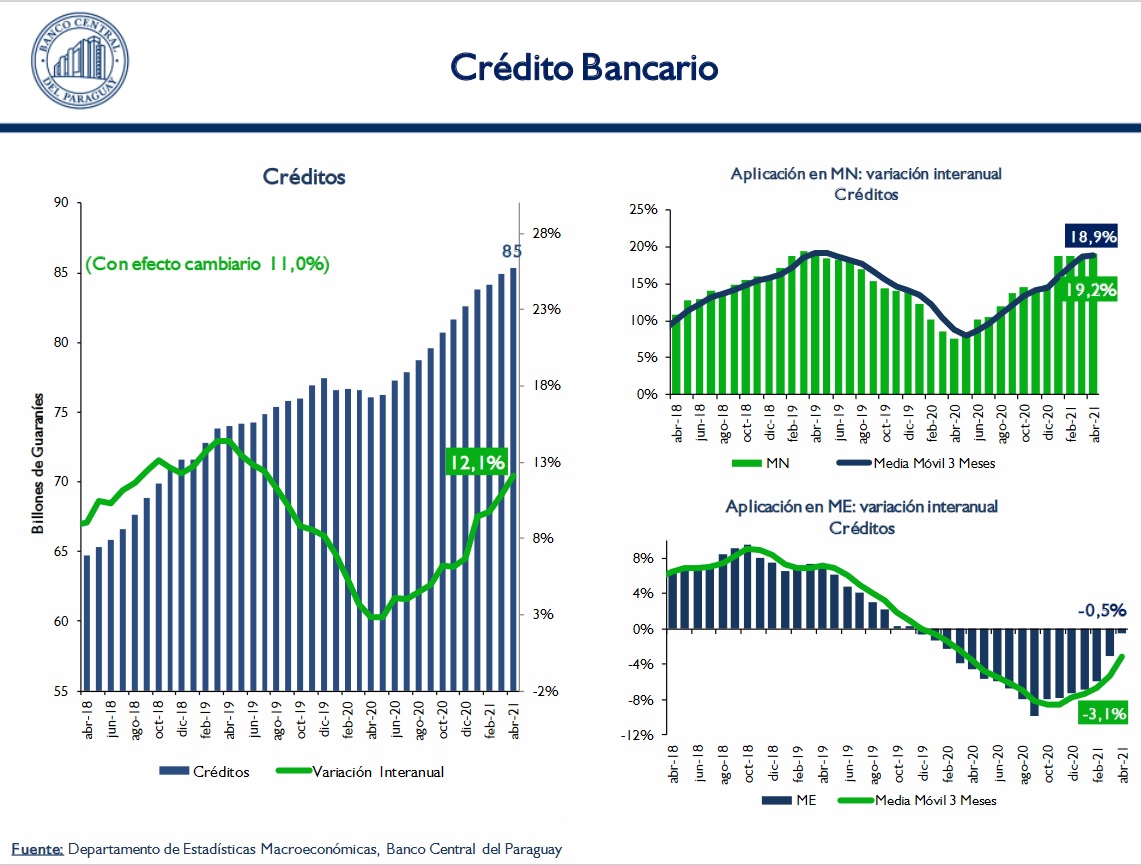

Sin embargo, estos recursos no se han traducido en una colocación de préstamos en el mismo nivel y los créditos solo han crecido a un ritmo del 12% en el mencionado periodo.

Al ser consultado sobre esto, Miguel Mora sostuvo que, de hecho, los créditos han venido creciendo, aunque no al mismo nivel que los depósitos. Sin embargo, ante un eventual despeje de la incertidumbre por medio de las vacunas, el nivel de créditos crecerá con la mayor demanda también, ya que existe un alto grado de liquidez que los bancos buscan colocar en plazos rentables.