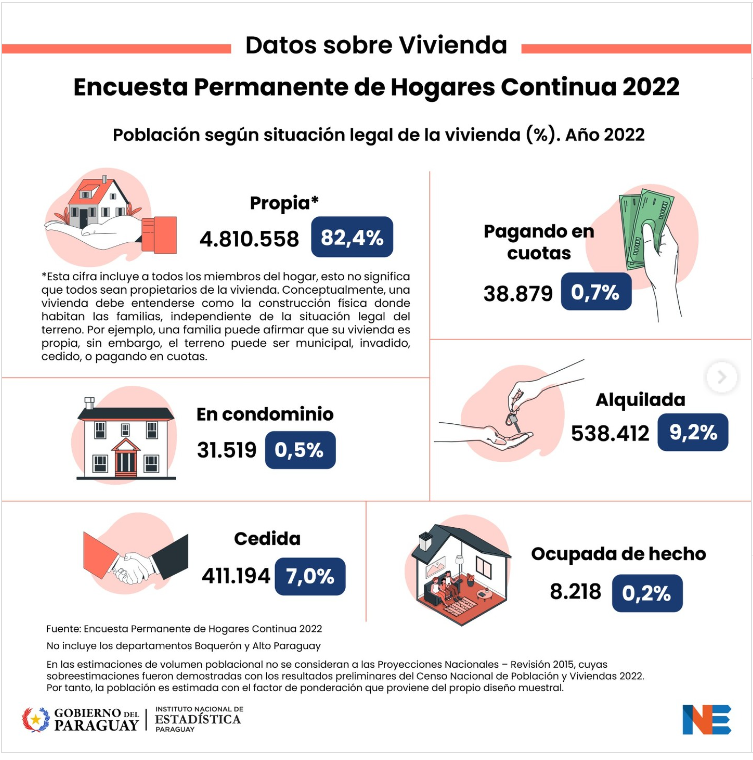

Datos de la Encuesta Permanente de Hogares Continua (EPHC) publicados recientemente por el Instituto Nacional de Estadística (INE) revelan que 538.412 personas viven en alquiler en nuestro país, lo que representa el 9,2% de la población total.

Por su parte, apenas el 0,7% (unas 38.879 personas) vive en una casa propia cuyas cuotas siguen siendo abonadas.

Además, un 0,5% de la población vive en condominios y el 7% vive en una casa cedida por algún familiar o institución.

Por su parte, el 82,4% de la población vive en una casa propia, aunque se debe entender que esta cifra incluye a todos los miembros del hogar y no discrimina la situación legal de la casa, como pudieran ser terrenos municipales o tierras invadidas, y no necesariamente compradas o heredadas.

Estas cifras hablan del déficit habitacional que arrastra nuestro país, el cual, según el propio INE, supera el millón de viviendas.

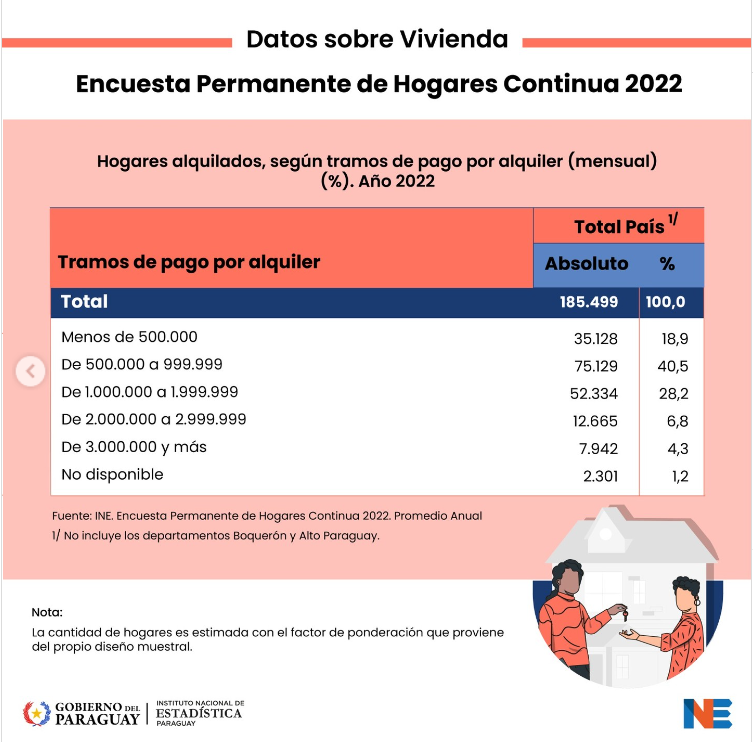

A su vez, el informe publicado por la institución apunta que de los 185.499 hogares alquilados en nuestro país, casi el 69% paga una mensualidad de entre G. 500.000 y G. 1.999.999 actualmente para habitar la casa en cuestión.

Por su parte, un 6,8% de los hogares que viven en alquiler pagan entre G. 2.000.000 y G. 2.999.999, mientras que solamente el 4,3% paga alquileres superiores a los G. 3.000.000.

De esta manera, se puede notar un claro desfasaje entre el precio promedio de los alquileres que están pagando los hogares en Paraguay, con respecto a lo que sería la cuota de una casa propia.

A pesar de las políticas que se han impulsado desde instituciones como la Agencia Financiera de Desarrollo (AFD), hasta el momento el precio de las cuotas todavía no se pueden equiparar a lo que sería un alquiler.

Por ejemplo, el producto “Mi primera vivienda” ofrece tasas del 7,9% anual para hogares con ingresos de hasta 4 salarios mínimos, y del 9,9% para hogares de hasta siete salarios.

En conversación con MarketData, el gerente general de Banco Familiar, Hilton Giardina, comentó que la mayor parte de los créditos para vivienda hoy en día se otorgan hasta 20 años (aunque también existen opciones a 30 años).

Así mismo, apuntó que el promedio del costo de una vivienda estaría alrededor de los G. 300 millones; dadas estas condiciones, las cuotas siguen superando los G. 2 millones, aun con las tasas brindadas actualmente por la AFD.

“El valor de una vivienda está, digamos, en torno a los G. 300 millones. Si fuera ese el caso, la cuota sería G. 2.420.000 (a 20 años), con la tasa de interés que ofrece hoy en día la AFD. Claramente, no es fácil reemplazar un alquiler por una cuota, y aun cuando sea a 30 años, la cuota es de G. 2.100.000, o sea, todavía sería poco accesible, con respecto a lo que es un alquiler”, refirió.

Añadió que, en el contexto actual, es poco lo que se puede hacer puramente desde el sistema financiero privado para poder mejorar la situación y lograr precios de cuotas que puedan competir realmente con un alquiler.

En consecuencia, refirió que se podría lograr mediante políticas públicas integrales, que supongan no solamente la reducción de tasas sino también la creación de herramientas para bajar el riesgo.

Para la mitigación de riesgo, sugirió la creación de un fondo de garantía que pueda ayudar a absorber parte de las eventuales pérdidas en la cartera incobrable que pueda llegar a surgir.

Además, actualmente el spread entre la tasa para cliente es de alrededor de 2,9 puntos, donde a su vez los bancos asumen costos de gestión, lo que hace poco atractivo el producto para las entidades financieras.

“Aún cuando baje mucho la tasa de la AFD, siempre hay un riesgo que las entidades tienen que absorber. Esto es una cuestión compleja en la que se tienen que encarar varias aristas. Por un lado las tasas, por otro lado algún tipo de fondo de garantía que se pueda conceder, para que si hay alguna pérdida, se absorba eso; y eventualmente, algún tipo de subsidio para las familias que lo ameriten”.

Hilton Giardina, gerente general de Banco Familiar.

Mencionó que con la modalidad actual y las tasas que se ofrecen para el público y para las entidades financieras con el producto “Mi Primera Vivienda”, hay mucho incentivo como para expandir el crédito por parte los actores privados.

Al tener una diferencia exigua entre las tasas de interés cobradas y percibidas, asumiendo el riesgo y los costos administrativos por 20 años, los incentivos son muy pocos.

Giardina también puso como ejemplo que el Banco Nacional de Fomento (BNF), como banco estatal, podría ser uno de los impulsores de este tipo de políticas de crédito para la vivienda.

Reconoció los esfuerzos por parte de instituciones como la AFD o el Ministerio de la Vivienda, en los últimos años, lo que a su criterio se podría mejorar con las mencionadas políticas.