ANÁLISIS

Para escuchar música, pasamos de tener que comprar un disco de vinilo y reproducirlo en un tocadisco a utilizar cassette y CD, mientras que hoy en día configuramos nuestras playlist en Spotify. De esta misma manera, los servicios financieros han transitado por distintos “artefactos” -en este caso para acceder al dinero, efectuar pagos, endeudarse o guardar recursos-, hasta la actual irrupción de la banca digital.

Esta analogía utiliza el presidente del banco Familiar, Alberto Acosta Garbarino, para relatar los cambios que se vienen generando en la atención financiera a nivel local e internacional, así como las perspectivas para los próximos años. El ejecutivo bancario compartió estas reflexiones en una entrevista otorgada a MarketData, en el espacio “Referentes”.

Recuerda que, en la antigüedad, el dinero era físico-metálico, con el intercambio de oro y plata. Los bancos actuaban como entidades donde se depositaban esos metales, expedían un certificado donde constaba la propiedad del oro para la persona que lo depositó y ese papel empezó a circular como dinero, en forma de papel-billete.

Ese modelo se mantiene de alguna manera hasta hoy, con los billetes que emiten los bancos centrales, y los bancos privados se organizaron para seguir recibiendo depósitos y realizar pagos a través del elemento físico que es el dinero.

En los últimos años, como parte de la revolución tecnológica que vive el mundo, está desapareciendo el dinero físico para dar paso al dinero digital, continúa relatando Acosta Garbarino.

El cobro de salarios en un crédito en cuenta, el pago a través de una transferencia desde el teléfono celular, las compras con tarjetas de crédito o débito son prácticas que se van a introduciendo cada vez más en el día a día de las personas y, a medida que esto continúe, los bancos van a tener que ir adecuando su estructura y su estrategia a esa nueva realidad, agrega.

La migración al mundo digital vs la necesidad de contacto

En un estudio realizado con apoyo de consultorías internacionales, el presidente de Familiar destacó que quedó en evidencia la conciencia que adquirió la gente respecto a las ventajas que ofrece el mundo digital, sobre todo después de la llegada de la pandemia de COVID-19 y la posibilidad de acceder a varios servicios sin moverse de la casa.

Sin embargo, salió también a luz la necesidad del contacto físico que siguen teniendo las personas. Entre los motivos de esta situación, Acosta Garbarino se refiere a la soledad en que vive gran parte de la población, principalmente en los países avanzados, y a quienes se cortó el único espacio de socialización que tenían cuando se dispuso el trabajo remoto como prevención del coronavirus.

“Una pandemia tan grande como el COVID es la depresión, el suicidio y todo lo que implica la soledad. El modelo que vamos a tener como sociedad es un modelo híbrido, donde para ciertas cosas es mucho más conveniente lo digital, lo virtual, pero algunas cosas van a requerir contacto físico, personal”, asevera.

Los servicios financieros en Paraguay

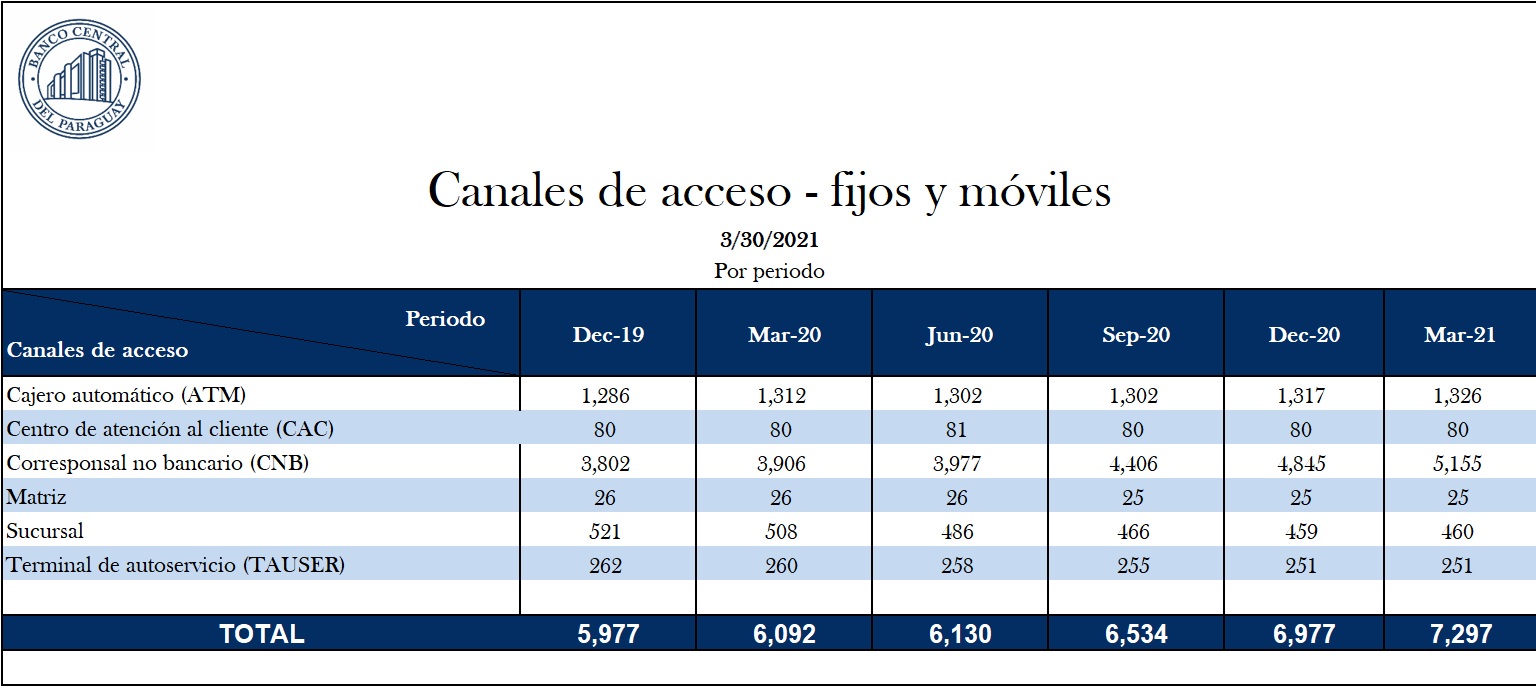

Los canales de acceso a servicios financieros en nuestro país, fijos y móviles, tuvieron un incremento de 19,7% en el último año, al pasar de 6.092 a 7.297 canales desde el cierre del primer trimestre del 2020 al mismo periodo del 2021, según registros del Banco Central del Paraguay (BCP).

Esta expansión se vio impulsada casi exclusivamente por los corresponsales no bancarios, ya que estos establecimientos aumentaron en 32% en el periodo mencionado, al sumar 5.155 puestos. Por su parte, la cantidad de cajeros automáticos asciende a 1.326 y se incrementó en apenas 1% desde marzo del 2020

Por su parte, en el último año se cerraron 48 sucursales, ya que el número bajó de 508 a 460 (-9,4%); también se redujo el número de terminales de autoservicio o tauser, y hay una casa matriz menos -esto último, tras la adquisición del banco BBVA por parte de GNB-.

Mientras tanto, las transferencias interbancarias a través del Sistema de Pagos del Paraguay (SIPAP) anotaron un crecimiento de 37,6% entre el primer semestre del 2020 y el del 2021, en el caso de las operaciones en guaraníes, al sumar G. 24,2 billones al cierre de junio pasado.

La utilización de este canal financiero también experimentó un fuerte impulso por el lado de la cantidad de transacciones, que aumentaron en 72,8% en el periodo mencionado y totalizaron 1,8 millones, siempre en el campo de las transferencias en moneda local.

El uso del SIPAP para operaciones en dólares atraviesa por la misma dinámica, ya que los montos comprometidos se incrementaron en 44,8% y llegaron a USD 2.895 millones hasta junio del 2021. La cantidad de transferencias aquí subió en 35%, para sumar 59.904, de acuerdo con datos del BCP.

Por otro lado, el mercado de transferencias entre clientes de Entidades de Medios de Pagos Electrónicos (EMPES) acumula en el año un crecimiento de 82,4%, ya que los montos de estas operaciones pasaron de G. 4,4 billones a G. 8 billones entre diciembre del 2020 y junio del 2021.

La cantidad de giros que se realizaron a través de billeteras electrónicas se duplicó solo en la primera mitad del presente año, pues aumentó de 38.190 a 83.027 desde diciembre. Ya en el 2020 este servicio tuvo un significativo salto, de la mano de las exigencias de pagos sin contacto que impuso la pandemia.

Finalmente, las tarjetas también continuaron teniendo un importante avance en cuanto a su utilización en el mercado financiero paraguayo. Las compras en pos con tarjetas de crédito aumentaron en 39,6% desde junio del 2020 al del 2021, para ascender a G. 388.138 millones; las compras por internet con este mismo medio de pago subieron aún más, en 75,7%, pero los montos comprometidos en estas operaciones todavía son menores, de G. 29.332 millones en junio del 2021.

Similares resultados se obtuvieron con las tarjetas de débito: crecimiento de 37,7% en compras a través de pos e importes de G. 657.498 a junio; y una expansión de 178% en compras por internet, con operaciones por valor de G. 3.069 millones. Las extracciones en cajeros automáticos mostraron una menor variación, de apenas 3%, pero con montos bastante mayores, de G. 2,6 billones hasta el último reporte y 3,4 millones de operaciones en el sexto mes del año.

La omnicanalidad: El futuro de la atención financiera en Paraguay

Estos datos suministrados por el BCP revelan que el negocio financiero siguió expandiéndose a pesar de la pandemia y las herramientas digitales aceleraron de manera significativa su llegada a los usuarios del sistema.

Con este nuevo panorama, Alberto Acosta Garbarino considera que el camino de la atención financiera será la omnicanalidad. Esto consiste en complementar todos los canales disponibles de relacionamiento con los clientes para utilizar cada uno de ellos según las necesidades y preferencias específicas que se presentan para tal o cual operación y/o servicio.

En este sentido, sostiene que la oficina de atención pasará a convertirse en un espacio al cual el cliente pueda acudir en busca de asesoramiento sobre temas más complejos. “Va a seguir habiendo sucursales físicas, pero más como centros de servicios que como un lugar de transacciones: no para ir a depositar ni retirar dinero, sino para ir a asesorarse con necesidades financieras”, explica al respecto.

Anuncia que, en consecuencia, están iniciando en el banco un proceso de análisis de los diferentes canales, desde las sucursales hasta las plataformas digitales y los call centers.

“Lo que se busca hoy en día es la omnicanalidad, que haya muchos canales, y que el cliente pueda elegir por qué canal quiere hacer las operaciones; y buscar la opticanalidad, el mix óptimo: estas cosas se hacen en digital, estas cosas se hacen en presencial, esto se hace por el call center, esto se hace por Whatsapp, ir armando un mix de canales que sea lo óptimo para el banco y para el cliente”, detalla.

Reconoce que este será un trabajo de largo plazo, ya que debe incorporar a las características generacionales de cada grupo etario en cuanto al uso de dinero físico y digital.

Recalca que la digitalización es el futuro, pero aún no está claro con qué velocidad se darán los pasos, y que el ritmo dependerá de la evolución de la economía paraguaya, el avance hacia la formalización y la adopción de la cultura digital en segmentos menos familiarizados con la tecnología -como personas mayores y mipymes-.