ANÁLISIS

Las condiciones para el acceso al crédito en nuestro país empezarán a cambiar y se espera que se incrementen las tasas de interés para el público, debido a varios factores que se están modificando tanto desde la conducción monetaria como desde la demanda de recursos a las entidades financieras.

Esta perspectiva se maneja desde el Banco Central del Paraguay (BCP) y uno de los elementos más preponderantes es el ajuste al alza que se está aplicando a la tasa de interés de referencia.

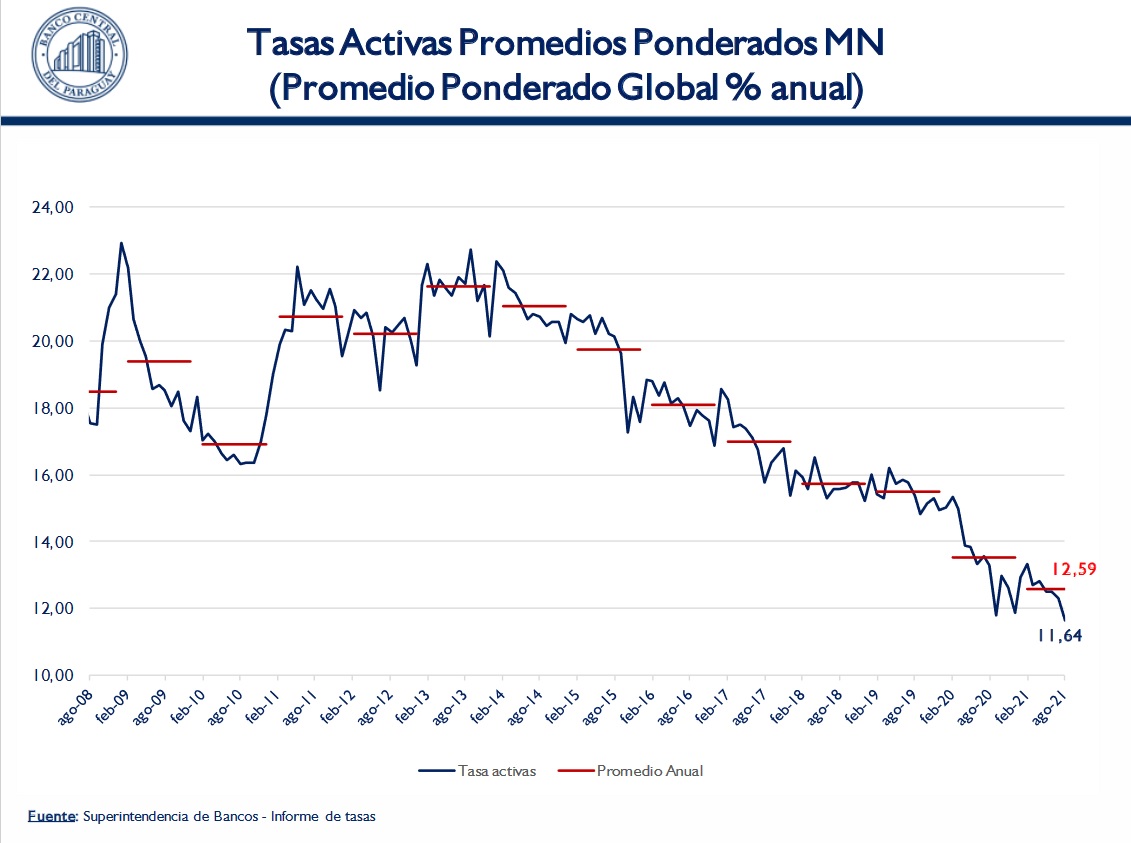

Como consecuencia de este cambio de dirección en el accionar del BCP, se prevé que se revierta la tendencia a la baja que marcó el precio del crédito en el sistema financiero local al menos hasta agosto pasado, según informó el economista jefe de la banca matriz, Miguel Mora.

“Se está dando una reducción de las tasas de interés activas, según los datos al mes de agosto. Si bien estamos en un proceso de normalización de la política monetaria, hay ciertos rezagos en el mecanismo de transmisión; probablemente los ajustes que estamos haciendo en la TPM (tasa de política monetaria) se traslade a la curva de rendimiento de las letras de regulación monetaria hasta llegar a las tasas de mercado”, expresó el alto funcionario del ente monetario, en conferencia de prensa brindada ayer, martes.

“Por el momento, todavía no estamos viendo un efecto importante, pero esto responde justamente a ese rezago con que opera la política monetaria. Hacia adelante, conforme avancemos en los meses, se espera algún tipo de efecto al alza, en línea con el mecanismo de transmisión de la política monetaria”, agregó.

Las tasas de interés de créditos en el sistema bancario se fijaron en un promedio de 11,64% en agosto del 2021, con una reducción de 1,65 puntos porcentuales desde el mismo mes del año pasado y de 0,68 respecto al mes inmediatamente anterior, según el último informe de Indicadores Financieros publicado por el BCP.

La velocidad y la intensidad con que se ajusten las tasas de interés del mercado dependerán del ritmo y la magnitud con que a su vez el Central incremente su tasa de referencia, explicó Miguel Mora.

Tras la reunión de septiembre del Comité de Política Monetaria (CPM) se dispuso que esta tasa suba 50 puntos básicos, a 1,50%, mientras que en el mes previo el aumento fue de 25 puntos básicos o 0,25 puntos porcentuales.

Mora aseguró que la inflación no será un factor relevante en el cambio de tendencia de las tasas de interés de créditos, debido a que si bien la variación de precios se mostró elevada en septiembre –con una interanual de 6,4%, fuera inclusive del rango meta-, las expectativas para el año que viene se encuentran alineadas a la meta del BCP.

“A partir de los datos que estamos teniendo de inflación, más relevante es lo que esperan los agentes hacia adelante: en la última encuesta realizada, la perspectiva para el cierre del año era de 4,5% y para el siguiente año es de 4%. Más bien la mirada respecto a cuál va a ser el comportamiento de las tasas hoy responde más a lo que los agentes esperan de la inflación hacia adelante”, manifestó.

La variable de recuperación económica

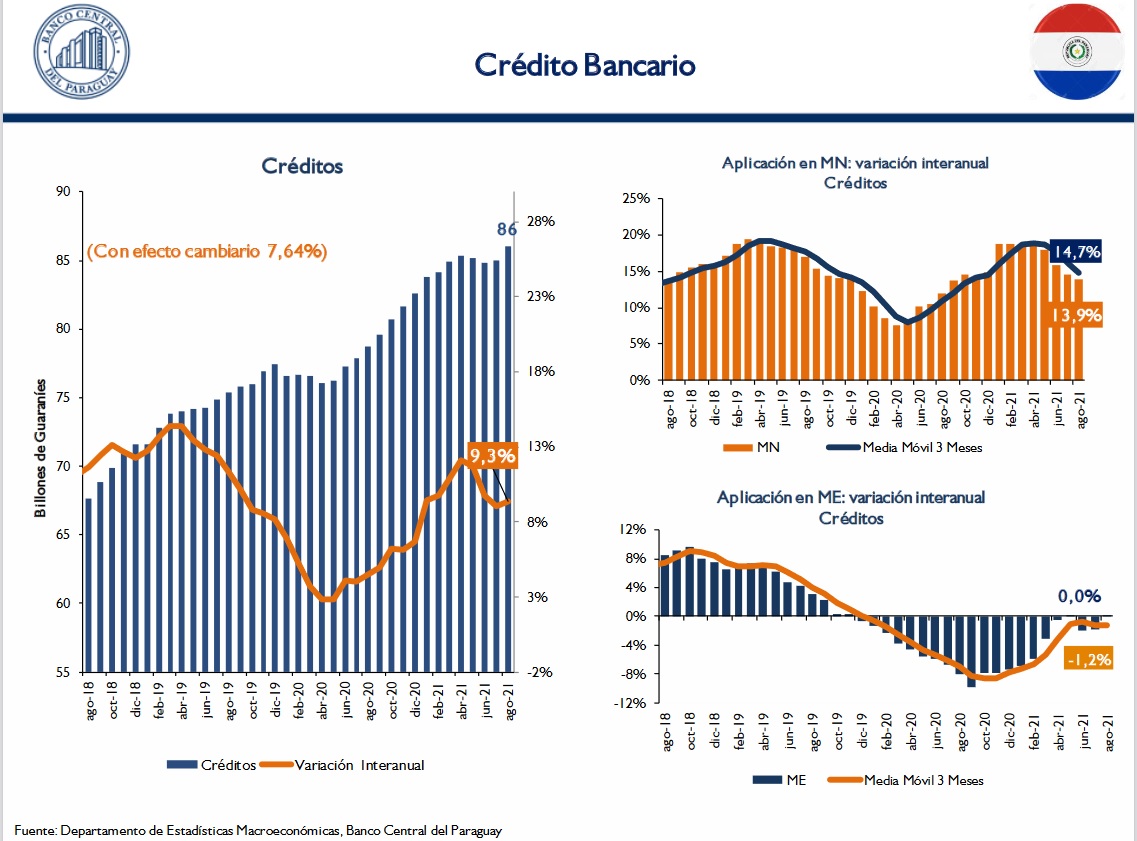

A criterio del economista jefe del BCP, el mayor dinamismo que está adquiriendo la actividad económica del país es otro elemento que puede incidir en el encarecimiento de los créditos. Esto, debido a que un movimiento más intenso de los diversos sectores generará una mayor necesidad de financiamiento, lo que se traducirá en más demanda de créditos y una consecuente suba de tasas.

Sin embargo, en este punto repercutirá también la disponibilidad de recursos por parte de las entidades financieras, que según Miguel Mora se encuentra en niveles satisfactorios.

“En la medida que tengamos esta recuperación, en línea con lo que estamos viendo en la proyección (crecimiento económico) del Banco (Central, de 4,5% para el 2021), podría reflejarse en tasas (de interés de préstamos) un poco más altas de las que estamos viendo hoy, pero también depende de la disponibilidad de liquidez que tengan los bancos para poder satisfacer un periodo de mayor actividad, a través del crédito”, aseveró.

“En la última encuesta sobre la situación general del crédito, no obstante, los bancos han respondido que en caso de que la actividad requiera financiamiento, ellos están en condiciones de satisfacer esos requerimientos”, añadió.

No más auxilio financiero

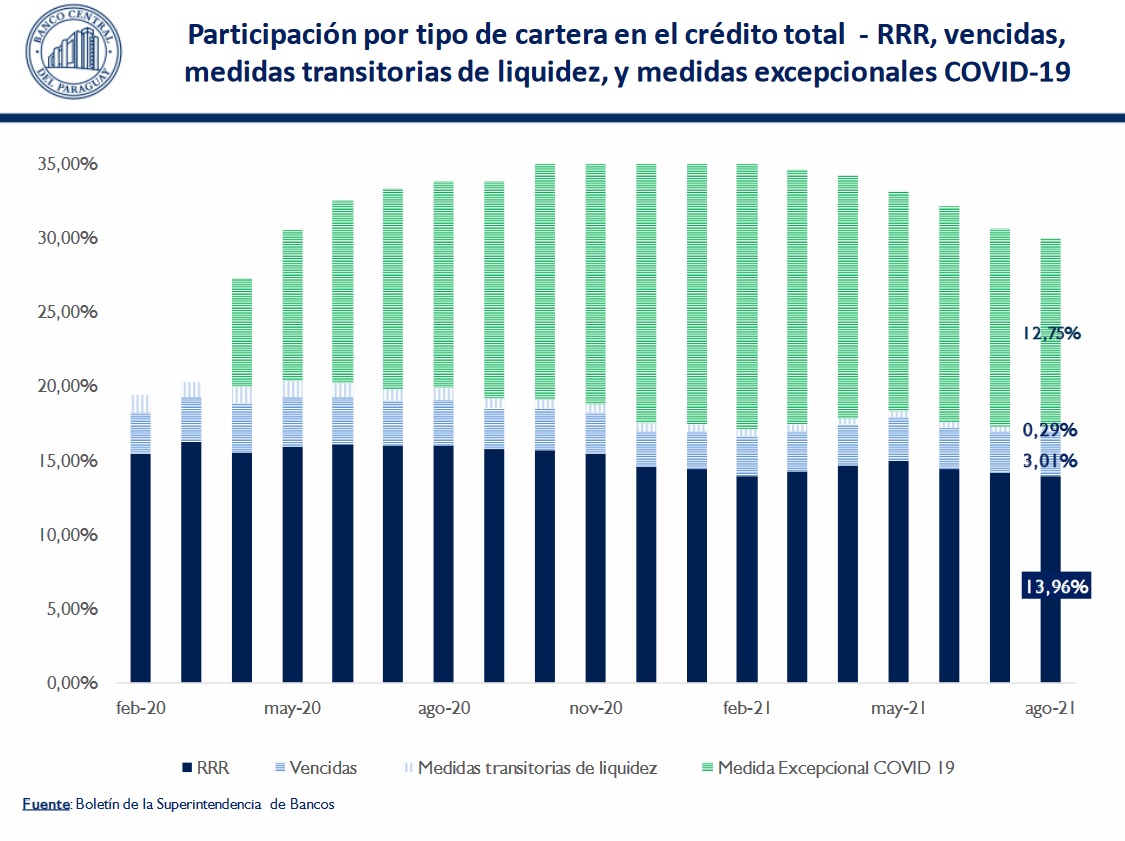

Otra situación que ahora difiere de las condiciones de acceso a financiamiento que se venían teniendo se relaciona con el retiro de las flexibilizaciones financieras que se habían dispuesto para enfrentar los efectos de la pandemia de COVID-19.

Mora recordó que, aparte del proceso de normalización de la política monetaria, hay algunas medidas crediticias que se están limitando o excluyendo definitivamente. Entre ellas, mencionó a las reprogramaciones para nuevos créditos que, si bien persisten, serían para tomadores de crédito cuya calificación crediticia haya estado fuera de rango o en mora pero hasta el 29 de febrero de 2020. “Esa es la que continúa hasta diciembre de este año, la de nuevos créditos ya queda excluida”, detalló.

Otra medida es la de facilidad de crédito especial, que estuvo vigente hasta el mes pasado, por la cual se podía obtener liquidez a través de una operación de reporto teniendo como garantía letras de regulación monetaria o bonos del Tesoro. “Esto también, dado el contexto actual que estamos teniendo, principalmente en términos de la inflación, quedó suspendido en el último mes”, recordó el economista.

¿Qué pasará con la morosidad?

Al considerar un retiro de las medidas de flexibilización financiera, surgen preguntas respecto al rumbo que tomará la morosidad. Esta tasa fue de 3,01% en agosto pasado, subió desde los niveles de 2,78% y 2,34% que se observaron en julio y diciembre, pero se mantuvo por debajo del 3,09% registrado en agosto del 2020.

Miguel Mora espera que este indicador continúe en los niveles actuales o con leves incrementos, en los próximos meses, atendiendo a la capacidad de generación de ingresos que van adquiriendo los sectores económicos con el mayor dinamismo del mercado.

“Hemos visto aumentos (de la morosidad) en el margen, que se entiende por la coyuntura que hemos vivido no solamente en el 2020, sino desde el 2019; pero si miramos en la serie histórica, no es un nivel de tasa de morosidad que se aparte mucho de lo que ha sido la evolución de esta variable en los últimos años, principalmente desde el 2004 en adelante”, recalcó.

“Las posibilidades de no pago de algún tipo de crédito depende mucho de la generación de ingresos que puedan tener los individuos y las empresas; y lo que estamos viendo es un proceso de recuperación económica, con un crecimiento en la mayor parte de los sectores: manufacturero, servicios y construcciones, que tienen muy buena dinámica”, agregó.

Reconoció que se está viendo una menor actividad en el sector agrícola, pero que el menor volumen de producción está “más que compensado” con los altos precios que tienen los commodities agrícolas como soja, maíz y trigo. “Por ese lado, tampoco veríamos algún tipo de riesgo de repago”, concluyó.