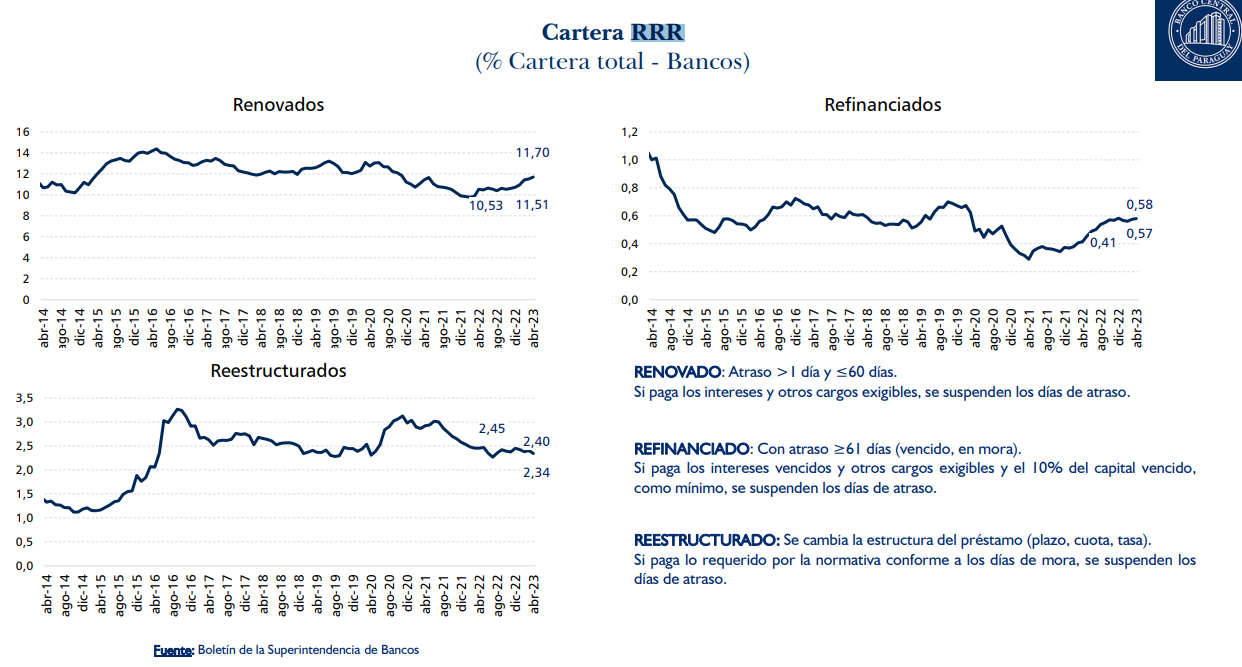

Al cuarto mes del año, la cartera de préstamos refinanciados, reestructurados y renovados (RRR) ascienden a 14,62% y suma en valores nominales unos G.18,5 billones (USD 2.575 millones), que representa un incremento del 21% en relación al mes de abril del 2022, cuando la participación era de 13,39%.

Al tener en cuenta la participación de cada cartera, se observa que los renovados representan el 11,70% lo que en valores nominales suma G.14,8 billones, los reestructurados 2,34% que alcanzan G.2,9 billones y los refinanciados 0,58% con G.735.000 millones.

Al respecto, el economista Wildo Gonzalez, manifestó a Marketdata existe un incremento en la ponderación de este elemento en la calidad del crédito, según el Informe de Estabilidad Financiera (IEF) recientemente publicado por el Banco Central del Paraguay (BCP), que refiere que de hecho ha ido disminuyendo,ya que en pleno periodo del shock del covid-19, esto llegó a representar en torno al 20% de la cartera de crédito, impulsado principalmente por las medidas transitorias y otras acciones extraordinarias tomadas por el Banco Central.

“De hecho, estas medidas aún representan una proporción importante de la cartera de las RRR, han ido disminuyendo con el correr de los meses, pero estos aún están presentes en los balances de los bancos y financieras” sostuvo.

Por ello, para observar la calidad del crédito, Gonzalez explicó que siempre es más recomendable observar la cartera vencida (la morosidad) y los refinanciados y reestructurados, que según el IEF del Banco Central entre la cartera vencida, los refinanciados, y reestructurados, sin tomar en cuenta las medidas excepcionales, eran aproximadamente 6,4% de la cartera de los créditos del sistema.

En este contexto, cabe señalar que este año, el BCP ha puesto a disposición medidas transitorias para el sector agrícola, para que puedan seguir cumpliendo con sus obligaciones de deudas.

Esto, luego de que este sector haya atravesado una crisis, tras los fuertes impactos climáticos.

En este sentido, el BCP había indicado que se interrumpió el cómputo del plazo de la mora en la formalización las renovaciones, refinanciaciones o reestructuraciones del capital, incluyendo los intereses devengados y otros cargos, hasta la fecha del nuevo acuerdo o contrato de aquellos préstamos otorgados a los sectores vinculados a la actividad agrícola y ganadera afectados por impactos adversos de la naturaleza, así como en particular a los productores agrícolas que sufrieron pérdidas por la reducción de los precios de sus productos en periodos anteriores.

Con ello se evitará el deterioro de la categoría de riesgo del cliente, permitiendo que se mantenga su calidad de sujeto de crédito.

Mientras que para aquellas operaciones de plazos superiores a dos años que requieran de renegociaciones parciales, no regirá la obligación de cancelar la totalidad de la operación, pudiendo los afectados renovar/refinanciar/reestructurar solo aquellas operaciones citadas, aplicando las garantías originalmente constituidas al nuevo acuerdo.

Desde el BCP, Pablo Alonso Pablo Alonso, director del departamento de Análisis e Investigación macroeconómica del BCP, indicó que si bien el promedio general de ha presentado un leve aumento, se encuentra dentro de los parámetros normales y manejables para las entidades.

“Sobre la cartera RRR lo que suele hacerse es dar a los agentes económicos es brindar más tiempo para que puedan saldar las deudas que tengan”, señaló.

Además, desde el Banco Central mencionaron que no se prevén nuevas implementación de medidas transitorias al igual que lo hicieron con el sector agrícola a comienzos del año.

“De igual manera es una decisión que corresponderá a la superintendencia de bancos”, sostuvo Miguel Mora, economista jefe.