ANÁLISIS

Cuando tenemos algún dinero ocioso, generalmente buscamos una opción para guardarlo a través de un producto financiero que nos genere cierto beneficio a la hora de volver a disponer de él. Es por ello que la tasa de interés que nos ofrecen las entidades por captar nuestros ahorros frecuentemente es un indicador que tenemos en cuenta a la hora de tomar esta decisión.

Sin embargo, con el estallido de la pandemia de COVID-19, este análisis sufrió un cambio de perspectiva: la rápida disponibilidad de los recursos se impuso sobre la rentabilidad en la preferencia de muchos ahorristas que debieron afrontar la incertidumbre generada por esta emergencia sanitaria.

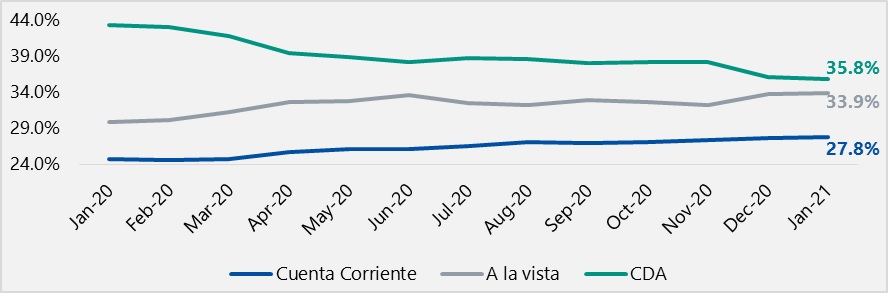

Este cambio en el hábito de ahorro se observa en la incidencia de los Certificados de Depósito de Ahorro (CDAs), la cuenta corriente y el ahorro a la vista, que analizamos a continuación a partir de datos compartidos por el Banco Central del Paraguay (BCP).

La reacción de los créditos y depósitos a la pandemia

A pesar de las medidas tomadas por el Banco Central para fomentar el consumo, a través de unas tasas activas y pasivas bajas y la liquidez en niveles históricos, los depósitos crecieron a un nivel más acelerado que en años anteriores, y las colocaciones a un nivel que pudo haber sido más alto dada las circunstancias en el mercado.

Los depósitos aumentaron 6% entre los meses de enero y diciembre del 2018, en el 2019 se incrementaron en 8% y en el 2020 se expandieron en 18%, a pesar de las tasas cada vez más bajas.

Dada la aceleración en los depósitos que se dio a pesar de las tasas que se presentaron a lo largo del año pasado, cabe analizar de qué están compuestos los recursos captados por el sistema financiero desde sus clientes.

En el siguiente gráfico podemos ver los tres principales componentes de los depósitos, que son la cuenta corriente, el ahorro a la vista y los CDAs.

Composición de los depósitos

Podemos observar cómo cae la participación de los CDAs a lo largo del 2020 y aumenta la de cuentas corrientes y a la vista, a pesar de que los CDAs tienen tasas de rendimiento mucho más altas que las otras dos.

Esto se da principalmente por la incertidumbre que hubo a lo largo del año, ya que las cuentas corrientes y a la vista son más líquidas: más gente prefiere esa seguridad antes que una tasa de rendimiento mucho más alta.

En enero del 2021 hubo una caída interanual en la participación de los CDAs con respecto al total de los depósitos, del 2%; mientras que las cuentas corrientes crecieron 33% interanualmente y los depósitos a la vista, 34%.

Todo esto, dada la incertidumbre que aún existe y la aversión al riesgo que implica.

Comportamiento de las tasas de interés

Otro indicador financiero a tener en cuenta son las tasas activas y pasivas.

En las finanzas, las tasas de interés se separan en tasas activas y pasivas, las tasas activas son aquellas que cobran las entidades bancarias por los créditos que otorgan; en otras palabras, el costo del dinero. Por otro lado, las tasas pasivas son las que pagan las entidades por cada depósito que se hagan en estas.

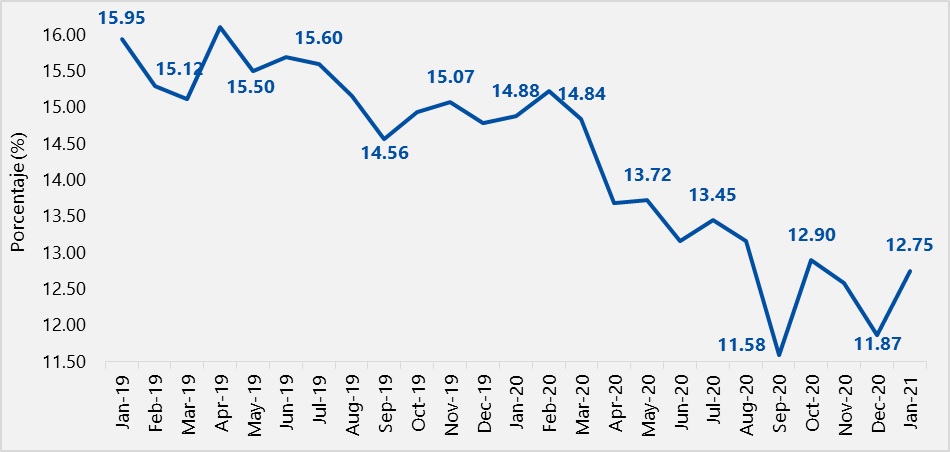

En el gráfico a continuación podemos observar el comportamiento de las tasas activas desde el 2019

Tasas Activas (%)

Desde ya, podemos notar cierta tendencia a la baja en el gráfico; pero especialmente en el periodo comprendido entre el inicio de la pandemia y el mes de setiembre podemos ver una gran caída.

Esto se debe a las medidas tomadas por el Banco Central, de mantener las tasas a niveles bajos y de esta forma incentivar los otorgamientos de créditos, a fin de estimular el consumo.

Dada la incertidumbre que trajo la pandemia, la bajada de las tasas sirve para que el consumidor pueda pedir préstamos a un menor costo. Esta medida expansiva para mitigar los efectos de la pandemia fue uno de los causantes del gran aumento de liquidez en el sistema financiero.

Durante el mes de setiembre se observa la tasa activa más baja desde el 2015, que fue de 11,58%

A pesar de esta disminución en las tasas activas – o sea, una disminución en el costo de pedir préstamos –, se podría decir que el crecimiento de las colocaciones se desaceleró a lo largo del 2020

En el 2018 se presenció un aumento del 15% en las colocaciones. En el mismo periodo del 2019, se presenció solamente un aumento del 9%. En el 2020, con tasas activas que alcanzaron niveles históricamente bajos, solo se presenció un crecimiento del 10%

Cabe resaltar que, en el 2019, las tasas activas estuvieron 2% por debajo de las del 2018. En el 2020, las mismas tasas estuvieron 12% por debajo de las del 2019 y 14% por debajo de las del 2018

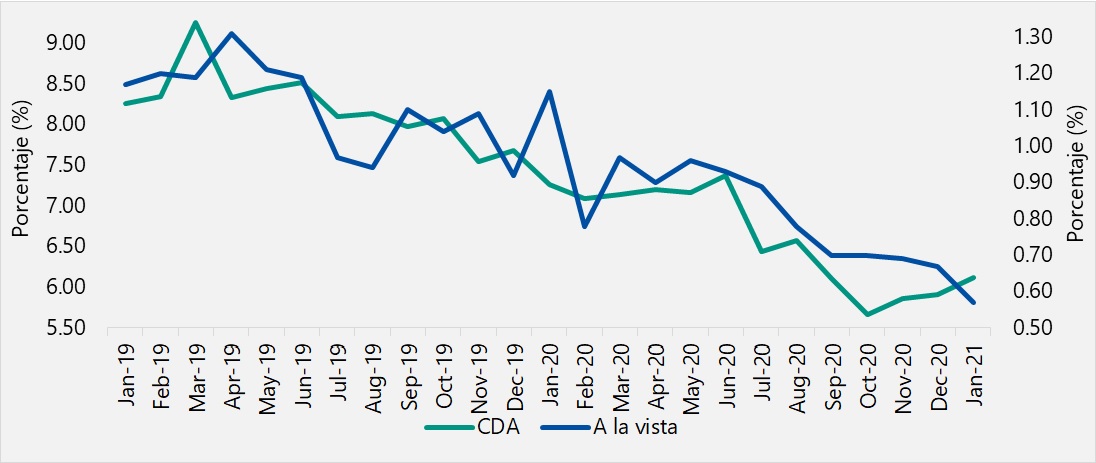

Por otro lado, tenemos el comportamiento de las tasas pasivas desde el 2019 hasta enero del 2021

Tasas Pasivas (%)

En este caso también podemos notar una caída en las tasas pasivas, tanto en CDAs como a la vista. Esto se da porque el Banco Central del Paraguay quiere incentivar el crédito para promover indirectamente el consumo, y no el ahorro.

Al disminuir las tasas pasivas, las opciones de ahorro se vuelven menos rentables que antes, ya que el Banco Central quiere fomentar el consumo y propiciar que los ciudadanos y empresas gasten en vez de ahorrar.

En el caso de los CDAs, en el mes de octubre del año pasado presenciamos la tasa más baja desde el 2015, que fue de 5,66%. Pero desde ese mes, la tasa fue aumentando hasta el mes pasado, que se situó en 6,11% – es decir, con un aumento del 8% en la tasa de interés de los CDAs en 3 meses –.

Sin embargo, estas tasas siguen en niveles bajos en comparación con los años anteriores, y es por ello que el Banco Central está incentivando el otorgamiento de créditos y no la captación de depósitos: para aumentar el consumo. Esto se hace a través de tasas más accesibles para pedir créditos y tasas menos atractivas para realizar depósitos.

Con respecto a la cuenta a la vista, esta por lo general no suele tener una tasa atractiva, ya que la máxima registrada desde el 2015 fue de 1,21% – observada en el 2019 –.

Sin embargo, cabe resaltar que en enero del 2021 se registró la tasa más baja también, que fue de 0,57%, y a lo largo del 2020 el promedio de las tasas estuvo 24% por debajo de los niveles del 2019

La liquidez y la brecha entre créditos y depósitos

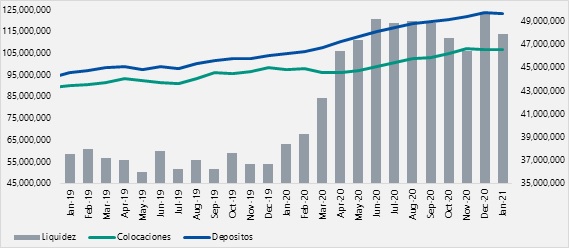

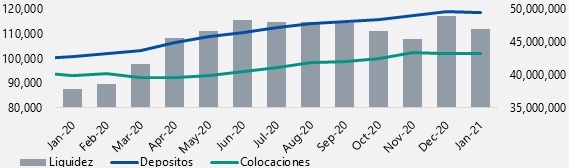

El siguiente gráfico podemos observar el comportamiento histórico de la liquidez, las colocaciones y los depósitos del sistema financiero, teniendo en cuenta los bancos y las financieras.

Como podemos ver, lo más resaltante es el inmenso crecimiento en la liquidez, que se acentúa en el mes de marzo del año pasado con el comienzo de la pandemia de COVID-19

A partir del mes de marzo, la liquidez en el sistema financiero alcanzó cifras muy superiores a los niveles promedio de años anteriores. En el mes de junio se alcanzó el valor de liquidez más elevado de por lo menos los últimos quince años. A lo largo del año, la liquidez aumentó un 29,4%.

El aumento en los niveles de liquidez del sistema financiero fue causado por las medidas tomadas por el BCP para mitigar las repercusiones negativas de la pandemia e incrementar la actividad económica.

Una disminución en las tasas de interés actúa como incentivo para la reactivación económica, mediante el aumento de créditos otorgados: al haber menores tasas, el costo de pedir un préstamo es menor, y así poder aumentar el consumo.

Sin embargo, como también podemos ver en el gráfico anterior, desde el mes de marzo – cuando inicia la pandemia – la brecha entre las colocaciones y los depósitos creció, lo que significa que más gente eligió depositar dinero en vez de pedir préstamos e invertir o gastar.

Esto significa que el incentivo del BCP para incrementar el consumo no obtuvo aún el efecto deseado: entre los meses de enero y diciembre del año pasado, los depósitos aumentaron 18%, mientras que los créditos solamente aumentaron un 9,7%

Teniendo en cuenta a las entidades bancarias y financieras por separado, podemos observar la diferencia que hubo entre los dos segmentos, con respecto al comportamiento de los créditos y depósitos.

Bancos

En el gráfico de las entidades bancarias podemos ver como ni bien comienza la pandemia, la brecha entre los créditos y depósitos aumenta.

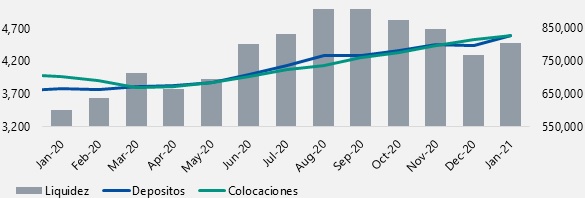

Financieras

Por otro lado, en el gráfico de las financieras ocurre lo contrario.

En el mes de marzo, la curva de depósitos supera a la de colocaciones y se mantiene por encima hasta el mes de noviembre del mismo año, aunque por lo general – y nuevamente durante el año pandémico – la brecha entre depósitos y colocaciones en las financieras es mucho menor a la de los bancos.

Esto se da principalmente por la aversión al riesgo de parte de ambos – la entidad financiera y los inversores –, que ante la incertidumbre causada por la pandemia prefieren depositar su dinero antes que utilizarlo o pedir préstamos.