Las tasas de interés de créditos acompañaron a los últimos dos años de dificultades económicas por los que atravesó el país, con una reducción que respondió a la política monetaria expansiva adoptada por el Banco Central del Paraguay (BCP).

Sin embargo, se prevé que se revierta esta trayectoria del costo con que los bancos y las financieras prestan dinero a sus clientes, ya que la banca matriz empezó a elevar su tasa de interés de referencia y se inició el proceso de recuperación económica tras el golpe de la pandemia.

A este ajuste en la dirección de la política monetaria se suma ahora el riesgo de inflación entre los factores que tienden a encarecer los créditos en el sistema financiero local, para los próximos meses.

Miguel Mora, economista jefe del BCP, explicó que esta influencia proviene del incremento que están observando en las expectativas de inflación para el corto y mediano plazo, además de la escalada de precios que desde hace unos meses se experimenta en nuestro mercado como consecuencia de factores más bien externos.

“También estamos viendo efectos de segunda vuelta y que las expectativas de corto plazo, y un poco más allá de un año y medio, han empezado a aumentar. Eso es relevante en la concesión de créditos, tanto por el lado del sector financiero como del tomador de crédito”, expresó Mora, en conferencia de prensa.

“Pensemos en inversiones que tiene que hacer una empresa y en la medida que en una economía haya algún tipo de desanclaje de las expectativas respecto a la inflación, eso también es algo que va a afectar tanto al que otorga crédito como al demandante. También esa situación estaría afectando al volumen de créditos que se pueda otorgar hacia adelante”, agregó.

El BCP tiene como meta un nivel de inflación de 4% anual, con un rango de flotación de 2% a 6%. Este índice ya fue superado en septiembre y octubre pasados, con variaciones interanuales que llegaron a 6,4% y 7,6%; mientras que el mercado espera que el 2021 cierre con una inflación de 5,8% y el 2022, en 4,3%, según el más reciente informe de Expectativas de Variables Económicas (EVE).

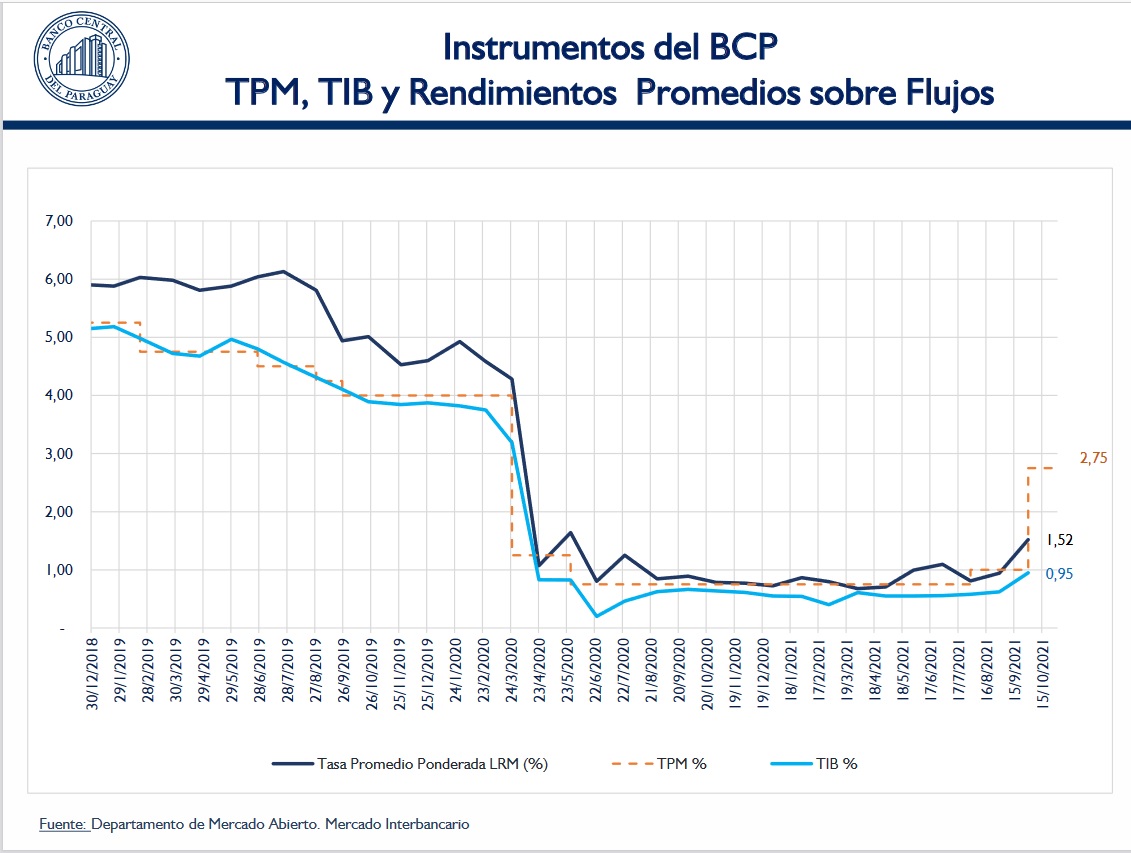

La tasa de interés de referencia del mercado paraguayo se encuentra actualmente en 2,75%, luego de que durante la pandemia llegara al piso histórico de 0,75%. Los recortes se iniciaron en el 2019, desde un nivel de 5,25%, y antes de la emergencia sanitaria se encontraba en 4%.

Lea también: Octubre tuvo la inflación más alta de la última década, en 7,6% interanual

Espacio para la suba de tasas

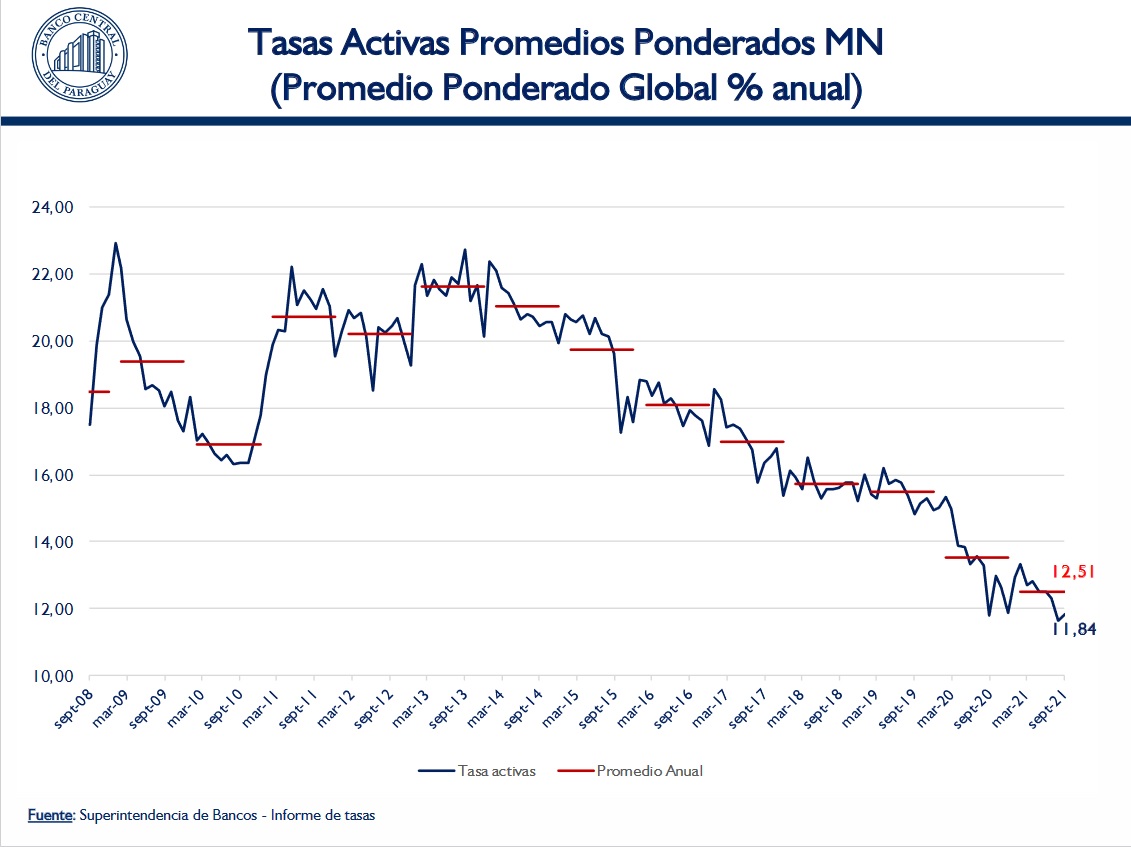

El último reporte de Indicadores Financieros, elaborado por el BCP, no revela aún un incremento sustancial de las tasas de interés para préstamos, al menos hasta septiembre del 2021.

El promedio de tasas activas -las aplicadas a créditos- en moneda nacional se ubicó en 11,84% en el noveno mes del año, con un leve incremento desde agosto, pero aún se encuentra por debajo del 12,51% que figura como promedio anual.

“Hay una pequeña variación en el margen (de las tasas activas), pero no vemos todavía como una tendencia; si uno mira la serie, tiene bastante volatilidad. Por el lado de la política monetaria sí hemos hecho ajustes en la tasa de referencia, afectando inicialmente la tasa interbancaria y hacia adelante esperamos que también tenga efecto en las demás tasas del mercado”, sostuvo el economista jefe del BCP.

En los casos de la tasa interbancaria y las aplicadas a las Letras de Regulación Monetaria, sin embargo, ya se registró una suba que acompaña a los ajustes de la tasa de política monetaria, pues ascendieron a 0,95% y 1,52%, respectivamente.

Las tasas pasivas -correspondientes a depósitos- se fijaron a su vez en un promedio de 2,91%, levemente por encima del promedio anual de 2,81%.

“Lo que se espera, con el movimiento que estamos haciendo en términos de tener una posición menos acomodaticia, es que esto tenga efecto en las tasas de mercado; pero hay un efecto de rezago en la política monetaria y este leve repunte (de la tasas activas) podemos aún no considerarlo como una tendencia, si miramos la trayectoria más bien sigue siendo a la baja”, concluyó Miguel Mora.